Tengo una mala noticia para aquellos que se aferran a los flujos de caja como la única realidad a tener en cuenta en el análisis financiero: el flujo de caja operativo es peor de lo que parece en muchas compañías. Una práctica que cada vez se extiende más, sobre todo en EEUU, es el pago en acciones recogido en la contabilidad como “Share based payment” o “Stock based compensation”. En realidad, están contabilizando estos pagos de forma correcta si tenemos en cuenta la normativa vigente, la cual no tiene por qué corresponder con la imagen fiel de una empresa.

Los pagos en acciones o en opciones de compra no implican desembolsos de efectivo. Aparecen como gasto en la cuenta de Pérdidas y Ganancias, reduciendo por tanto el beneficio. Sin embargo, hay quien cada vez se fija menos en los beneficios y más en los flujos de caja como la prueba del algodón infalible. Estos pagos no suponen un desembolso directo y por tanto en el Estado de Flujos de Efectivo (Cash Flow Statement) no será recogido como tal. El problema es que este no desembolso se considera dentro del capítulo de flujos de caja operativos, el cual refleja los pagos y cobros relacionados con el negocio ordinario de una compañía.

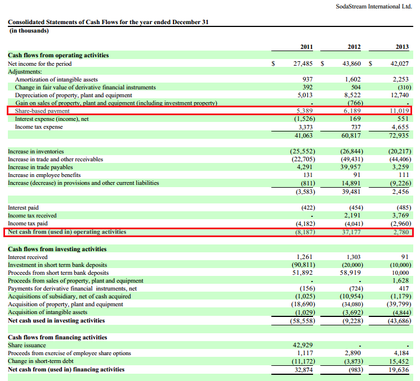

Con un ejemplo se puede observar mejor. A continuación se muestran los flujos de caja de SodaStream en 2014:

El primer recuadro en rojo muestra cómo el apartado de “Share-based payment” aparece con signo positivo. Por tanto, partiendo del beneficio contable y haciendo las correspondientes modificaciones, los pagos en acciones suman al flujo de caja operativo. De este modo, la empresa puede esquivar desembolsos directos que mejoran los flujos de caja en apariencia. Obviamente, el lector ya habrá intuido que los pagos en acciones deben suponer algún coste para la empresa. En realidad, supone un coste para los accionistas, ya que el pago en acciones significa un mayor número de acciones en circulación, ya sea en el presente o en el futuro.

Se trata de una operación principalmente financiera y, por tanto, el sentido común dice que no debería ir en el apartado de la actividad de la empresa (operating activities), sino en el apartado financiero (financing activities). Después de todo, la compañía está obteniendo financiación a través de nuevas acciones o acciones propias. El capítulo de actividades financieras es el que refleja los flujos relacionados con los cambios en la estructura financiera de la empresa como por ejemplo ampliaciones de capital, emisiones de deuda, pago de dividendos o conversiones de deuda en acciones. El pago en acciones es, desde mi punto de vista, un flujo de caja financiero ya que reduce el número de acciones en circulación en el presente o en el futuro.

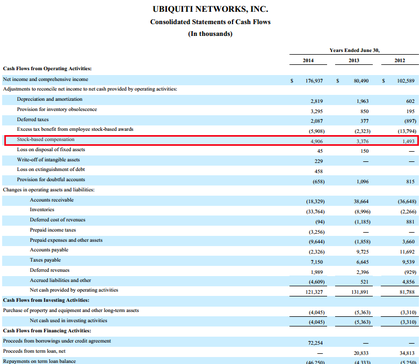

No crean que se trata de una práctica exclusiva de compañías que intentan maquillar sus cuentas, sino también algo generalizado en muchas empresas que no son sospechosas de maquillar su contabilidad. Simplemente, los pagos en acciones se contabilizan de esta forma en EEUU. Otra compañía que ha decidido remunerar a sus empleados con acciones es Ubiquiti Networks:

En este caso se denomina “Stock-based compensation”, pero la estructura es muy similar: pagos en acciones u opciones de compra que no implican un desembolso de efectivo.

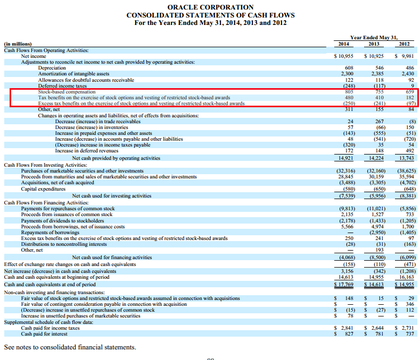

Observemos el caso de Oracle:

He señalado tres partidas porque no solo hay compensaciones en acciones, sino que también aparecen partidas relacionadas con el desembolso/no desembolso de impuestos relacionados con estas compensaciones (“Excess tax benefits on the exercise of stock options and vesting of restricted stock-based awards”).

En los casos de Oracle y Ubiquiti, las cantidades no son importantes teniendo en cuenta el resto de cifras. Estamos hablando de un 4% del flujo operativo en Ubiquiti y un 5,3% del flujo operativo de Oracle. Como además los flujos operativos de ambas compañías son boyantes y superiores al EBITDA, no representan un gran problema para el inversor.

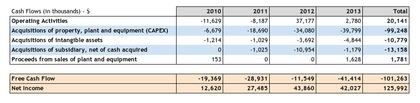

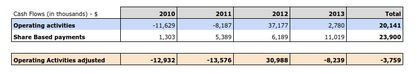

Sin embargo, en el caso de SodaStream se trata de algo mucho más llamativo. La primera tabla compara los beneficios declarados con los flujos de caja sin modificar, donde se puede apreciar que según el informe la compañía generó aproximadamente 20 millones de dólares a través de su actividad ordinaria en el periodo 2010-2013:

Si ahora restamos a los flujos operativos (operating activities) los pagos en acciones, se llega a la conclusión que Sodastream no ha generado nada de caja a través de su negocio, ello sin tener en cuenta sus gigantescas inversiones:

Los pagos en acciones ascienden a casi 24 millones en los últimos cuatro años. El flujo de caja operativo ajustado, que ni siquiera tiene en cuenta inversiones, mucho menor que el anterior. Es muy significativo este detalle en una compañía que ya de por sí mostraba unos flujos de caja horrorosos mientras presentaba una cuenta de resultados muy positiva. Resulta que el flujo de caja operativo es peor que el que parecía a primera vista, concretamente es negativo para los últimos cuatro años. Recordemos que, según la cuenta de P y G, Sodastream obtuvo un beneficio operativo acumulado positivo de 137,695 miles de dólares para los cuatro últimos años.

En definitiva, hay que ser cuidadosos a la hora de utilizar números finales de los informes sin analizar el contexto. Los flujos de caja, tal y como los interpretan muchos inversores, pueden dar lugar a grandes errores. Nunca hay que dejar de hacer el trabajo sucio y entender de dónde salen las cifras y por dónde podrían confundirnos. Los flujos de caja aportan información adicional, pero no lo son todo. Como vemos, algunos detalles muy relevantes se escapan a una de las cifras que más utilizan los analistas.

Fuentes y contenidos relacionados:

"El pago en acciones es, desde mi punto de vista, un flujo de caja financiero ya que reduce el número de acciones en circulación en el presente o en el futuro." 100% de acuerdo. No es fraude, sino "trampeo." En España esto pasa con los "pagos de intereses" donde las empresas que usan un apalancamiento significativo prefieren colocarlos en los flujos de efectivo procedentes de las actividades de financiación antes que donde en realidad deberían estar, en los flujos de efectivo de las actividades de explotación. Nosotros le llamamos la "doctrina FCC."

Aunque el post va sobre un tema diferente, se ve que en todas partes cuecen habas.

Gran post. S2.

No creo que sea un tema de trampeo, porque la fórmula de pago en acciones es una opción muy legítima de remuneración para alinear incentivos en ciertos casos. Si te obligan a contabilizarlo de una determinada forma, pues no se trata de algo deliberado. Pero genera la misma confusión.

Un saludo.

Eso es completamente cierto en los casos que mencionas. En los que hemos mencionado nosotros sí lo consideramos "trampeo." ¿Por qué? Porque la empresa puede elegir entre colocar los "pagos de intereses" en un lugar o en otro. Por tanto es legal. Lo que ocurre es que las directivas lo saben y prefieren la opción del "maquillaje legal." Lo cual no refleja la verdadera naturaleza de su caja sino la que más les conviene mostrar. FCC es un caso pardigmático en ese sentido. OHL y SACYR también. "Trampeo" no significa fraude o ilegalidad sino "pongo esto donde me conviene dentro de los márgenes que me permite la ley y presento así las cosas como me resulta mejor al margen de la verdadera naturaleza de mi negocio y gestión del mismo." Las empresas bien gestionadas o con deuda muy controlada no juegan sus partidos así. A nosotros estas prácticas bankioplowitzianas no nos gustan un pelo. S2.

Hola,

Respecto a los stock based compensation, pueden ser tanto stocks (acciones) restringidos (no puedes trasmitirlos hasta una determinada fecha) como opciones. En ambos casos las acciones pueden provenir de la autocartera de la empresa, y en el caso de las opciones la empresa suele contratar un asset swap con un banco para cubrir el pasivo que se emite. En este caso el desembolso está cubierto de hace tiempo.

Como bien dije, pueden provenir de acciones propias. Pero aún así no cambia nada, porque las acciones propias pertenecían a la empresa y por tanto al accionista y tras entregarlas se produce una dilución o patrimonio del accionista. Ese no es el tema, la cuestión es que una empresa que abusa de Share Based Payment presenta un flujo de caja operativo mejor que sin esa operación, lo cual puede confundir a los analistas que analizan cuánta caja genera el negocio.

No veo nada malo en esta fórmula para remunerar a empleados, de hecho me parece muy buena en determinados casos. El único problema es que permite maquillar el estado de flujos de efectivo de forma sutil. En mi opinión, debería considerarse un flujo financiero, como cuando una compañía vende/compra acciones propias.

Un saludo

Gracias por informarnos a los que no tenemos grandes conocimientos en contabilidad de estos "trucos", me surgen unas dudas, ¿por qué comentas que se inflan? lo que yo entiendo es que se diluyen los flujos de caja para el accionista al haber más acciones en circulación, pero lo que es el flujo de caja es el mismo que si no las hubiera, también creo que estaría mejor en el apartado de acciones emitidas

No es que se inflen, es que una compañía puede abusar de este sistema de pago para presentar un mejor flujo de caja operativo. El flujo de caja real no queda afectado, lo que queda diferente es el flujo de caja reportado en una sección y en otra. Estás sufragando costes del negocio ordinario a través de pagos en acciones que no implican desembolsos. De ahí que el flujo de caja operativo salga un poco mejor, pero el beneficio lo tenga en cuenta como un coste. El coste viene por la dilución del accionariado. Es como vender acciones propias en el mercado, pero en vez de ser a cambio de dinero en efectivo, es a cambio de trabajo de directivos y empleados.

Un saludo.

Hola,

Desde mi punto de vista me parece un poco retorcido pensar que se emiten las stock options para mejorar el flujo de caja.

El principal motivo por el que se emiten stock options es para crear un incentivo al alinear los intereses de los executives con el de los accionistas (reducir un problema de agencia).

Un efecto de segundo orden es que efectivamente, al realizar un pago a través de opciones no se produce ningún efecto en la tesorería de la empresa. Sin embargo es verdad que las empresas que más uso (abuso???) hacen de este instrumento son empresas jóvenes growth. Estas empresas suelen tener menos tesorería para pagar a sus trabajadores (o proveedores) y recurren a las acciones/opciones. Además, el potencial de revalorización de estas acciones es elevado, por lo que pueden ser atractivas para executives con información privada.

En el pasado el tratamiento contable favorecía la emisión de stock options, porque los contables valoraban las stock options únicamente por su valor intrínseco. Como la mayoría de stock options se emitían at-the-money, el coste era cero (!!!!). La nueva normativa contable establece que las stock options se deben valorar como si cotizaran en un mercado secundario organizado (fair value), por lo que ahora sí que suponen un coste (cuenta de resultados) en el momento de la emisión.

Saludos

Totalmente de acuerdo, así lo expresé en los comentarios. Que es una forma legítima. Releyendo el artículo me di cuenta que la primera afirmación era un tanto incorrecta y la he corregido. No los están inflando, si lo entendemos como un acto deliberado. El punto por tanto, es que la normativa induce a confusión y que hay que tener cuidado con las cifras que se observan en los informes.

Muchas gracias y un saludo.

Si alguien desentraña una empresa, analiza un todo, no creo que sea problema ni pase desapercibido, menos yendo a beneficios (aquí entiendo que no es igual entrega de acciones de autocartera que nuevas sin gasto, no sé como es en USA, pero debería ser diferente). De estas hay a cientos sería para escribir un libro las posibilidades contables, esta es visible.

Si alguien solo se dejar llevar por una partida ? ;)

Muchos utilizan screeners y webs con bases de datos donde los que se toman son las principales cifras. Y hay quien extrapola los flujos de caja de forma acrítica. Puedo asegurar que muchos

A mi ya no me extraña nada Enrique, se lee cada cosa, encima muy valorada, me recuerda eDreams

El problema que tiene la gente es discernir con tanta información, se fía mucho de las apariencias, me sonrío.

Excelente artículo, muy instructivo.

Saludos