En la actualidad vivimos un periodo en el que no son pocos, o mejor dicho son muchos, los que señalan que hay peligrosas burbujas financieras a punto de explotar.

Las acciones, una burbuja. El nivel de deuda soberana, una burbuja. La renta fija en general, una burbuja. Y de la misma manera el mercado inmobiliario, el bitcoin y otras criptodivisas, los "cortos" de volatilidad en el VIX, los préstamos a estudiantes en EEUU, las acciones "FANG" (Facebook, Amazon, Netflix y Google) y hasta la inversión pasiva se suponen que están en una burbuja.

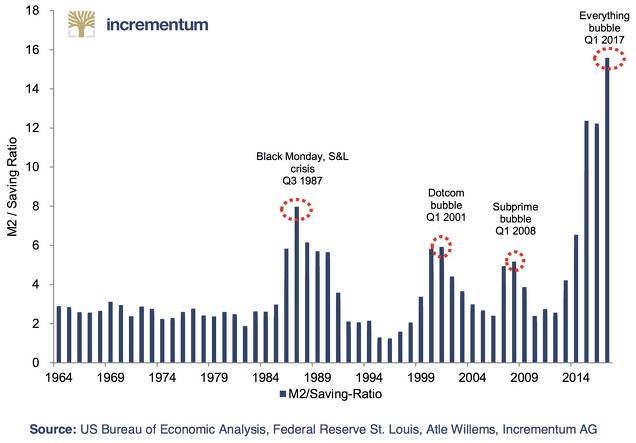

Tanto es así que hay un término para ello "The everything Bubble" o la "Burbuja de Todo".

Una burbuja financiera es un rápido incremento de los precios más allá de cualquier medida razonable de valoración histórica y lógica y que está causada por una psicología de masas que por una serie de razones se ha desviado de la realidad subyacente.

La definición, que no pretende ser científica, tiene varios elementos aunque quiero destacar dos. El primero es el elemento técnico o la aceleración de los precios. Y el segundo es la valoración o la medida en la que los precios han perdido todo contacto con la realidad subyacente.

El más importante y clave de los dos, es la valoración del activo, ya que los precios pueden estar ascendiendo de forma desenfrenada y, sin embargo, desde el punto de vista fundamental estar completamente justificado.

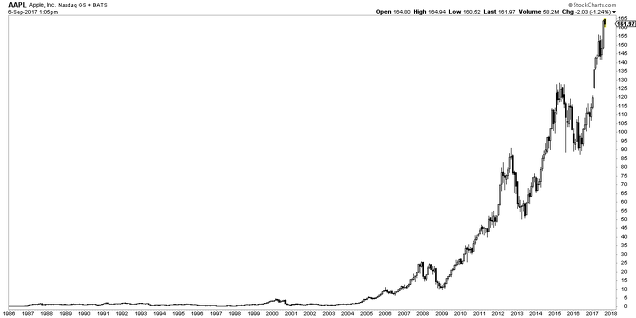

Un ejemplo facilón para ilustrar esto, es la cotización de Apple. Se puede argumentar, si se desea, que ahora mismo es una acción que está cara, pero el que haya pasado de 1 dólar a 161 dólares en los últimos 14 años, fundamentalmente se debe a que la compañía ha conseguido reinventar varias industrias en todo este tiempo.

El signo de clara burbuja financiera, es cuando de forma simultánea las valoraciones pierden todo sentido con la realidad y los precios avanzan de forma frenética en medio de una euforia paradigmática.

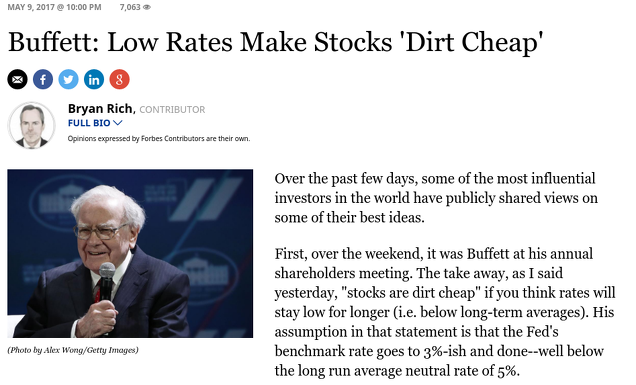

La vertiente de la valoración no tiene interpretación objetiva, ya que hay múltiples medidas y rangos en los que valorar las acciones. Por ejemplo, en la actualidad muchos opinan que las acciones están caras, mientras que otros, como el mismo Warren Buffett, opinan que no están tan caras si se las compara con el rendimiento que ofrece la renta fija.

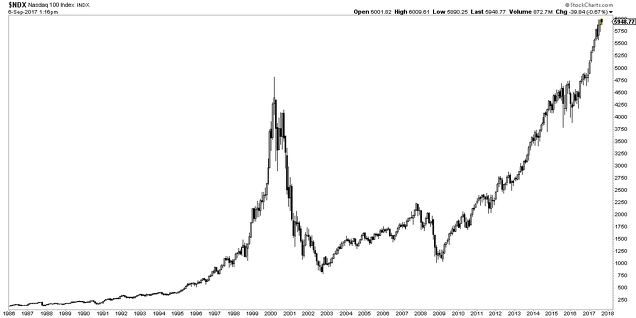

Tampoco la vertiente técnica de una burbuja tiene una interpretación objetiva. Para muchos inversores el actual rápido incremento de los precios de algunos índices como el Nasdaq 100, y por extensión de las acciones "FANG", es un claro signo de burbuja. A nadie se le escapa que el siguiente gráfico del Nasdaq 100, parece mostrar una fuerte tendencia acelerada de los precios, incluso de forma similar a la de la burbuja "punto.com".

Sin embargo, otros inversores entre los que me encuentro, preferimos no observar potenciales burbuja mediante la mera observación de niveles de precios, ya se realice mediante gráfico lineal como el anterior o mediante gráfico semilogarítmico, como suele ser más habitual.

En mi caso prefiero observar la tasa de crecimiento anual de un activo, de esta manera puedo comparar diferentes situaciones en una y otra época, de una forma menos subjetiva.

Visto así, vemos que el índice Nasdaq 100 ha repuntado un 21,99% en los últimos doce meses y que, además, la cifra no es extraña dentro de un mercado alcista. El siguiente gráfico muestra el Nasdaq 100 en el panel superior y la tasa de cambio anual en el inferior (pulsa para ampliar). Vemos como tasas de crecimiento extremas son aquellas que están por encima del 30% anual y que históricamente diferentes mercados alcistas han alternado lecturas de crecimiento anual de entre el 0% y el 30%.

Estos puntos extremos de crecimiento anual de los precios superiores al 30%, no siempre son un signo de manía en las cotizaciones. Es completamente normal que durante la salida de una recesión económica, los precios repunten fuertemente en la primera fase de un nuevo mercado alcista. Es lo que ocurrió en 1991, en 2003 o en 2010.

Sin embargo, tasas de crecimiento anual superiores al 30% fuera del principio de un mercado alcista y que se sostienen más allá de unos pocos meses, si deberían levantar sospechas de potencial mercado en estado de manía, especialmente si el incremento de los precios no se sustenta en los fundamentales.

Actualmente, con un crecimiento anual del 22%, lo único que sabemos es que las cotizaciones del Nasdaq 100 se incrementan al ritmo normal de todo mercado alcista, entre el 0% y el 30% anual.

Esto no quiere decir que el Nasdaq 100 no pueda entrar en un mercado bajista desde ahora mismo, y mucho menos que no pueda retroceder fuertemente en las siguientes semanas, pero sí que la etiqueta de burbuja probablemente sea exagerada para un mercado que ha subido un 22% en el último año.

Por último, puede que a simple ojo el actual mercado alcista del Nasdaq se parezca al del final de los años 90, pero desde el punto de vista fundamental son mercado muy diferentes. Si bien el índice sin dividendos está un 23% más alto que en el año 2000, los beneficios de las compañías que componen este índice se han incrementado un 1.500%.

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.