Los indicadores Macroeconómicos son una de las mejores herramientas para analizar la situación de mercado y entender en que momento del ciclo económico nos encontramos. Son una buena herramienta para ayudarnos con nuestro "Market timing".

Hoy quiero trabajar la tasa de desempleo y otros indicadores derivados para mostrarte cómo puedes sacarle partido. La tasa de desempleo es uno de mis indicadores Macroeconómicos preferidos por su gran relación directa con el mercado de valores y por su largo histórico de datos para poder evidenciar los patrones que genera.

Relación tasa desempleo - CAPE

En el post anterior combinemos el VIX con el CAPE con un fantástico estudio de Charlie Bilello. En esta ocasión, el mismo Bilello ha combinado la tasa de desempleo con el índice CAPE.

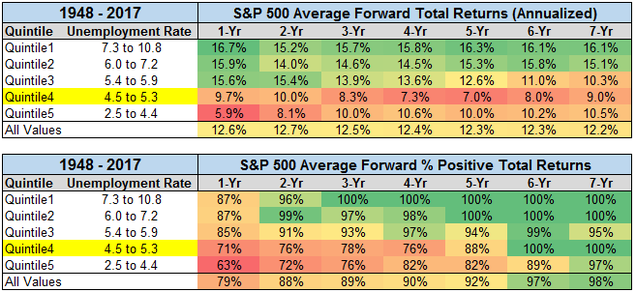

Como se pueden ver en las siguientes tablas. Cuando las tasas de desempleo son elevadas, la renta variable ha tenido grandes rentabilidades de promedio, al igual que una mayor probabilidad de un retorno positivo en los siguientes años. Sin embargo cuando las tasas de desempleo son bajas (actualmente 4.7%, 4º quintil) el rendimiento promedio en el futuro es inferior al de la media histórica.

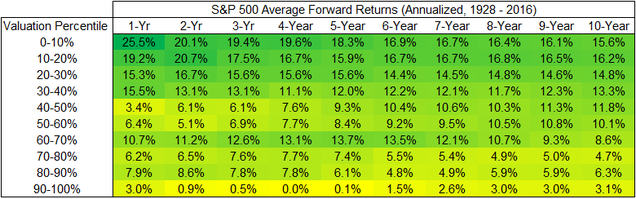

Observando las tablas parece que hay una relación directa entre la tasa de desempleo y las expectativas de rendimiento futuro en la renta variable, pero la verdadera causa de esta relación es debido a la valoración de los mercados.

Cuando hay buenas noticias (bajo desempleo) , la gente está dispuesta a pagar más por los activos de riesgo que cuando hay malas noticias (alto desempleo). En promedio, cuanto mayor sea la valoración, menor es el retorno esperado en la renta variable.

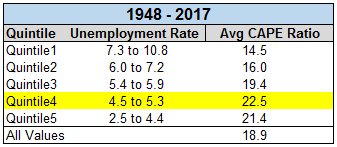

Esto no quiere decir que las acciones no pueden hacerlo bien con bajos niveles de desempleo. Pueden y lo han hecho en el pasado. De hecho, el punto más bajo de la tasa de desempleo fue en 1953 (al 2,5%), y posteriormente las acciones tuvieron una rentabilidad anualizada de 17,7% en los próximos 7 años. Pero las acciones eran muy baratas en 1953 con un CAPE de tan sólo 11,6. El CAPE actual está por encima de 29 puntos.

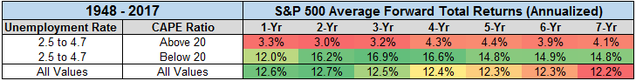

Si tomamos todos los datos con una tasa de desempleo del 4,7% o inferior y los dividimos en dos grupos, unos con CAPE por encima de 20 y el otros con CAPE por debajo de 20, nos encontramos con una clara dicotomía. El grupo con un CAPE por debajo de 20 supera a la media histórica del mercado, mientras que el grupo por encima de 20 no lo hace por mucha diferencia.

Actualmente tenemos una baja tasa de desempleo (4.7%) pero coincide con una alta valoración de mercado. Por este motivo, es probable que en los siguientes años, el rendimiento de la renta variable sea inferior a la media histórica.

Variación anual de la tasa de desempleo.

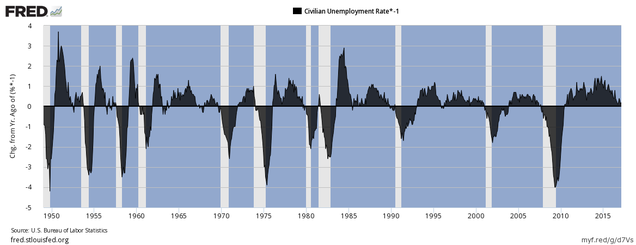

Que crea que en los próximos años el mercado vaya a tener unos rendimientos inferiores a la media no significa que tenga que vender y ni mucho menos ponerse corto. De momento hay que estar largo y la misma tasa de desempleo en su variación anual indica expansión como puedes ver en la siguiente imagen:

Si bien es cierto que la tasa de desempleo ha perdido “momentum” (desciende a menor ritmo), lo correcto es no precipitarse y ver cómo va evolucionando. Éste indicador no es el santo grial, en ocasiones adelanta la señal y en otras llega con retraso, pero la mayoría de veces es capaz de indicar el inicio de las correcciones con bastante precisión cuando cruza el nivel "0".

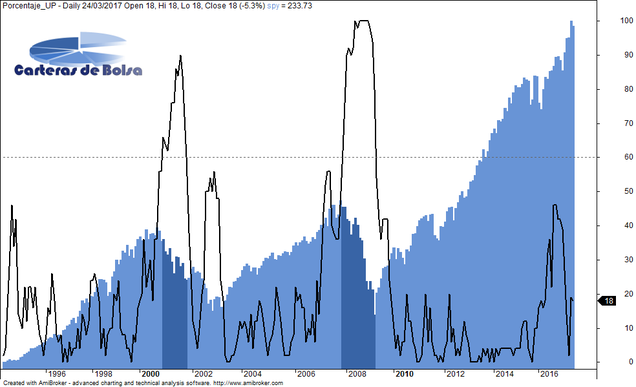

Indicador % Estados USA que asciende su tasa de desempleo.

En un post anterior presenté este indicador, muy útil para alertarnos del principio de una posible corrección. El indicador es sencillo pero algo complejo de construir ya que hay que descargarse individualmente todas los datos de los diferentes estados USA y trabajar con ellos.

El indicador origina una señal de “peligro” cuando detecta que el porcentaje de los estados que suben su tasa de desempleo es igual o superior al 60%. Este indicador mide la “amplitud” de la tasa de desempleo. No es lo mismo que la tasa suba porque uno o pocos estados hayan aumentado fuertemente su tasa, que lo haga porque esté creciendo la tasa de desempleo de la mayoría de los estados.

En la siguiente imagen puedes ver como el indicador ha tenido una gran precisión para alertar de las dos grandes recesiones del ETF SPY.

Fuente: Indicador propio compuesto por el porcentaje de Estados USA que aumentan su tasa de desempleo. Los datos están extraídos de la base de datos FRED.

El último dato publicado ha sido hoy. Tan solo ha ascendido la tasa de desempleo 9 de los 51 estados según BLS. El dato publicado está lejos de marcar una corrección, ya que sólo ha ascendido el 18% de los estados.

La conclusión final es que aunque hay nubarrones en el horizonte, la economía es expansiva y el lado bueno del mercado es el largo. Cuando llegue el momento ya tendremos tiempo de cubrir cartera. Además, hemos visto como la tasa de desempleo combinándola con el CAPE o utilizando otros derivados, puede ser muy útil para medir las expectativas futuras de retorno o señalarnos el inicio de las grandes recesiones.

Queda pendiente comprobar la evidencia del indicador %UP con datos simulando un filtro de mercado y compararlo con mis preferidos, como la SMA10 o el ROC12.