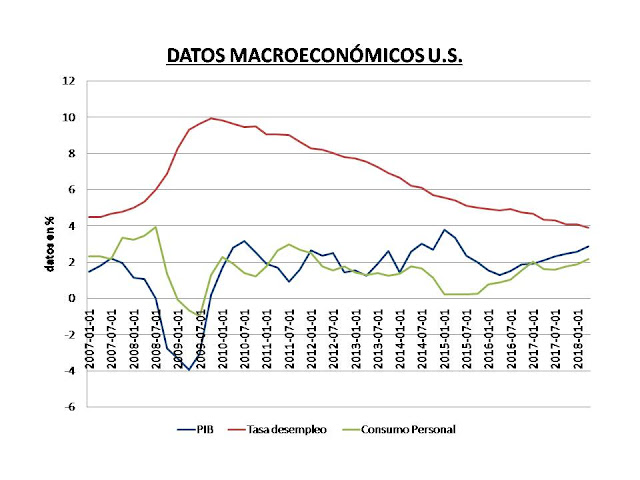

La economía estadounidense se encuentra en estos momentos creciendo a buen ritmo, acompañándose de reducidas tasas de desempleo, que se sitúan incluso por debajo de la tasa natural de desempleo, y una inflación contenida del orden del 2,2%, medida a través del indicador de inflación utilizado por la FED, el Personal Consumption Expenditure (PCE) (figura siguiente).

Figura.- Evolución del PIB y Personal Consumption Expenditure (PCE) en variación interanual y datos de tasa de desempleo. Datos trimestrales. Fuente FED de St Louis (FRED).

Sin embargo, estos datos favorables, también esconden ciertas debilidades, ya que el crecimiento del PIB está mediatizado por el recorte de impuestos y los estímulos fiscales que incrementarán el déficit y deuda públicos.

Este hecho es importante, ya que no debemos olvidar que el déficit exterior estadounidense es consecuencia del déficit de ahorro interno, dado que el saldo exterior es resultado de la diferencia entre ahorro e inversión. Por lo que la excusa esgrimida por Trump para justificar las medidas de comercio exterior de su administración, que se basan en la existencia de un abultado déficit comercial de cerca de 800.000 mill de $ , lo que supone el 4,1% del PIB, no van correctamente encaminadas.

La reducción del déficit exterior debe proceder de un incremento de ahorro doméstico, ya sea público o privado, o de una reducción de la inversión, pero no de restricciones sobre el comercio, que al final suponen un impuesto al consumo e incrementa los costes de producción, reduciendo la competitividad de los bienes estadounidenses y afectando al empleo en los sectores exportadores.

Si bien, entonces el problema es de ahorro interno, vemos como la tasa de ahorro personal se ha ido reduciendo este año hasta el 6,2% , y el déficit público se ha incrementado un 17%, 113.500 mill $ más que en 2017, situándose en el 3,9% del PIB en 2018 , motivos por los que el ahorro doméstico no ayuda precisamente a reducir el déficit exterior.

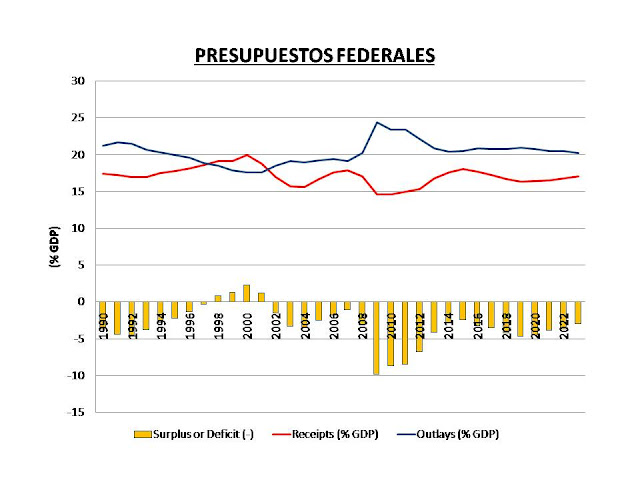

Esta situación del Tesoro estadounidense no es nueva, ya que U.S se ha caracterizado por presentar déficit públicos continuos desde el año 2002, incrementándose estos de forma importante en la Gran Recesión. Y aunque posteriormente, a medida que la economía se recuperaba, el déficit público se redujo, se estima que se incrementará hasta el 4,7% en 2019, dado que en 2018 las medidas fiscales se aplicaron solo durante tres trimestres; estimándose que posteriormente se irá reduciendo progresivamente hasta el 3% en 2023 (figura siguiente).

Figura.- Ingresos, gastos y déficit federales como porcentaje del PIB. Datos del Tax Policy Center . Estimaciones desde 2018 hasta 2023.

En el último año fiscal, el déficit se ha mantenido a pesar del crecimiento económico y de que los resultados corporativos se dispararon. Resultado de que los ingresos por impuestos crecieron solo un 0,4%, ya que los impuestos personales se incrementaron un 6% pero los corporativos se redujeron un 31%, gracias a la Tax Cuts and Jobs Act (TCJA); al mismo tiempo que el gasto público se incrementó un 3,2% hasta 4,1 bill $

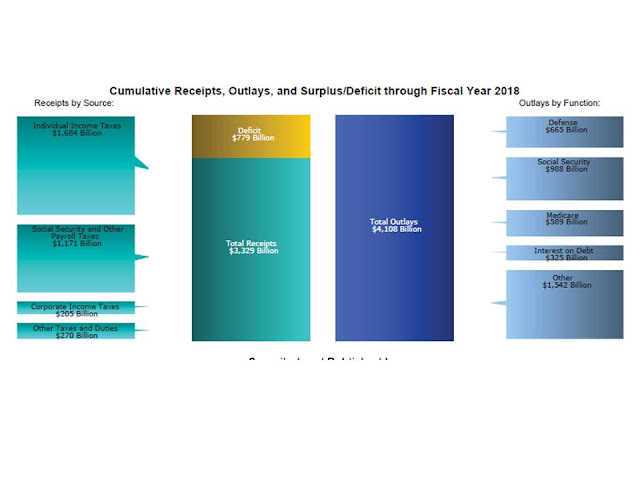

Como resultado, el déficit público del año fiscal 2018 ha sido de 779.000 mill $ (figura siguiente), un 3,5% mayor que en 2017 de los cuales 325.000 mill , un 7,9% del presupuesto, se corresponden con gastos financieros, suponiendo un incremento de casi un 24% sobre el gasto por este mismo concepto en 2017.

Figura.- Bureau of the Fiscal Services.

Como indicaba anteriormente, las previsiones sobre el déficit son que este seguirá produciéndose varios años, lo que implicará un incremento del volumen de deuda, previendo el FMI que supondrá el 117% del PIB en 2023 .

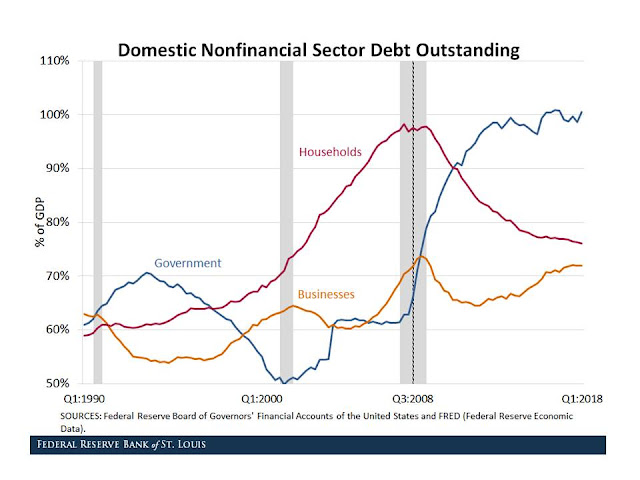

La deuda pública estadounidense se ha incrementado de forma significativa desde el año 2008 (figura siguiente), disparándose desde el 60% del PIB en ese año hasta superar actualmente el 100% (figura siguiente). Al contrario de lo que ha ocurrido con la de los hogares, que mostraron su máximo en 2008.

Figura.-Domestic Debt Before and After the Great Recession

En la actualidad, la deuda pública estadounidense supera los 21,7 bill $, siendo el país con el mayor volumen de deuda mundial en términos de dólares (el 32% de la deuda global ), deuda que se incrementa minuto a minuto .

Por tanto, una vez puesto en evidencia que los déficits públicos persistirán y darán lugar a mayores volúmenes de deuda, la cuestión principal es cómo afectará la necesidad de financiación a la economía estadounidense.

La financiación podrá efectuarse a través de ahorro privado doméstico, pudiendo dar lugar a un efecto de crowding out que reduzca la inversión y el consumo, o mediante financiación exterior, impidiendo neutralizar el déficit exterior.

Cuando además, el incremento de deuda contribuirá a la elevación de los tipos de interés, incrementar el déficit público y contraer la actividad económica, reduciendo simultáneamente el espacio fiscal para actuar ante una posible futura recesión.

Estas potenciales consecuencias hacen pensar que las medidas de estímulo fiscal adoptadas, de recorte de impuestos e incremento de gasto público, incrementando el nivel de deuda pública, no parecen muy apropiadas en una economía en crecimiento y con una tasa de paro por debajo de su tasa natural .

Se ha indicado también que esta situación carece de importancia y que U.S. no tendrá problema para refinanciar su deuda, ya que posee el privilegio de ser la divisa de referencia mundial, motivo por el que siempre encontrará demanda y ello podría limitar la subida de tipos.

Sin embargo, en un horizonte cercano, se puede apreciar como el Tesoro necesitará refinanciar un volumen de deuda correspondiente al 43% del PIB en los próximos cinco años, probablemente a mayores tipos, y eso sin considerar el incremento de deuda resultado de los déficits presupuestarios previstos para los siguientes años. Y ello en un entorno, desde el punto de vista de la financiación exterior, en que el coste de la cobertura de cambio de divisa se está incrementando, lo que ha dado lugar a que la demanda de deuda pública estadounidense ya se haya reducido.

Por tanto, y aunque sigue siendo la divisa de referencia mundial, el “exorbitant privilege” del dólar puede ir mermándose paulatinamente gracias a las políticas de Trump. Estas políticas han molestado a los socios comerciales de U.S. y también, naturalmente, a los países afectados directamente. Por lo que, aunque no es una iniciativa nueva, se han incrementado las iniciativas de buscar alternativas al dólar por parte de Alemania, Francia, Gran Bretaña, Rusia y China; con el fin de utilizar el euro o el yuan como divisas alternativas en las transacciones comerciales.

De hecho, estas iniciativas ya han conducido a Rusia al compromiso de vender gas natural a cambio de yuanes , situación que podría extenderse en el corto plazo al petróleo, del que China es el primer importador mundial y Rusia su principal proveedor.

En cualquier caso, el incremento de deuda, las sanciones estadounidenses a China e Irán, las sanciones secundarias a terceros países que mantengan tratos comerciales con Irán impidiendo el acceso a financiación en dólares y al mercado estadounidense, y la tendencia actual de la FED a elevar los tipos de interés; suponen un riesgo potencial importante de desaceleración para la economía mundial que afectaría a los mercados y no debería pasar desapercibido.