Tras leer lo que me parece un gran artículo de parte de Carlos Gustavo Santamaría, usuario de inBestia, titulado "POP. La Burbueconomía" me ha parecido interesante aportar mi punto de vista respecto al tema.

A lo largo de la historia los crash bursátiles, las grandes caídas de la bolsa o como lo quieran llamar se han sucedido sin freno alguno. No creo que sea necesario enumerar todas las crisis y grandes caídas de la historia de la bolsa, cualquiera de ustedes puede contrastar esa información en esta gran red a la que llamamos internet.

Sinceramente, no sabemos si dentro de un mes, de tres, de un año o de diez, pero irremediablemente habrá otra gran caída bursátil, otra crisis a nivel mundial. No hace falta ser George Soros o cualquier otro especulador famoso que se precie para saberlo, yo lo sé y todos ustedes lo saben también, la cuestión es el cuando y menor medida, aunque según se mire, el cuanto.

Una Reserva Federal descontrolada

En mi opinión e insisto en esto porque es solo una opinón, lo que ha hecho la Reserva Federal ha sido extralimitarse de sus funciones. Tiene que promover el crecimiento económico de su país, sí, pero no a cualquier precio, aunque no hace falta que señale que esto último les ha sido un tanto indiferente a los encargados de dirigirla. Indudablemente en el corto plazo son medidas, que sin catalogarlas como buenas o como correctas, que se pueden considerar efectivas. No obstante pienso que es mayor el efecto negativo que el positivo y es que desde mi pensamiento cuanto menos se intervega una economía mejor, eso sí guardando siempre determinados límites.

La burbuja del Bund alemán

El coste de financiación de Alemania ha llegado a un niveles prácticamente irrisorios, financiándose en algunos momentos de 2013 a tipos de interés del 1.17% (bono alemán a 10 años) mientras en otros países tales como pueden ser España esa cifra podía llegar a multiplicarse por cuatro sin hablar eso sí de Grecia, ya que este último, a pesar de no ser nuestro país, tiene un coste de financiación que en comparación con el país germano puede herir sensibilidades. Sin lugar a dudas, el Bund ha sido uno de los activo refugio en Europa, pero déjenme que les diga que a medida que la recuperación económica se instale con mayor fuerza en Europa ese "chollo" desaparecerá para los alemanes.

Una tendencia bursátil muy "extendida"

Hace mucho tiempo aprendí que es erróneo decir que un mercado está sobre comprado o sobre vendido. Es por ello que si el señor Hugo Ferrer me lo permite le tomaré prestado el término "sobre extendido" en referencia a los mercados. El S&P500, el Dow Jones, el DAX el FTSE y algunos cuantos más índices bursátiles se encuentran en una tenedencia alcista que supera ya, de media, los cuatro años y en mi opinión están bastante extendidos. Un ciclo de mercado alcista tiene una duración estándar de unos cinco años, a veces más a veces menos. Dado que las alzas jamás son eternas algún día caeremos con fuerza.

A la espera de pistas bursátiles

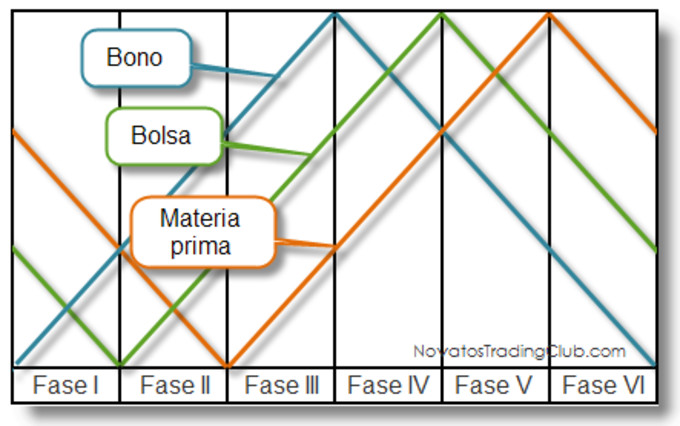

Ahora mismo, no es que sea inútil, o quizás sí, ponerse a buscar un techo bursátil. Cuando digo ahora mismo digo a un futuro inmediato de corto plazo. Los mercados no se giran de un día para otro, sino que necesitan un tiempo para formar un techo. El Bund alemán está formando ya lo que parece ser un techo en forma de hombro cabeza hombro. La bolsa según un ciclo muy sencillo a la vez que útil, el ciclo Kitchin, se mueve de la siguiente manera:

Lo primero que cae es el bono, luego la bolsa y por último las materias primas. El bono americano ya lleva unos meses cayendo, mientras que el futuro del bund alemán parece estar haciendo un techo en forma de hombro-cabeza-hombro. Es de lógica pensar que si la bolsa mejora la gente saque su capital de un activo con menos rentabilidad para introducirlo en algo que se presume, aunque siempre más riegoso, más rentable. Aunque esto es una evidencia la cual no atiende a opiniones sino a hechos contrastables a la vista de todo el mundo, la renta variable no parece por el momento estar formando un techo, con esto no quiero decir que no empiece la semana siguiente, sino que hoy por hoy no existen "avisos" y eso junto con que el mercado no gira de un día para otro nos hace pensar que aún queda tela que cortar.

En conclusión

Introducir cortos ahora en un mercado generalmente alcista no es muy sensato, mas no digo que alguien no pueda ganar dinero haciéndolo, pero lo más coherente en un mercado alcista es ganar dinero al alza. En definitiva, por el momento la renta variable no parece cambiar de dirección y si lo hace tardará unos meses en formar ese techo. Tanto el mercado, como la sociedad, como los tipos de políticas llevadas a cabo dan pistas sobre los hechos que preceden a las grandes caídas, hechos o sucesos que no voy a nombrar con el fin de no caer en una redundancia molesta, pero para que tengan una ligera idea uno de esos viejos trucos es lo que llamámos el darse cuenta de cuando el mercado, formado por las personas que en el interaccionan, cae en estado de euforia. No sabemos cuando, pero si sabemos que cada día que pasa es un día menos para que se produzca. El mercado, por tanto, se encargará de dictar sentencia.

Me cursta creer ye las materias primas todavia no han tocado techo... pero todo es posible!

Tengo mis dudas con la relación bonos bolsa que comentad pero tienes una capacidad analítica brutal (independientemente de tu edad).

S2

Gracias Hugo. Sí, coincididiendo con Daniel Sobrado, es posible que la correlación no sea como en el modelo, pero sería extraño que algo tan sencillo se diera con mucha claridad, pues todo el mundo ganaría en bolsa, me quedo con la idea. Supongo que no es una verdad absoluta sino algo que depende entre otras muchas cosas del tipo de políticas monetarias, lugar en el ciclo económico etc. Un saludo a ambos.

Tienes toda la razón, aun así pienso que en España estamos un poco cegados por la realidad que nos rodea. Alemania y EEUU llevan con una economía a buen ritmo unos tres años, recordemos que sus tasas de paro son muy reducidas y el crecimiento del PIB se ha mantenido.

Un saludo y gracias por comentar ;)

Gracias JF x tu tan positiva mención de mi post POP.

Veo que te sumas a la prole de individuos que se aventuran a proponer fundamentos criteriosos para advenizar el próximo gran crash. No era la intención de mi post abrir un debate, y sus propuestas, pero se agradece el interés y la predisposición.

Permíteme decir que soy muy escéptico con las teorías y análisis del ciclo económico. Hay múltiples de ellas, y muchas se refutan durante anos, para volver a estas en boga más adelante, cuando las actuales tampoco convencen... los economistas son a la economía como el los meteorólogos al clima... y la verdad es que hay economías en el mundo que llevan crecimiento sostenido durante más de 30 anos!

La teoría de ciclos de Kichtin data de 1920, y la economía de la globalización se ha vuelto mucho más compleja que las economía cerradas de hace un siglo. Pero no la pongo en duda, si no todo lo contrario.

Existe un blogger espanol que publica en otro site de inversiones de manera regular, y que para mí es de total referencia. Aporta una lectura de los mercados muy personal e independiente, y basa sus inversiones globales a medio plazo bajo el sistema del maestro Weinstein.

Pues él ha demostrado con gráficos reveladores, que lo que hablas, la relación de bonos y bolsa es totalmente íntima. Llega a dar datos y todo, afirmando que caídas de alrededor de un 10% del Bono a 10a durante un período 1-2 anos, son el preludio de mercados bajistas en Bolsa, anticipando todos los crash: 1982, 1987, 2000, 2008

No te cortes, pasa enlaces y mencionalo por su nombre.

Yo no he estudiado esta relacion, porque a priori solo veo una correlación cíclica, pero quiero estudiarlo.

Mi idea es que bolsa y bonos tienen mucha correlación.

Cuando la perspectiva económica es buena los bonos caen (medio plazo sin cambiar su tendencia de largo plazo) y todo clímax económico siempre se da con los bonos cayendo, de ahí que suelo de bonos y techo de bolsa coincidan. Una cosa y la otra son consustanciales pero no veo que una cause la otra.

Te refieres a J Alfayate?

Entiendo lo que dices, un modelo está claro que rara vez se da con tanta claridad, pues es solo eso un modelo. A veces se dará de forma muy aproximada y otras no, dependiendo también, como bien dices, del tipo de economía que lleve a cabo el país. Un saludo y gracias por comentar

Me refiero a Ricardo Gonzalez, y no tengo ningun inconveniente en pasar enlaces. Pero resulta que curiosamente el post en el que hacía el estudio con muchos gráficos y que data de abril 2012, lo buscas en su blog y ha desaparecido! No está como archivado. Yo lo tengo en un email... y no sé... puesto que se lo ha cargado... estoy pensando que... me lo apropio y lo cuelgo en Inbestia con mi rollo, pero citando la fuente?? jejejeje Fijo! ... Hugo, dame unos días...

Si se lo ha cargado sera por algun motivo, seguramente no quiera que se publique asi que no te dara su consentimiento, pero nadie te impide que hagas tu un post con lo que has aprendido en ese post, no? Mi humilde opinion!

Te firmo lo que dices, Daniel. Buena idea crear mi propio análisis en base a lo que allí aprendí. Lo haré, incluso espero mejorarlo con mis aportaciones... aunque esta semana no tengo tiempo. Tan sólo a partir del próximo 7N. Valdrá la pena currárselo.