"Once we realize that imperfect understanding is the human condition, there is no shame in being wrong, only in failing to correct our mistakes"

George Soros

Octubre se ha ganado la fama merecida del mes de los crash bursátiles.

Son durante estas semanas del ano las efemérides del crack del '29 o la del '87.

Ayer por la manana leí el post de un reputado colaborador de Inbestia [¿Están los Bancos Centrales intentando hacer demasiado?] en las que comentaba las declaraciones de la entrevista a William White. Un tipo que no conocía, pero tuve la oportunidad de saber que fue el presidente del BIS - Bank of International Settlements (algo así como el banco central de los bancos centrales), y que tuvo el cargo durante la formación de la última burbuja de crédito 'explosiva'.

Y tras 15 minutos de entrevista... la duda que se barajaba en todo momento es si la política monetaria de la Reserva Federal es la adecuada. Institución que lleva gran tiempo llevando a cabo funciones mucho más allá de para lo que fue creada. Muchos hablan de economía financiera y monetariamente manipulada, donde el concepto fundamental 'riesgo' ha sido eliminado de las finanzas.

White es uno más que dice más de lo mismo, y con el que debemos volver a comernos la galleta sin mojar. La realidad es que no creo que tenga mucha leche donde mojarla... nadie sabe que depara el futuro, porque se está improvisando a cada momento, creando una nueva forma de hacer rular la compleja economía. White daba como soluciones la cooperación internacional, el estímulo de la demanda, y avisa que cuidado con tanto crédito porque de nuevo te levantas un día y: "The money is gone!". Vaya patata.

La cruda realidad es que vivimos en un mundo de excesos fiscales y monetarios. Tanto la política fiscal expansiva de Keynes como la política monetaria expansiva de Friedman fueron concebidas como shocks temporarios que dan oxígeno al sistema y permitan mientras tanto hacer las reformas estructurales que precisa el problema. mmmm... alguna reforma sustancial???... La política fiscal expansiva ha tocado el cielo, no hay principios ni mapa ni hay nada, cuando toda una generación de seniors está descaradamente abusando de la siguiente generación.

Estamos viviendo en una 'Political Economy', en la que los votos en el corto plazo de nuestra democracias dominan el espectro económico-financiero: claudicando ante la realidad de Estados inmensos, ineficientes y ultra-gastadores, que parecería que siempre tienen la misma respuesta: ante un nuevo problema un nuevo gasto. Entrando en una dinámica de gasto público creciente, deuda en ascenso y déficits fiscales... Estrepitosos! desde el momento que nuestros gobernantes no tienen ninguna responsabilidad ni jurídica, ni económica, ni social, ni medioambiental.

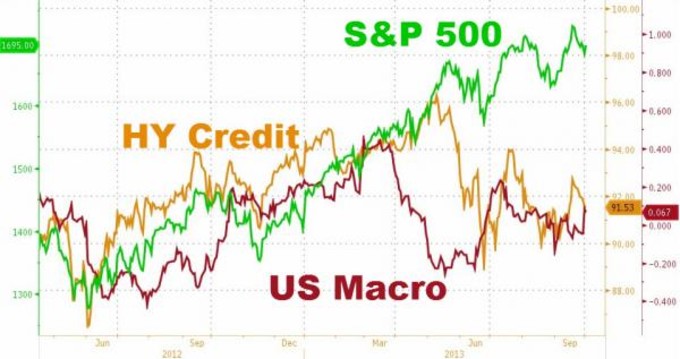

El debate de si se va a producir el tapering (fin del QE) es tan insustancial como la duda de si son los datos macro o la flexibilización cuantitativa, las que está provocando marcar nuevos máximos históricos de los activos patrimoniales. Ni lo uno ni lo otro, o/y ambos a la vez. Los Gobiernos están interesados en hacer QE, que sólo alivian el corto plazo, y evitar encarar el largo plazo con reformas estructurales sustanciales. El caudal de votos tienen un alto coste, y con certeza llegará una época que se cuestionará la laxedad para imprimir moneda, gastar lo público y subir impuestos como únicas medidas de solución.

La voz de alarma constante es la probable hiperinflación, que no aparece porque el QE no pasa a manos del 99%. Aunque también la de la creación de nuevas burbujas de precios de valores, ya que el QE se concentra en las manos del 1%: endeudándose gratis, e invirtiendo con paracaídas. No hay riesgo de caída y pérdidas aunque sí de colapso: 'cuando haces pop, ya no hay stop': es cuando la burbuja estalla.

Hay burbujas desde el inicio del desarrollo de las finanzas y la creación de los bancos centrales. Dado que las burbujas se suceden en la historia de manera más recurrente: forma parte de la diversión, y del entretenimiento, es carnaza de periódico salmón, es gossip y tertulia habitual, cabalística e incluso casi esoterismo... los múltiples agoreros y alumnos aventajados de clase con ganas de colgarse la próxima medalla a lo Soros o Paulson, y poner motivos, fundamentos y también fecha al próximo POP.

Mmmmm... oye! Me da que pensar, y hago un breve repaso a qué alumnos aventajados estamos tratando..

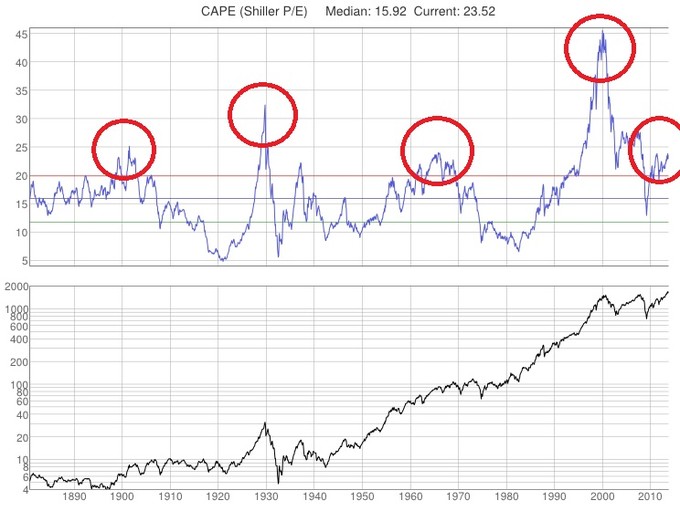

Robert Shiller, premio nobel de economía 2013, profesor experto en mercados de Yale, y escritor en los '90 de 'Irrational Exhuberance', quien ya alertó de la burbuja de internet y de la inmobiliaria. Su ratio Shiller P/E (price to earnings ratio basado en la media de la inflaci[on ajustada durante los últimos 10 anos) muestra que los stocks están sobrevalorados al mismo nivel que lo estaban antes del comienzo de los principales mercados bajistas del último siglo.

Stanley Druckenmiller, legendario gestor de hedge fund companero de Soros, que se adelantó con creces el housing buble 2006, lleva meses repitiendo, que lo que está por llegar es peor que lo que ocurrió en 2008. US Stocks, Bonos, Emergentes...

Nassim Taleb, filósofo-ideólogo, santo devoción de muchos charters bloggers & traders, que alcanzó el estrellato porque 'El Cisne Negro' explicaba las crisis financieras de nuestro siglo. Ahora con su best-seller 'Anti-fragile' avisa de que no se ha aprendido nada del pasado. El mundo es aun más frágil.

Warren Buffet, el mejor inversor que jamas ha vivido, raya la ironía más indecente con declaraciones en sus últimas semanas como "El límite de la deuda es un arma de destrucción masiva, similar a que usamos la bomba atómica en 1945, y decidimos que no la utilizaríamos nunca más". También afirma que "La Reserva Federal se ha convertido en el mayor hedge fund de la historia, por su nivel de apalancamiento y beneficios ilusorios esperados".

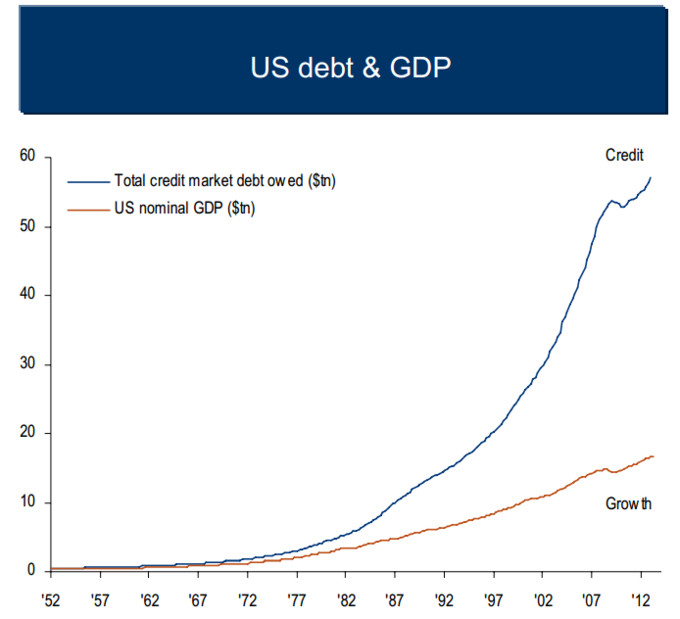

Ray Dalio, hoy gestor N.1 de hedge funds con 'Bridgewater' varios anos consecutivos bajo gestión de USD 1 Billion en activos internacionales, en su video-cartoon-magistral imprescindible para cualquiera que desee entender el mundo en el que vivimos: 'How the Economic Machine Works''. Ensena una clara lección: 'Los ingresos deben crecer por encima de la deuda siempre'.

Carl Ichan, reputado magnate inversor, escribía el 23/X/13 al Tim Cook, CEO de Apple, animando a la recompra de acciones con deuda porque estamos a niveles de apalancamiento cercanos a los de 2007, en el que deuda ha estado creciendo por encima de EBITDA (Investment Grade Index VS. S&P 500); aportando deuda a incremento de valor en equity.

Y lo que creo es aun más devastadoramente revelador...

Alan Greenspan, ayer en Bloomberg: "Stock market bubble? No way"

Paul Krugman continúa con sus ridículos titulares en NYT como "Como dejar de tener miedo de las burbujas"

Este es con seguridad mi último post en Inbestia en 2013, y Feliz Navidad a todos los que me lean. Me dedicaré a mis asuntos y abandonaré mi afición escritora, que No la lectora e inversora. No tengo ni la más remotísima 'puta' idea de si la burbuja va a estallar durante este tiempo. No creo, ya que vivimos en una Economía Post-Moderna (enlace: Qué rumbo?? ) para rebautizarla de 'Burbueconomía' o 'Recuperación Burbujil de la Economía. En cualquier caso, prefiero actuar y cubrirme como si sí fuera a ocurrir.

George Carlin es un famoso humorista newyorker (RIP 2008), muy crítico y ácido con el sistema, y la realidad norteamericana. Completamente contra-cultural, creo que lo mejor (para aquellos que dominan el inglés) es terminar mi lectura con un poco de humor, y verdades como punos a raíz de lo expuesto.

"Consumption: the only last value of the american way of life: People wasting money they don't have in things they don't need"

"Politicians give you the idea that you have freedom of choice: You don't. You have owners. They own you. They caught you by the balls."

"The owners want your fuckin retirement money. Give them it back. They want it to give it to their criminal buddys on Wall Street. Because this is a Big Club that they own, and nor you nor I are in it!"

"Good honest hard workers people continue to elect that rich cocksuckers... that you don't give a fuck about them. But they don't give a fuck about you! They don't care at all!"

"The owners of this country know that the American Dream exists: though you have to be slept to believe it."