- Mi capitán, ¿Hacia qué rumbo vamos?

- Vamos a una tierra llena de piratas. Sacad el ron de las bodegas para celebrarlo!

La

pasada semana hemos visto la esperada rebaja de 25 puntos básicos por el BCE

hasta los 0,5 de tipo de interés oficial. Y también, el Banco Central de

Australia sorprendía rebajando lo propio, ante la necesidad de impulsar la

productividad de su economía. El BCE en una necesidad de incentivar su economía

basada en una austeridad que no sólo da muestras de nulo funcionamiento, sino

que ahora se culpa a los doctores en Harvard inspiradores de esta muy

cuestionable política, Rogoff y Reinhart, de manipulación de datos por un fallo

pueril de MS Excel en la tesis original. Australia, país productor

fundamentalmente de commodities dirigido a la megaeconomía china, sufre la

inflación que exporta USA con el Quantitive Easing, devaluando

intencionadamente el dólar, moneda de reserva mundial, y unidad contable de las

materias primas. Es el impuesto inflacionario de los amos del mundo sobre

todos, cuando sólo debería licuar a sus propios ciudadanos.

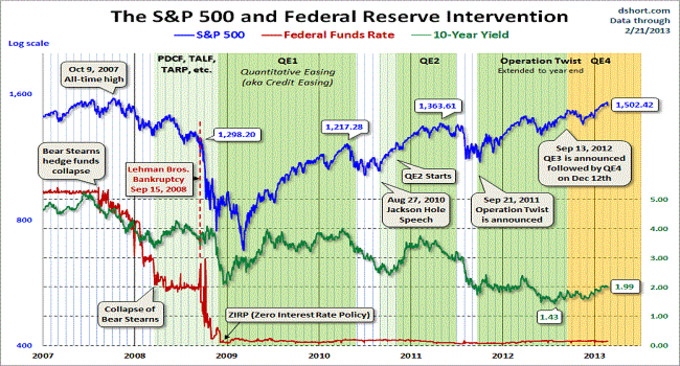

A

través de esta Currency War que los

propios Chairmans de los Bancos

Centrales se apresuran en negar, se está dando a conocer una nueva forma de Capitalismo.

Llamémosle: La Economía Post-Moderna. Una economía en manos de las acciones de los

Bancos Centrales, en un punto equidistante entre los 2 agentes fundamentales:

los Estados y los Bancos. Un triángulo que maneja una economía basada en los

estímulos monetarios de moneda fiduciaria soportada sobre deuda. Una economía

en el que se llevan los bonus los que ganan y las pérdidas se socializan. Y en

la que los Bancos Centrales han eliminado el concepto básico de las finanzas:

el riesgo. Las políticas monetarias se encargan de ello. El mismo Bernanke

admitía en septiembre de 2012 ante una nueva ronda de flexibilización

cuantitativa: “si la gente se cree más rica por aumento del valor de sus

activos (wealth effect), van a salir a gastar, a estimular la demanda, y las

empresas invertirán”. En la Economía Post-Moderna, las expectativas de

crecimiento son más importantes que la realidad entre oferta y demanda, que el

mercado debería mimetizar. El mercado financiero ha dejado de ser una expresión

de la economía… es la Economía!

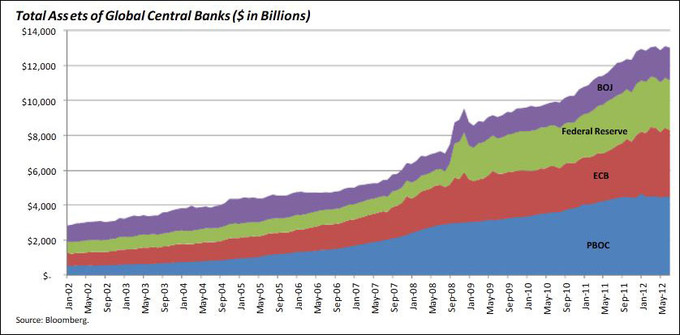

La

masiva monetización de deuda, imprimiendo dólares, euros, libras o yenes,

rebajando las primas de riesgo de los activos con la inyección de esa liquidez,

está produciendo una enorme burbuja de activos, ya sean inmobiliarios o financieros,

acciones o bonos. Ese nuevo dinero no llega a las empresas ni a los ciudadanos,

y se quedan engordando unas cuentas de Estados y Bancos, sobre un valor

ficticio, alcanzando máximos históricos.

La

inflación, un dato que cada organismo se saca de la chistera, está controlada

porque la economía real no acaba de despegar. Una inflación “oficial” del 3%; a

unas tasas del 0% o el 0,5%; y un aumento salarial del 1%; y que junto con la

expansión monetaria, el ciudadano y el ahorrador es cada vez es más pobre. Y se

halla muy endeudado, porque llevamos 30 años incentivando la demanda (en

economía todo es demanda) a través del consumo, y éste a través de la deuda.

Así

que no se logra ni la hiperinflación buscada por los Bancos Centrales, la medida mágica para

deshacerse de los montones de deuda; ni tampoco se consigue la intención de

gasto o inversión de familias y empresas, que ya no quieren que les vuelva a pasar

lo mismo que antaño. Es un fracaso porque ninguna de las dos medidas se logran sin dar ningún resultado.

La Economía Post-Moderna, ya no es una economía

basada en el consumo o en el verdadero crecimiento, a través del ahorro y la

inversión en capital. Queda la única opción de especular y pedir prestado, en

vez de invertir y crear capital. Y no olvidemos que el consumo debe basarse en

la producción, y la inversión en el ahorro. No se pueden desvincular mucho

tiempo, creando dinero y apalancándose, una y otra vez; como durante los

últimos 30 anos. Saliendo de una crisis de deuda y creación de burbuja, con más

deuda y otra burbuja.

¿Qué

nos espera? Está bien claro que nuevas burbujas y nuevas crisis financieras.

Pero lo peor, creo que va a ser lo desconocido que aun no sabemos, tal y como se

aventuraba en describir Donald Rumsfeld, Secretario Norteamericano de Defensa.

O sea, me atrevo a decir que será la crisis de confianza en el dinero

fiduciario, y su posible colapso.

Que

nadie se engañe, porque el oro no ha pinchado. En abril no se hacía más que

comprar oro de los liquidadores de posiciones. Lo que ha pinchado es toda esa

amalgama de derivados sobre el oro y ETFs que no se aguantan sobre nada.

La

Reserva Federal se hace con USD 85 Billones al mes de deuda para sus balances.

El problema de USA ya no es el DEBT-TO-GDP Ratio sea del 110%, tal y como

critican los Doctores Reinhart & Rogoff. El problema es que el gran tenedor

de toda esa deuda son los propios balances de la Reserva Federal.

“Existen

lo que sabemos que conocemos: cosas que sabemos y que conocemos. Están lo que

sabemos desconocido: cosas que sabemos que desconocemos. Pero también están los

desconocidos que no sabemos: aquello que no sabemos que ni conocemos” - Donald

Rumsfeld, ExSecretario de Defensa de USA.