A estas alturas prácticamente todo el mundo ha oído hablar del Bitcoin, pero no está de más explicar brevemente qué es. El Bitcoin es una criptomoneda que sirve para intercambiar bienes y servicios, pero que a diferencia de otras monedas como el dólar, euro, yen o franco suizo, está descentralizada, es decir, no depende de los bancos centrales, por lo que nadie la controla. Fue lanzada en el año 2009 por Satoshi Nakamoto y utiliza la tecnología peer-to-peer (P2P) para operar sin una autoridad central o bancos; la gestión de las transacciones y la emisión de bitcoins es llevada a cabo de forma colectiva por la red. Bitcoin es de código abierto; su diseño es público, nadie es dueño o controla Bitcoin y todo el mundo puede participar.

Muchos nos preguntamos a qué se debe la actual escalada de los precios del Bitcoin. ¿Tendrá algo que ver el contexto macro? 2017 está siendo un año inusual en el que las condiciones financieras se han relajado a pesar de las subidas de tipos de interés por parte de la Reserva Federal. Las condiciones financieras hoy serían las más acomoditicias desde 1970 o 1993, dependiendo de cómo se calculen.

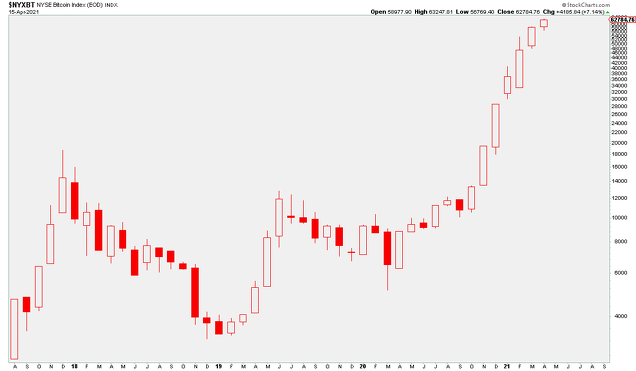

Con los tipos de interés tan reducidos y unas condiciones financieras tan favorables, no es de extrañar que estemos asistiendo a una intensa especulación en el Bitcoin, la criptomoneda que acapara la atención de todo el mundo. Las rentabilidades que ha generado el Bitcoin en los pasados años ha sido espectacular, pero la explosión que está viviendo este año podría estar parcialmente relacionada al actual entorno monetario favorable.

El rally de las criptomonedas: ¿como la burbuja puntocom?

Como ha podido observar en el gráfico superior, las condiciones financieras en la década de los años 90 y durante este año han sido muy flexibles. En ambos casos, las expansiones económicas fueron muy largas, lo cual favorece el aumento de la especulación, ya que los traders e inversores olvidan lo que es una recesión. En el gráfico inferior, podemos ver una comparativa del rally del Bitcoin con la evolución de otras burbujas (Compañía de los Mares del Sur, Nasdaq, Qualcomm, Japón, etc.).

El paralelismo entre la evolución de la cotización de Qualcomm en la década de 1990 y la del Bitcoin en los últimos años es muy elevado. Esta analogía es interesante, porque aunque el negocio de Qualcomm era viable, la cotización de la compañía se desplomó tras la burbuja tecnológica. Ésta estaba basada en el optimismo, el cual acabó por materializarse con la expansión del internet móvil, los smartphones y todo lo relacionado con el mundo digital. Sin embargo, la burbuja tecnológica fue testigo de valoraciones exageradas, al igual que las que podrían estar experimentando las criptomonedas en la actualidad. La mayoría de startups basadas en la tecnología blockchain acabarán sucumbiendo, tal y como lo hizo la empresa Pets.com en la década de los 90. Sin embargo, el blockchain, la tecnología que está detrás del Bitcoin y las criptomonedas, será probablemente en el futuro una tecnología de uso cotidiano tal y como lo es Internet en la actualidad.

La apertura de millones de cuentas en Coinbase

Las criptomonedas exhiben en la actualidad los clásicos signos de una burbuja especulativa, conforme el conocimiento de las mismas se va trasladando de boca en boca entre las personas. La gente está escuchando en prensa, radio, televisión e Internet las espectaculares revalorizaciones que está alcanzando el Bitcoin, y muchos de ellos lanzándose en masa a comprarlas simplemente por el hecho de que están subiendo. Esta situación es similar a lo que sucedió durante la burbuja tecnológica, en la que los inversores no se preocupan sobre si la empresa en cuestión tenía un modelo de negocio real. En el caso de los especuladores del Bitcoin, la mayoría no saben realmente qué están comprando. Hay cientos de historias de pequeños inversores que están llamando a sus asesores financieros para preguntarles si pueden comprar Bitcoins, lo que da una muestra del desconocimiento de los inversores. Una vía de acceso es con Immediate Edge Acceso.

En relación con este creciente interés, Joseph Borg, gobernador de la Asociación Norteamericana de Administradores de Valores, señaló en una entrevista a la CNBC que están recibiendo información acerca de personas que están pidiendo prestado grandes sumas de dinero para la compra de Bitcoins.

¿Cuánto vale el Bitcoin?

El Bitcoin no se puede valorar como un activo financiero tradicional, dado que no proporciona ningún flujo de caja. Aunque las materias primas tampoco generan ningún tipo de flujo de caja, sí que se puede estimar su valor en base a los costes de extracción, procesamiento, uso, oferta y demanda, etc. El Bitcoin es incluso más difícil de valorar que el oro, porque tiene una historia tremendamente corta.

Juan Ramón Rallo señala que la única razón por la que se demanda en la actualidad es para revenderlo posteriormente a un precio más elevado, lo cual ha llevado a ciertos economistas a decir que el precio razonable del Bitcoin es cero. Sin embargo, Rallo sostiene que aunque el Bitcoin carezca de flujos de caja, no debe asimilarse a que carezca de utilidad. El Bitcoin es un activo monetario incipiente con un potencial disruptivo tremendo, además de muy difícil de valorar, que puede proporcionar unas rentabilidades extraordinarias a sus inversores si finalmente triunfa. Pero como en todas las inversiones en proyectos emergentes o start-ups, el riesgo es también es muy alto.

Comparar el valor del Bitcoin con la capitalización de mercado de compañías cotizadas (Visa, Citigroup, Home Depot, General Electric, etc.), tal y como se hace muy a menudo, es un error. La capitalización de mercado sirve para medir el valor de un negocio, es decir, lo que los inversores están dispuestos a pagar por sus beneficios futuros. Pero el Bitcoin no es un negocio y, por lo tanto, no tiene beneficios y sería como comparar peras con manzanas. Tampoco hay acuerdo sobre si se trata de un moneda, un activo especulativo o un método para realizar transacciones, según Immediate Edge Acceso.

El mejor indicador que tenemos para intentar predecir el precio futuro del Bitcoin o estimar su valor es a través de la cantidad de usuarios del mismo. No es una medida perfecta, ya que la cantidad de nuevos usuarios está aumentando día a día, conforme aumenta la especulación sobre la criptomoneda. Teóricamente, cuantos más usuarios la utilicen, más valiosa es, por lo que la utilización de esta métrica tiene bastante sentido.

Como puede ver en el gráfico superior, la correlación entre la capitalización de mercado del Bitcoin y el número de usuarios es muy elevada, pero también podemos ver el “sobrecalentamiento” (desviación por encima de su valoración según el número de usuarios) de los últimos meses.

La producción de Bitcoin consume mucha energía

La producción de Bitcoins consume tanta energía que, si fuera un país, el Bitcoin estaría situado en el puesto 64 por consumo energético. A modo de ejemplo, consume más energía que Oman, Bahrein y la República Eslovaca. Su consumo equivale al 0,7% del consumo total de energía en los Estados Unidos, lo que representa unos 2,8 millones de hogares.

Visa procesó 82,3 billones de transacciones en 2016 y utilizó una cantidad de energía equivalente a unos 50.000 hogares. Visa quebraría si empleara tanta energía como el Bitcoin. Ethereum, otra de las criptomonedas que mayor atención acapara, es mucho más eficiente que Bitcoin. Este es solo un ejemplo de hasta qué punto las criptomonedas deben mejorar para formar parte del “mainstream”.

Hacer una predicción sobre el futuro del Bitcoin carece de sentido, porque nadie sabe a dónde ira. No es nada nuevo decir que la volatilidad del mismo es extremadamente elevada. Como puede observar a continuación, su volatilidad es ampliamente superior a la del dólar, bonos estadounidenses o el S&P 500, lo que da una muestra de las implicaciones que supone operar en el Bitcoin.

Todo esto que hemos mencionado aporta un punto de vista interesante sobre el Bitcoin. Las criptomonedas, al igual que sucedió con las acciones tecnológicas en la década de los 90, están siendo objeto de una elevada especulación en base a su potencial futuro de impacto revolucionario. De momento, no existe un plan de negocio visible que muestre cómo el blockchain será utilizado en la práctica, pero se está experimentando sobre ello. Podríamos decir de que es todavía una start-up monetaria: altísimo potencial, altísimo riesgo.

En todo caso, si una de las razones que está detrás de la vertiginosa subida del Bitcoin son las condiciones monetarias tan flexibles implantadas por los bancos centrales desde hace años, entonces es de prever que el ajuste que está iniciando la Reserva Federal supongan un catalizador negativo para el precio del Bitcoin, algo similar a lo que sucedió durante la última parte de la burbuja tecnológica.