El 31 de julio inicié un experimento aplicado a los valores del IBEX-35 para averiguar lo que le ocurriría a un inversor que siguiera alguna de las siguientes estrategias de modo sistemático (en concreto, se considera que actualizaría las carteras una vez por semana).

a) Comprar los diez valores del IBEX-35 más lejos de sus máximos de 52 semanas.

b) Comprar los diez valores del IBEX-35 más cerca de sus máximos de 52 semanas.

c) Comprar los cinco valores del IBEX-35 que más han bajado (o menos han subido) en las últimas dos semanas.

d) Comprar los cinco valores del IBEX-35 que más han subido (o menos han bajado) en las últimas dos semanas.

A fin de comparar el resultado relativo de cada estrategia, tomo como referencia la rentabilidad media (con dividendos) de los 35 valores del IBEX más que el propio IBEX-35 con dividendos, ya que en cada cartera seleccionada los valores ponderan lo mismo, a diferencia del IBEX-35, que es un índice ponderado.

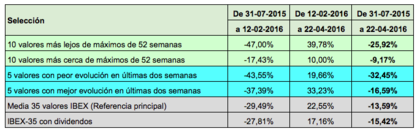

En las 38 semanas transcurridas desde el inicio, podemos ver dos períodos claramente diferenciados. El primero abarca un total de 28 semanas, entre el 31 de julio de 2015 y el 12 de febrero de 2016. En esta fase, comprar los valores más lejos de sus máximos o con peor comportamiento reciente habría generado abultadas pérdidas, de alrededor del 45% en ambos casos, mientras que la referencia perdió un 29,5% Sin embargo, comprar los valores con mayor “momentum“ (los que mejor se han comportado recientemente) también habría provocado una pérdida cercana al 40%. En cambio, en este primer período la estrategia de comprar los valores más cerca de sus máximos de 52 semanas habría permitido por lo menos reducir las pérdidas al 17,4%.

El segundo período cubre las diez semanas transcurridas desde el 12 de febrero hasta el 22 de abril de 2016. La estrategia de comprar los valores que más han caído en términos interanuales habría generado una ganancia espectacular del 40%. Aún así, el saldo global sería una pérdida del 26%, el doble de la minusvalía del 13,6% del IBEX con dividendos.

La estrategia que presenta un peor saldo global es la que habría consistido en comprar los 5 valores con peor evolución en las dos últimas semanas, a pesar de una ganancia del 20% en las últimas diez semanas.

También se constata que la selección que hubiera dado mejor resultado en el primer período, se habría quedado muy rezagada en el segundo, pues habría ganado un 10% frente al 22,5% de la media del IBEX-35. En todo caso, se observa que es la que presenta una menor volatilidad y, por el momento, un mejor saldo global.

Para las próximas semanas queda por ver si todas las estrategias acaban por igualar resultados y cuánto dura la fase actual que está favoreciendo en particular a los valores más penalizados en la fase anterior.