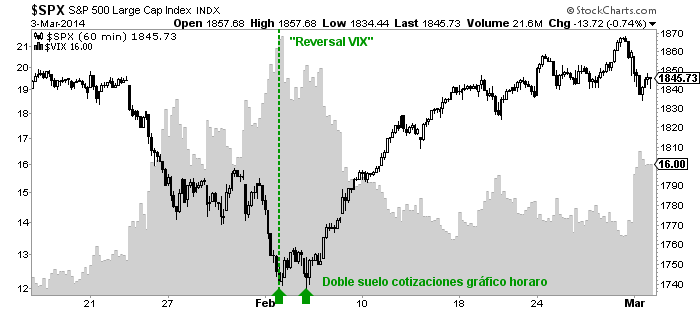

Cuando el operador de corto plazo detecta un suelo o punto de inflexión intermedio que sugiere que un nuevo movimiento secundario al alza está comenzando, puede posicionarse en el mercado en el preciso momento en el que se produce ese punto de inflexión siempre y cuando se observe, además, la aparición de una figura de estabilización en las cotizaciones. Un ejemplo lo tenemos en el comportamiento del mercado durante el mes de febrero de 2014 (figura 1), cuando se produjo una corrección secundaria menor que llegó a su fin tras un clásico reversal del VIX -línea punteada- y apareció un patrón de doble suelo en las cotizaciones en gráfico horario. Si en esos momentos la tendencia económico bursátil era alcista -que lo era- y se produce un giro del VIX y un doble suelo en el mercado, entonces el operador puede posicionarse al alza.

Es importante tener en cuenta que los suelos del mercado que se producen mediante giros rápidos, solamente suelen darse después de una corrección menor, aquella que se encuentra entre el 5 y el 10%. Si la caída es mayor a esa magnitud, frecuentemente el mercado no podrá recuperar la senda alcista con un simple giro y sí necesitará un mayor tiempo de estabilización. La regla general es que el tiempo de estabilización que un índice bursátil necesita para formar un suelo es proporcional a la duración y la intensidad de la caída previa.

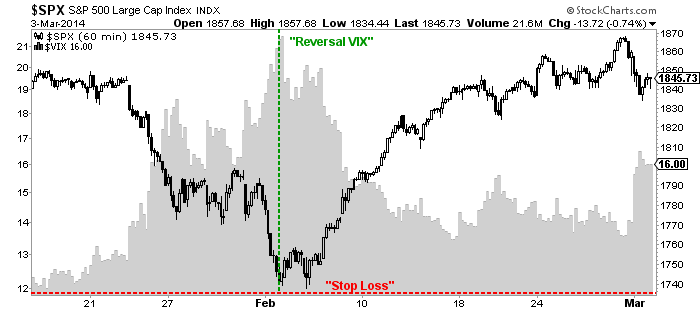

El stop loss u orden de salida en caso de error siempre se ha de determinar en el momento previo de la toma de la posición. Y siempre se ha de posicionar en aquel punto técnico en el que se invalidaría nuestra hipótesis alcista o bajista de corto plazo. Muchos operadores temen situar un stop loss justo por debajo de un soporte o por encima de una resistencia o muy próximo de un giro reciente por temor a que las manos fuertes hagan saltar esas órdenes. Estas consideraciones soldadescas pueden ser correctas para el operador puramente técnico o para aquel que considera que el mundo en el que vivimos es una gran conspiración. Sin embargo, el operador que opera en el corto plazo pero que sabe que la ventaja de su operativa tiene su origen en un correcto análisis de la tendencia económico-bursátil general, no tendrá problema en posicionar las órdenes stops loss relativamente cerca de los puntos de giro (figura 2) porque sabe que la mayoría de sus operaciones serán ganadoras en términos de fiabilidad y de ganancia media.

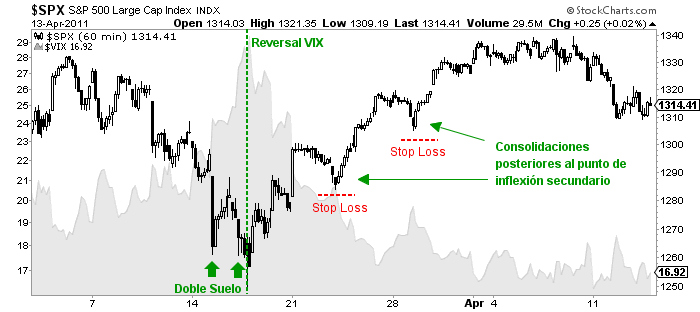

Frecuentemente ocurre que el operador no ve con claridad el momento en el que se produce un nuevo giro de medio plazo al alza o simplemente no estaba observando el comportamiento del mercado o tal vez entró en el mercado pero se salió rápidamente y desea regresar posicionarse.

Esto no es un problema. Los giros intermedios del mercado son puntos en los que se pueden establecer operaciones de forma directa pero también son puntos de alto valor informativo. Una vez que se produce un giro al alza intermedio -indicado, por ejemplo, con un reversal del VIX- el operador de corto plazo sabe que las probabilidades son alcistas durante días y semanas, al menos hasta que no aparezca una figura técnica que señale un giro a la baja del mercado -por ejemplo un soporte de varios días o semanas de duración que se quiebra a la baja-.

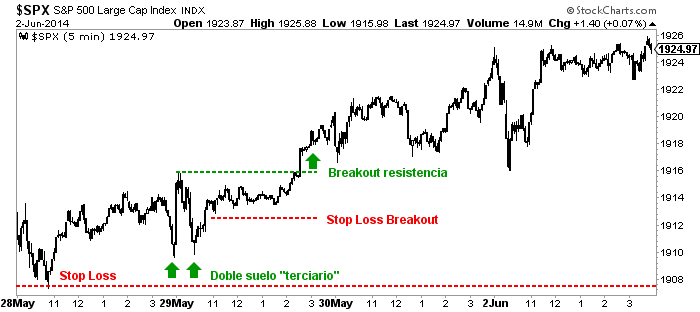

Así, un giro intermedio además de ser una operación en sí mismo, es un punto de salida a partir del cual establecer operaciones al alza. Pero ¿cómo se ha de sumar el operador de corto plazo a un movimiento alcista ya iniciado? La respuesta es buscar puntos de entradas en las consolidaciones que se produzcan tras el giro de medio plazo en las cotizaciones (figura 3).

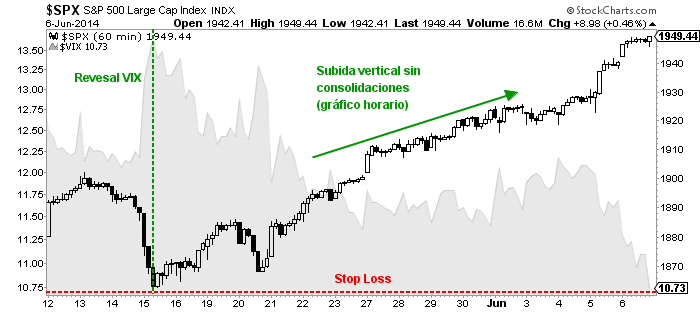

Sin embargo, muchas veces observaremos que tras el inicio de un nuevo movimiento alcista de medio plazo, simplemente no se producen consolidaciones (figura 4). En ese caso será necesario realizar un juego de lupas o ampliar la visión del microscopio (figura 5) y utilizar un gráfico de menor minutaje (figura 6) para encontrar consolidaciones de los precios en los que poder posicionarnos y establecer puntos de salida en caso de error -stop loss-.

En la figura 4 el gráfico es horario, y la figura 6 es el mismo índice bursátil pero observado desde un gráfico representado con velas de 5 minutos. Una vez que conocemos cual es la tendencia económico general o primaria y que detectamos un giro al alza de medio plazo en el mercado, podemos analizar gráficos menores con el objeto de operar los pequeños giros y los pequeños breakouts -roturas alcistas- siempre que sea a favor de las tendencias primarias y secundaria. Hacer esto desde un punto puramente técnico es un juego aleatorio. Hacerlo teniendo en cuenta las condiciones generales es especular.