Parece ser que mi artículo "¿Cuánto hace falta para poder vivir de la bolsa?" ha levantado pasiones, positivas y negativas. Las positivas, suelen venir de la gente que tiene experiencia bursátil. Las negativas de los demás. No les culpo, yo también fue un inexperto. Entre los argumentos en contra de que se puede vivir de la bolsa con dos duros, se arguyen creencias en vez de estadísticas y las evidencias parecen ser los llamados "concursos de trading" o un conocido de un conocido que vive de la bolsa con 25.000 €

Mi respuesta es esta:

1. Es sabido que ni el más legendario de los inversores o especuladores ha logrado nunca un retorno anualizado superior al 20%. Cuando digo nunca, me refiero a operadores con una larga trayectoria de décadas a sus espaldas. No voy a hablar de Warren Buffett, sino del legendario George Soros, el hombre que "tumbó la libra esterlina" en 1992 ganando 1.000 millones de dólares en un día y especialista en operar en todos los mercados tanto al alza como a la baja a base de apuestas apalancadas.

Como ocurre con casi todas las leyendas, en sus principios los retornos generados fueron más espectaculares que cuando su carrera estaba madurando. Esto suele pasar ya que el conservadurismo aumenta con el paso de los años. En sus momentos más brillantes, este especulador especialista en apuestas apalancadas estaba logrando un 30% anual, pero no se sabe con precisión cuánto ha generado de rentabilidad anual a lo largo de su vida, pero ya pueden suponer que nunca más del 30% y, probablemente, por debajo del 20%. Con esas rentabilidades, no es casualidad que se encuentre en el puesto trigésimo de la lista de los más ricos del mundo de la lista Forbes. Por supuesto, en el último par de días tras la publicación de mi "controvertido" artículo, han surgido futuros billonarios residentes en Cuenca, que le sacan a los mercados un 10% mensual o, a veces, "sólo" un 75% anual. No es que estén mintiendo la mayoría de quienes lo dicen. Es que llevan meses en el mercado y todavía no se la han pegado. Casualmente estamos viviendo un año tranquilito en bolsa. Cuando la volatilidad regrese a lo grande....todos borrados del mapa. Siempre ocurre, hay muchos incautos que creen que pueden hacer milagros. Luego pasa el tiempo y esos incautos desaparecen tras una puñalada por la espalda de la diosa Fortuna. Por supuesto, hay tipos por ahí que llevan años logrando fuertes rentabilidades. A partir de ahí, el tiempo y la ley de los grandes números entran en juego y los aniquila a todos. La gente tiende a fijarse en ejemplos sueltos que, siendo verdaderos, no son prueba de nada. Son puras, probablemente, desviaciones estadísticas de pocos años.

Resumen punto 1: viene bien conocer la historia y lo que ha existido en el pasado para extrapolarlo al futuro para ver que es posible en adelante. Históricamente, todo lo que supere el 15% de forma consistente, es convertirte en una leyenda mundial. En España, los chicos de Bestinver ya son leyenda nacional por conseguir un 12,8% (15 años).

2. Las estadísticas. Normalmente se suelen preferir de fuentes fiables. Eso descarta los concursos de trading con cuentas demo o reales (es indiferente) y da preferencia a los investigadores del mundo académico que no tienen especial interés en crear falsas ilusiones. Vamos a ahorrarnos las estadísticas de los inversores de largo plazo. Ya sabemos que lo pueden hacer bien con un 8% anual, y que lo hacen excelente si logran un 11% anual. Si logran el 15% se convierten en leyendas y empiezan a entrar en la lista Forbes de los más ricos, aunque empiecen con un capital relativamente pequeño.

Vamos a centrarnos en las estadísticas de los traders de muy corto plazo, ya que muchos de ellos se resisten a aceptar la verdad. Este estudio de Barber y Odean estudió el retorno de 66.000 inversores durante una fase del mercado bursátil superalcista de los 90. Desde 1991 hasta 1996. ¿Cómo lo hicieron los inversores y traders? La bolsa subió un 17,9% anual aquéllos años (como digo era un entorno superalcista) y los inversores de media lograron un 16.4%, pero los inversores más activos (los que creen que comprando y vendiendo todo el rato es mejor) solo lograron un 11.4%. ¡Tanto comprar y vender para hacerlo mucho peor que comprar y no hacer nada!. Otro extensivo estudio de Barber, Yi Tsung Lee, Yu-Jane Liu y Odean, que estudiaron 450.000 cuentas que practicaban el day-trading en Taiwan, encontraron que solo el 0.88% de los daytraders lo hacia mejor que la estrategia de "comprar y mantener".

Es curioso porque este 0.88% dará alas a muchos para pensar que vale la pena intentarlo. Y es que es posible, pero altamente improbable. Además, el estudio revela que muchos de los day-traders ganadores, operaban alrededor de los anuncios de beneficios corporativos, lo cuál es altamente sospechoso de que se esté utilizando información confidencial. Por supuesto, muchos más de esos 0.88% ganaban dinero, pero ganaban menos que el conjunto del mercado ¿por qué comprar y vender tanto para hacerlo peor que no haciendo nada? De esos 0.88% sería interesante ver si pueden ser consistentes a 10 años vista. Lo dudo, pero por supuesto siempre hay una excepción que es un auténtico máquina que va a generar una buena rentabilidad.

Resumen punto 2: El trading agresivo es posible, pero altamente improbable que sea una práctica consistente sostenida en el tiempo (ergo, de la que se pueda vivir). Probablemente solo 1 o 2 de 10.000 podría superar al mercado (comprar ibex y mantener) con una operativa day-trading y sin hacer trampas. Por supuesto, las probabilidades de ganar algo de dinero son más del 0.88%, pero ¿cuál es el objetivo de estar pegado a una pantalla para nada?

3. Los incautos carecen de una visión precisa del mundo y se pierden en las magnitudes. Leyendo el artículo de Kike Valdecantos en respuesta al mío propio, encuentro esta captura de un tuit del especulador más mágico del momento:

¡Vaya! parece ser que ganar menos de un 20% anual es hacerlo mal, en contra de toda la evidencia histórica y científica. Por supuesto, en ese tuit no se habla de "rentabilidad anual" sino de "20% sobre la garantía" lo cual es una "frikada" enorme. Porque a nadie le importa cuanto se genera sobre la garantía de un instrumento derivado, sino cuanto genera una operativa sobre el total de la cuenta. Si puedo generar un 20% sobre una garantía ¿por qué no lograrlo sobre el total de mi dinero?

Pero no. Vamos a "ser conservadores" y jugar a los números según las reglas del especulador mágico. Digamos que él tiene ya un millón de euros en su cuenta. No debería ser improbable. Si es un máquina de la especulación, hace años que lo tiene y, si solo es un máquina del marketing, ya debería tenerlo gracias a sus actividades. Como nuestro especulador mágico no destina toda la cuenta, solo dedica el 25% a las garantías para especular y obtener un modesto 30% sobre ellas (asumo esta cantidad de forma conservadora, tal vez él considere un buen resultado algo así como el 100% anual, en contraste al 20% que es hacerlo "MUY mal").

El 25% de un millón es 250.000 €.

La pregunta clave es: ¿en cuánto tiempo veremos a Josef Ajram acceder a la lista de billonarios de Forbes generando una rentabilidad del 30% sobre una parte pequeña de su cuenta? La respuesta es, a esas tasas de retorno, tardará 31 años en entrar en la lista Forbes de los mil millonarios.

A partir de este cálculo, bastante conservador en cantidades de partida y, según el propio especulador mágico, de retorno anual, ya sabemos que será billonario en el año 2045. Si gana un 50% anual, entonces tardará aún menos ¡Solo 20 años!

Resumen punto 3: los incautos no entienden nada del mundo. Me refiero. El mundo es complicado de entender, pero los incautos viven en medio de una empanada mental, de la que difícilmente pueden evadirse. No son capaces de conocer un poco de la historia, ni de lo que dicen los estudios al respecto y son especialmente propensos a ser engañados con las magnitudes. Creen que un retorno es posible y no se paran a pensar si es cierto o, peor aún, si puede ser cierto.

Me pasan por twitter una frase muy buena y que dice:

"Never try to teach a pig to sing, it wastes your time and annoys the pig"

(Nunca intentes enseñar a cantar a un cerdo, pierdes tu tiempo y molestas al cerdo)

Y eso es cierto. Quien sabe las cosas ya las sabe. Quien no las sabe desaparecerá de este mundo a una velocidad de vértigo.

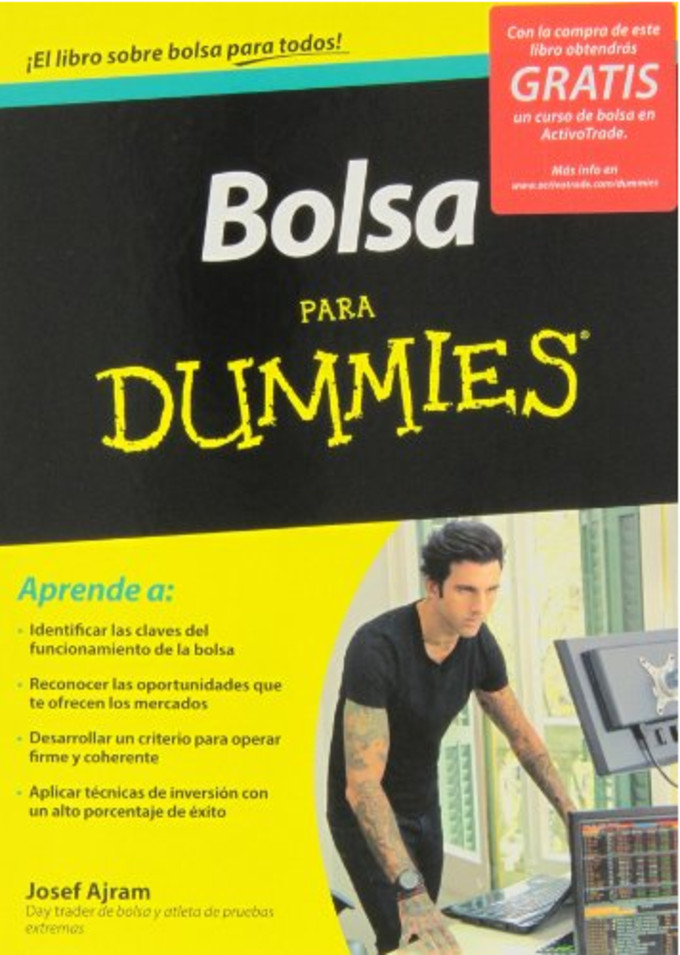

Puedes empezar a ver el mundo con un poco de realismo e intentar invertir bien. O puedes intentar entrar en la lista Forbes comprando este libro:

Tu eliges, la pastilla azul o la roja ;)

Uf, demoledor el dato de que sólo el 0,88% de los daytraders supera a la estrategia de buy&hold a largo plazo...

Ese estudio puede acabar con las ilusiones de mucha gente (y con las de muchos vendedores de cursos).

Saludos.

Tradeslide yo lo utilizo y hay muchos trader consistentes

Le he dado un ojo. Parece que está lleno de operaciones "pelotazo" y todos los sistemas u operativas vivas tienen solo meses o un año y poco de vida (no he mirado extensamente).

Tendría cuidado con eso.

Como curiosidad comentar que, aunque verdaderamente no hay traders que mantengan rentabilidades superiores al +20% (anualizado) durante décadas, sí que hay historias por ahí de traders que son capaces de obtener resultados de hasta +3.000% (acumulado) en 5 años (vease Markets Wizards).

Por supuesto, tras 5 ó 6 años ya no son capaces de mantener esa consistencia y sus resultados empeoran notablemente.

Pero bueno, si en 5 años has obtenido una rentabilidad del +3.000% en tu cuenta, ¿qué importa si en el futuro ya sólo eres capaz de hacer buy&hold?

Saludos.

Fíjate que me estás hablando de "Market Wizards" donde salen los mejores de los mejores.

En cualquier caso, es posible ser muy rentable durante un tiempo, pero cuando se consiguen esas rentabilidad uno ha de saber de lo poco sostenibles que son.

A quien te refieres con el 3.000% de Market Wizards?

Antes de leer el artículo ¿estás festivo? :)

Festivo? Always!

No debería, pero me sorprendió ver a tanta gente en tu anterior artículo que no quiere aceptar la realidad.

¡Saludos!

Cómo ser Billonario y entrar en la lista Forbes en pocos años esa es la pregunta? pues como hacen la mayoria teniendo trabajando para ti millones de esclavos y cobrando lo minimo posible.

Una vez mas chapeau por el post, es por este tipo de artículos por los que leo y escribo en inbestia, pues no se venden motos , como la mayoria del sector, bueno, yo nada mas empezar multiplique 20000 en 200000 euros, un niñato sin formación, y acabe perdiendo en esa operación, dinero que a dia de hoy si me hubiera retirado y poniendo en algo seguro estaria casi ya 40 % del objetivo de libertad financiera, jeje, te vas forjando, y las primeras ilusiones se transforman en realidad, llegue a pensar en dejar el trabajo y veia a todos los demas como gilipollas.

A dia de hoy ya han pasado varios años ( una decada ) y de mi experiencia y conocimiento, lo que os puedo decir que la industria y el marketing tienen a que hagas operaciones a diario ( interesa ) pero la experiencia me dice que hay que operar pocas veces, todo lo contrario a lo que mucha gente cree, a dia de hoy no pago comisiones y me permito algunas operaciones mas de la cuenta, lo que quiero decir que cualquiera puede tener un año o dos bueno, pero esto es un camino de largo plazo, dominar todos los intrumentos financieros, todos los mercados, y ademas no tener la necesidad psicologica de sacar dinero por Salario, sino como negocio.

Evidentemente la realidad que ricos con la bolsa se pueden contar con los dedos de las manos, y toda esta gente vende la gallina de los huevos de oro, ¿ por qué? pues porque la ilusion de la fortuna todo el mundo la quiere, es como el que juega a la loteria ( esta comprando ilusion ) aqui es un poco parecido , se compra ilusion, esto es tambien parecido a los que opositan para notarias, abogado estado, o cualquier oposicion de 20 plazas para toda España, al final un 1/3 % consiguen la plaza, unos en un tiempo y otros en mas largo tiempo, con las oposiciones pasa un poco igual, la gente pierde realismo porque las academias , preparadores, editoriales de libros pues venden tambien ilusión, el marketing, el vender, la gente quiere saber al formula magica del exito, la clave, el sistema ganador etc.

Por lo demas yo veo mas facil el mercado de la inversion que el de al especulación, pero quizas para llegar a tener un % de capital haya primero que arriesgar en la especulación.

El porque la gente actua asi, y no lo asume, pues porque les comen la cabeza, y porque la ilusion no se puede quitar, sino hay ilusion en una vida mejor, malamente se vive, y la gente lo intenta una y otra vez, porque al que falla, le venden tambien que estaba haciendolo mal , que estaba en el error, o que el maestro anterior qeu le enseño no era bueno.

Tambien os digo que hay gente seria, y que hay gente que gana dinero, curiosamente no alardean de % deshorbitantes, y ya el colmo de los colmos son las empresas que envias sms en valores chicharros que te mueven 10000 o 15000 euros pero metiendose ellos primeros.

Hay que ser realista, tener los pies en el suelo, y sobretodo NOTENER PRISA, el que tenga prisa se lo funden, la ansiedad en ganancia facil y rapida es un suicidio, otra cuestion es haber sobrevivido a varias fases bajistas serias, poca gente sobrevive en etapas de destrución de valor, el dinero se va concentrando en activos, y cada dia mas selectos, y es dificil acertar, cuando todo sube en un ciclo alcista ya la gente se piensa que vivira de esto, luego llega la realidad.

Hola Hugo, gracias por tus artículos.

Una pregunta, no se podría vivir e incluso ganar dinero vendiendo opciones put y call??.

Siendo traders conservadores, quiero decir vendiendo opciones donde sólo haya un 5% por ejemplo, de que el precio llegue, para ganar digamos que un 1% o un 2% de todo el capital. Pero sería un 1% ó 2% casi asegurado, y cubirendose con futuros.

saludos.

Se puede ganar mucho dinero vendiendo Put y Call: del 90% al 95% del tiempo te vas a sacar el sueldo. El 5%-10% del tiempo restante vas a perder todo tu capital.

---pero no lo hagas con MEFF, el spread entre compra y venta de la misma opción puede rondar un ¡¡¡¡ 30% !!!!! menudo negocio para el creador de mercado--- la falta de liquidez y la estrechez del mercado es lo que tiene: hay pocos "primos" jugando con opciones en MEFF.

Gracias por la respuesta.

Yo me referia más bien a opciones sobre el DAX.

Me dices que si no va bien se puede perder todo el capital. Pero yo te pregunto, si te cubres con el futuro, parece una operación segura. Y se puede ganar cada mes el 1% del capital.

Se trata de ganar poco porcentaje sobre el total del capital. Y si este es de 100.000 euros, se puede ganar 1000 euros cada mes.

Me suena a barbaridad lo que digo, pero parece verosimil. ¿tu que opinas?

saludos.

En los mercados nada es lo que parece. Nada.

Respecto a cubrirte con el futuro...¿cuándo vas cubrirte con el futuro?

Si lo que dices es una operación de arbitraje, y estás cubierto con el futuro desde el principio, te diré que todos los arbitrajes rentables están explotados por grandes instituciones con conexiones de internet no sé cuántas x veces más rápidas que el ADSL, con sistemas ubicados en servidores que están en el piso de arriba o de abajo de los servidores del propio mercado (para que su orden llegue antes que las demás), de manera que cuándo tú veas la oportunidad, ya no estará allí.

Si con cubrirte con el futuro te refieres a hacer timing (cubrirte en el momento oportuno) para evitar una tendencia contra tu posición, te diré que en general los sistemas tendenciales (los que aciertan con el momento oportuno) funcionan entre el 30% y el 50% de las veces. Es decir, no siempre lograrás cubrirte con efectividad, y por tanto no lograrás la rentabilidad que buscas, sino más bien pérdidas.

Los derivados son un juego de suma cero. Es un juego al que es mejor no acercarse hasta que uno sea capaz de ser mínimamente rentable en los mercados de contado. ¿Eres rentable en el contado?.

Para aprender hay que practicar y en el proceso se suele perder dinero, mi consejo es que intentes que sea poco dinero. Poco dinero significa ir apalancado en derivados pues los nominales de los contratos son muy altos. Esto es una mala idea para aprender.

Apalancarse en derivados no es diferente de pedir una hipoteca sobre tu casa ya pagada e invertir el dinero, puedes acabar debiéndole dinero al broker y que te ponga una demanda si no puedes cubrir las pérdidas. Quizá no sea muy probable, como tampoco lo era que le embargaran la casa a los que se hipotecaron... pero puede pasar. El riesgo no puede controlarse al 100%, por lo que no puede controlarse.

No os toméis el tema del apalancamiento a la ligera porque es muy serio. Mucho más serio de lo que aparenta. Muchísimo más serio...de verdad.

Un particular medio simplemente no tiene acceso a esas oportunidades que comentas.

Los particulares tenemos estas tres ventajas (entre otras) respecto a los grandes operadores, pero estas son las más fáciles de explotar:

1.- Podemos invertir a muy largo plazo, pues no tenemos que conseguir un bonus a final de año. Esto algo casi imposible de hacer con un derivado.

2.- Podemos invertir en cosas que ellos no pueden: países con baja calificación, empresas de poca liquidez, etc.

3.- Podemos concentrar mucho nuestras carteras. Ellos tienen un montón de normas que cumplir.

Con esas tres ventajas, te sobra para hacerte un hueco en los mercados de contado y sacar rentabilidad.

Muchas gracias por la respuesta.

Hola Javier, parece una tontería que nadie comenta, pero no tener que estar dentro también es una ventaja y no estar dentro más que con el porcentaje que te apetece es otra ventaja.

No estoy de acuerdo con que es un juego de suma cero, es de suma negativa y no precisamente poco, o sea, mucho más difícil.

¡Saludos!

Felicidades Hugo, lo has vuelto a hacer, este es casi mejor que el anterior.

Es curioso que el número de comentarios previos en Inbestia de casi todos los partidarios del daytrading, en el artículo anterior, sea tan bajo.

El libro no lo había visto, pero no entiendo a que especialista de marketing se le puede ocurrir poner en portada la foto del operador levantado ¿tan dinámico es el sistema?

Un abrazo y muchas gracias

Suscribo el comentario de Enrique Romero. Chapeau, Hugo.

Un fuerte abrazo,

Simons creo que da una rentabilidades superiores al 20% pero es anecdotico y veremos cuanto aguanta.

Poca gente ha leido a Taleb por aqui.

Con respecto al dinero que hace falta, los wealth manager consideran que con menos de 10M no es facil vivir de tu dinero. Es verdad que hablamos de gente a la que le gestiona el dinero, pero esta bien ponerlo sobre la mesa como dato.

En mi caso, y segun mis calculos, tambien necesito ese lejano milloncejo.

Buenos articulos, conejero ;)

Ey Adán! Que alegría verte por aquí!

Un abrazo

http://inbestia.com/blogs/post/30-big-ideas-from-seth-klarman-s-margin-of-safety

The Baupost Group, LLC, is a hedge fund founded and run by Seth Klarman in 1982

Performance From its founding the firm's three private partnerships have generated an average annual return of 19%

¡Saludos!

Verdades como puños y asentadas en porcentajes sobre estudios con masas críticas importantes de inversores.

No hay más cera que la que arde.

Gracias Hugo, es para guardarlo y volverlo a leer varias veces al año, este y el del otro día.

Hola Hugo ;)

Con este post haciendo referencia al anterior, me doy por aludido totalmente ya que haces mención a cosas que dije yo y que desde mi punto de vista no estoy de acuerdo con aquellas que comentas, ya que parece (o al menos a mi) que si alguien no piensa como tú, es un ilusionista o que simplemente se tiene que pegar el hostión para que vean tu realidad (y hasta parece que sea la única) y no estoy de acuerdo. Que le pase a algunos no implica que tenga que pasarle a todos.

Relatas el tema de los “concursos de trading” o de un conocido de un conocido.

Yo te expongo datos reales que puedes contrastar y te doy nombres, así que son reales.

Rubén Vilela (desde los 14 años en el mercado, tiene 29 ó 30, dudo que sea un inexperto), concurso de trading a nivel mundial, con dinero real, beneficio de un 87%. Dato contrastable por ti mismo si deseas.

Alberto Chan (11 años en el mercado, no es un inexperto como tú comentas de los que piensan que es fácil obtener más de un 8% anual), persona con la que compartí unas cuantas horas ayer. Rentabilidad este año un 35% de beneficio para sus clientes este año en acciones y falta 1 mes. Datos que puedes contrastar. Ayer además me enseñó una cuenta de trading que hizo el mes pasado, unas 180 operaciones en Forex, lleva un 15% de rentabilidad con un riesgo por operación no mayor al 0,5/1% de la cuenta (¿a que esto no es trading agresivo como tú dices?), solo en un mes eso, quizás sea alguien fuera de serie, pero demuestra que ese 8% es más que superable anualmente.

El inversor Ram Bhavnani, hace pruebas de acceso para que traders muevan su capital, el mínimo necesario para OPTAR a ser uno de ellos es obtener una rentabilidad mínima anual de un 20%, no habla de una rentabilidad máxima, habla de una mínima para OPTAR ser uno de los que mueve su capital, es decir que sacar ese 20% no implica que ya seas el mejor y entres, puedes ser realmente bueno y no entrar porque hay gente mejor que tú (algo que siempre hay que asumir en esta vida).

Nombras a Buffet, pero bueno, una cosa es lo que ha hecho Buffet y que es un genio y otra que no se pueda mejorar, pues si tienes una inversión y ves que va a bajar y en vez de vender, lo que haces es esperarla más abajo y luego comprar más, no implica que sea lo mejor, implica que ese sea su método, pero si ves que va a bajar, vendes y compras más abajo, con ese dinero más el que tenías pensado invertir. Otra cosa es que por la cantidad de capital que él mueve no lo pueda hacer, pero por ello no implica que eso sea mejorable. Porque podría haber tenido rentabilidades aún más altas con ese método, otra cosa es que por su filosofía no lo desee y por el capital que mueve no le sea posible. Y ojo que soy un grandísimo admirador del, pero no deja de ser una crítica constructiva.

Comentabas eso de que la inversión de los Dummies o demás gente tiene necesariamente que reducirse un 30%, un 50% ó hasta un 75%, yo no veo correcto eso. Pues que le pueda pasar a la gente no implica necesariamente que le tenga que pasar a todos (desconozco si te ha pasado a ti), si eso pasa es que la gestión del riesgo no es la adecuada, es mala, muy mala, pues antes de cada operación tienes que poner un stop loss que puedas asumir, cercano (ya que se supone que calculas perfectamente el momento de entrada) al precio, quizás rondando un 3%, un 5% o lo que cada uno vea. El que no opere así tendrá que asumir esos riesgos, pero ya que nombras a Ajram te diré que él no te dice que vayas sin stop NUNCA (tienes que calcular el riesgo por operación antes de entrar para minimizar el riesgo), siempre te dice eso de pérdida limitada, beneficio ilimitado.

Otro tema a tratar, el tema del porcentaje o capital necesario.

Parece ser, según te leo y leo a tus seguidores, que sacar más de un 8% es un hito inconmensurable y solo digno de aquellos magos del trading. Y que sois varios los que dedicáis los 365 días del año a soñar con ese 8%. A mi me gusta aplica la lógica a las cosas y a mi hay cosas que no me cuadran en absoluto.

Si tu máxima rentabilidad anual es de un 8% y el dividendo del Santander paga un 11,75% anual, a mi modo de ver es que no os habéis planteado correctamente que es mejor para vuestro capital. Puesto que si trabajando día tras día en el mercado voy a obtener una rentabilidad anual casi un 50% inferior a lo que fácilmente podría conseguir, es que hago cosas mal. Además, habría que sumar la rentabilidad de la acción a mayores del dividendo, que en un caso MUY MUY CONSERVADOR, solo pensando que la acción se revalorizará un 5% anual, nos ponemos sobre casi en un 17% anual.

Lo que a groso modo podría reflejar que por nuestra visión estemos dejando de ingresar casi un 9% anual, el DOBLE de lo que nosotros somos capaces. Además, ganaríamos tiempo y dinero, aprovechando ese tiempo para seguir formándonos e intentar subir ese NIVEL MENTAL que se ha puesto cada uno, en este caso un 8% anual. Pues para muchos (o es lo que yo veo) parece ser que el nivel muchas veces puede ser más mental que real.

A poco que sigas una empresa que tienes controlada que de beneficios, apuntas su calendario y cada vez que saque los resultados trimestrales te posiciones 2 días antes y sería raro que no sacaras más de un 1% trimestral con la noticia, siendo MUY MUY CONSERVADOR, nos ponemos en un 4% anual, si se hace con 2 empresas ya se doblaría y en el momento económico que estamos no creo que sea una táctica mala para los próximos 5 años.

Respecto al tema del capital para vivir de esto:

1,000.000 de €, si eso es el mínimo necesario para vivir de la bolsa . . . . quizás es un tanto exagerado, puesto que con rentabilidades superiores puede llegar bien antes. Me parece excesivo, muy excesivo ese nivel económico para vivir de la bolsa, puesto que con el tema de los dividendos, viviendo sin demasiados lujos los primeros años, puedes hacer realmente mucho dinero con el interés compuesto y muchísimo más en el momento económico que nos encontramos. Hablamos de que con 300.000€ (dinero con el que según tú no se puede vivir de esto) a base de dividendos y paciencia y con un gasto moderado, podemos hacer una gran suma de dinero al cabo de 10 años, quizás nadie se haya planteado esto de los dividendos, pero es una opción muy rentable (Warren Buffet la adora).

Un saludo.

Curioso, muy curioso, que el famoso trader Rubén Vilela oposite en el año 2011para agente de policía local en un pueblo de Asturias. ¿Vive del trading?

http://www.asturias.es/bopa/2011/03/10/2011-04729.pdfSacado de un tweet de @camiondelalimpieza

Joder, si es él eso es una noticia muy dura :)

Una vez lo conocí, iba vestido de dandy en una famoso discoteca de Madrid.

Abrazos

¿Así más o menos? jajaajaj

http://rubenvilela.com/Hombre, a mi me cuesta creer que alguien que vive del mercado y que da cursos sea el mismo que oposita a policía local. Pero bueno, también fiaros de ese twitter . . . . es más, con los kilos de más que tiene dudo mucho mucho que sea él. Casi podría asegurar que en caso de ser así os alegraríais incluso, porque viendo el tono en que se comenta, me costaría creer que no fuera así. Supongo que esto es España y a estas cosas se les llama envidia y somos un país referencia en esto. Hay que alegrarse más por los logros de los demás y aprender de ellos en vez de buscar un mínimo donde poder entrar a criticarlo.

A la gente hay que respetarla y no juzgarla por como viste, cada uno viste como quiere e igual para él todos nosotros vestimos más simplemente y no le he visto ningún comentario jocoso hacia nadie.

Respecto a todo lo comentado veo que no añadís nada. Veo que ese 8% puede ser superado sin demasiadas preocupaciones y que en caso de no saber superarlo, quedan los dividendos más la revalorización de la acción, por lo que anualmente superar un 10% NETO puede ser bastante factible sin tener que dedicarse a esto el 100% del tiempo del año y para nuestro capital será eso lo mejor, tanto a corto, como a medio, como a largo plazo.

El tema de que el apalancamiento es malo, también lo pongo en duda. Es malo si no sabes hacer bien las entradas, pero si previamente has calculado un riesgo por operación más que asumible por tu cuenta, lo veo más que correcto. Generas más beneficios y el riesgo lo tienes controlado.

Otra cosa muy diferente sería entrar a mercado con apalancamiento y sin stop, que entonces si que es más factible que pueda pasar eso del 25%, 50% ó 75% de pérdida que vosotros dais por hecho que le tiene que pasar a todos. Yo sería más moderado con eso de que a todos les tiene que pasar.

El 95% de la gente que está en bolsa pierde . . . . para mi eso es muy relativo. Pues el panadero igual no tiene puta idea de bolsa y llega, mete 200.000€ sin stop y lo pierde todo, claro a esa gente es fácil, más cuando en el banco te dicen que compres acciones "porque están subiendo" y claro, así es la sangría que es. Pero si realmente esa estadística se hace con la gente que tiene conocimientos ese % baja drásticamente diría y las pérdidas serían también inferiores.

Salu2.

Este artículo me recuerda a uno que publiqué hace tiempo sobre cómo desenmascarar a los falsos gurús de la bolsa:

http://www.academiadeinversion.com/test-falsos-gurus-bolsa/

Gran trabajo, Hugo.

Víctor, mientras más experiencia se tiene más se sabe lo difícil que es ganar de forma consistente. Los que advierten lo hace para que no pierdan la camisa los novatos. No ganan nada con advertir, algunos como Hugo todo lo contrario, dado que imparte cursos. Por ello es de agradecer, no atacar, que traten de hacernos ver la verdad.

Respecto al ejemplo del Santander, hace exactamente 10 años cotizaba a 8,43 €. ¿Me puedes explicar cómo y con cuanto capital hubieras vivido y conservado el poder adquisitivo de tu capital inicial?. (hoy ha cerrado a 6,22 €)

Hola Augur, a ver si Victor se para a hacer cuentas y nos las pasa aquí, no estoy seguro que no lo hubieras conservado teniendo en cuenta lo que han pagado por acción, que por cierto en el blog se han hecho comentarios diciendo que pagan un 11% y cosas así, cuando lo que pagan es x céntimos por acción y da igual que la acción esté a 4 como a 8, también para tener el dato bien hecho hay que saber los céntimos que han pagado durante estos últimos 10 años, porque ha ido variando, igual con el interés compuesto irìas ganando, no he hecho números, espero que Victor nos los haga.

En todo caso el Santander creo que es una acción en la que con paciencia y a largo plazo tienes muchísimas probabilidades de salir ganando si lo tradeas con un poco de sentido común, diría que de las más fáciles porque no creo que le pase como a Inmobiliaria Colonial o a otras empresas de mucho más riesgo, pero no hablo de mantener, sino de entrar y salir. Ahora mismo estoy fuera en Santander, este año logré un 10% una vez más y no descarto volver a entrar el año que viene si lo veo a tiro.

¡Saludos!

Bueno Luis, le haremos la cuenta a Víctor:

-Si hace 10 años hubiéramos partido con medio millón de euros hubiéremos comprado 59.312 acciones a 8,43 €.

-En esos 10 años el Santander ha repartido 5,51 euros brutos por acción (

http://www.invertia.com/mercados/bolsa/empresas/banco-santander/dividendos-rv011bsch/3)

5,51 x 59.312 = 326.809 €.

-El valor de las acciones actualmente es de 59.312* 6,22 = 368.920 €

-368.920 de las acciones + 326.809 de los dividendos = 695.729 €.

En definitiva, hemos ganado en esos 10 años 195.729 €, lo que supone un 5.16 % anualizado.

¡Vaya!, parece que no es tan fácil conseguir el 8%!

Por cierto, no hemos hablado de los impuestos ni de la pérdida de poder adquisitivo de los 500.000 € iniciales.

-Si, siendo generosos, solo le quitamos el 25% de impuestos a los dividendos, los 326.809 € se quedan en 245.107, que sumados a los 368.920 son 614.027 € que tendría actualmente Víctor.

-Por otro lado y creyéndonos las cifras del INE, para el mismo poder adquisitivo de los 500.000 € iniciales necesitaríamos 638.000 €.

Resumiendo:

-5,16% ganancias brutas anuales..

-23.972 € de Pérdida de poder adquisitivo.

-Y todo sin haberse gastado un solo euro en vivir de las rentas.

Como decía alguien, es sencillo pero no fácil.

Gracias Augur, pero no entiendo porqué hubieras comprado a 8,43 hace diez años, si precisamente estaban alrededor de 4 euros ¿?

Ahora mismo estoy transtornado, uso Prorealtime y el gráfico está totalmente mal, el precio de hoy lo da bien, pero los máximos de cuando llegó a 14 están sobre 8 y diciembre 2003 está sobre 4 euros ¿alguien tiene una explicación?

¡Saludos!

Hola Lluis,

Se debe a que no tienes marcada la opción de ajustar precio con los dividendos.

Vete a Opciones > Ajustar datos históricos > Con Dividendo y solucionado.

Un saludo.

Hola Antonio, tenía marcada la opción de ajustar precio con dividendos, si la desactivo el máximo histórico llega alrededor de 11 euros, si la activo el máximo histórico llega alrededor de 8 euros, esto sigue estando mal, pero muchas gracias.

Lo peor es que cuando le escribí a Augur no me dí cuenta y sabía perfectamente que Santander llegó a 14.

He escrito a Prorealtime, pero si se os ocurre de dónde puede venir el fallo os lo agradecería.

¡Saludos!

A mí también me aparecen los máximos que señalas.

Ya nos dirás qué te comentan desde ProRealTime.

Aq

¿No se pueden editar los comentarios?

Queria decir que en

http://www.invertia.com/mercados/bolsa/empresas/banco-santander/historico-rv011bsch

se puede poner la fecha que se quiere consultar y podemos ver la misma cifra

Estamos en ello Augur..en breve se podrá :)