En el informe de esta semana, realizaremos un breve análisis del panorama actual del sector inmobiliario, con el fin de obtener conclusiones sobre si es momento de invertir o no en el ladrillo, y cómo hacerlo mediante fondos y ETF.

En periodos de expansión económica, a la hora de invertir los ahorros, muchos individuos barajan la posibilidad de adquirir inmuebles, ya no solo con el fin de habitarlos, sino con fines lucrativos mediante un alquiler o venta futura a mayor precio. Actualmente el sector inmobiliario ha experimentado una recuperación notable desde sus horas mas bajas en el 2009, y diez años mas tarde volvemos a hablar de riesgo de burbuja y sobrevaloración de los precios.

Desde inicio de 2017, los precios de la vivienda han subido un 10%, y el ritmo de compraventa también ha experimentado un crecimiento muy notable, sobre todo en lo que se refiere a viviendas de segunda mano. Esto pone en manifiesto una realidad, y es que, en los últimos años tanto los precios como las transacciones han aumentado a un ritmo mayor que la construcción en sí. El volumen de negocio se concentra en la compra de vivienda de segunda mano, y el traspaso de locales destinados a la actividad comercial y empresarial.

Dado el ritmo de crecimiento de los precios, el riesgo está en que parte de los demandantes de vivienda pueden verse excluidos de los rangos de precios elevados para determinadas viviendas, ya que los propietarios de inmuebles con voluntad de venderlo se aprovechan de la escasez de oferta actual, y ofrecen precios abusivos en ocasiones, inflando aún más el nivel de precios actual.

Por todo ello, consideramos que en base a los datos aun es pronto para hablar de burbuja, ya que nos encontramos en niveles alejados a los que se mostraban en 2007, pero sí podemos mencionar un desajuste entre oferta y demanda que afecta a las transacciones, donde el binomio formado por “elevada demanda” y “escasez de oferta de nueva construcción”, permiten a los propietarios actuales a imponer sus propias reglas.

En cuanto a las tendencias de inversión y promoción de obras, el terreno industrial gana cuota de mercado frente a los más convencionales de vivienda y oficinas. Mientras que en 2017 el 38% de inversores se decantaba por el terreno industrial, en 2018 ya lo hace el 50%. De este modo, las perjudicadas son las promociones de oficinas principalmente, donde los locales destinados a comercios retail mantienen su cuota de mercado más directa. El cambio de operativa en los negocios hacia un mundo mas interconectado mediante internet, sin necesidad de acudir a locales específicos, puede cambiar en un futuro las tendencias globales, donde cada vez mas se observa la desaparición de locales destinados a los tramites mas convencionales, como por ejemplo las sucursales bancarias. El comercio online cada vez gana mas cuota de mercado, y eso se refleja en las tendencias de inversión para 2018, donde el primer puesto lo ocupan los centros de logística, y el segundo las instalaciones de autoalmacenaje.

Para tomar posiciones en este sector, vamos a presentar dos fondos de inversión y un ETF:

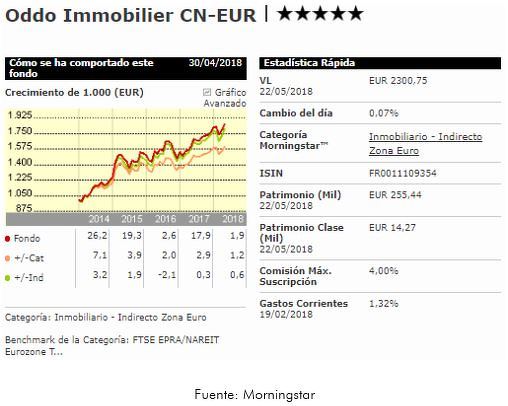

Oddo Immobilier

Este fondo de inversión confecciona su cartera con empresas europeas inmobiliarias de gran capitalización. Cuando hablamos de fondos del sector inmobiliario, su mayor competidor es el AXA Aedificandi, quien se ha venido comportando de forma positiva igualmente. El Oddo Immobilier mantiene un horizonte de inversión a 5 años, invirtiendo principalmente en valores europeos, logrando un patrimonio dentro del fondo de 255,44 millones.

Como primeras posiciones dentro de su cartera destacan inmobiliarias alemanas como Deutsche Wohnen SE o Vonovia, además de la farncesa Unibail-Rodamco SE o Gecina.

El fondo presenta una volatilidad controlada del 12.51%, obteniendo una rentabilidad media a tres años del 8.86% y un ratio de Sharpe del 0.70. En su historia siempre se ha encuadrado entre los primeros percentiles dentro de su categoría, por lo que se configura como un referente dentro de este sector.

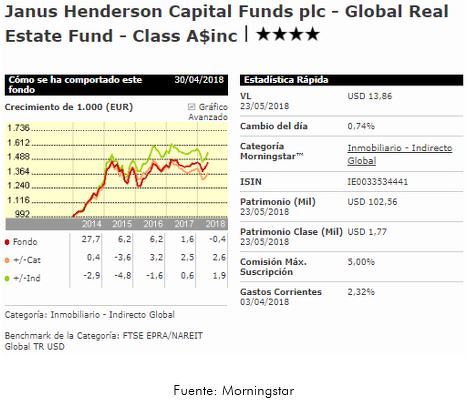

Janus Henderson Capital Funds plc - Global Real Estate Fund

Si optamos por un enfoque más global, incluyendo todas las regiones geográficas del mundo, el Janus Henderson Global Real Estate se encuentra repartido donde la mayor exposición es Estados Unidos con un 43% de cartera. El objetivo de este fondo es obtener rentas mediante la revalorización del capital y la obtención de rentas corriente.

Invierte en compañías de forma directa y mediante REITs o socimis. Sin embargo, dentro de sus primeras posiciones, destacan compañías asiáticas como China Resources Land Ltd o Sun Hung Kai Properties Ltd por lo que la inversión en Estados Unidos aunque ocupe la mayoría de la cartera, no se encuentra reflejado con fuerza entre sus primeras posiciones.

El fondo mantiene una volatilidad del 10,98%, aunque no destaca por su rentabilidad media a 3 años, la cual alcanza el 1.40%. Sin embargo, al igual que el anterior fondo analizado, siempre se ha mantenido entre los primeros clasificados en cuanto a rentabilidad.

Vanguard Global ex-U.S. Real Estate Index Fund ETF Shares

Por último, y abarcando el amplio abanico de posibilidad de inversión en cuanto a geografía se refiere, hemos optado por incluir este ETF el cual invierte de forma global excluyendo a Estados Unidos. De este modo, podemos excluir el efecto de arrastre que tiene la economía estadounidense en ocasiones, descorrelacionándonos de este modo aún más del mercado de renta variable.

El ETF trata de replicar el comportamiento del “S&P Global ex-U.S. Property Index”, el cual engloba a todas las compañías mundiales y se pondera en función de su capitalización de mercado. Por ello, toma posiciones directas sobre las empresas, aportando ese pico de rentabilidad extra, gracias a una gestión semi-activa aunque se trate de un ETF.

La distribución de la cartera, se centra principalmente en Japón, ocupando un 22%, Asia global con un 20 y Asia emergente con un 14%. De este modo, destacan compañías como Sun Hung Kai Properties Ltd igual que en el fondo mencionado anteriormente, Mitsubishi Estate Co Ltd, Daiwa House Industry Co Ltd o Vonovia, siendo esta última la primera empresa europea ponderada en el ETF.

Este ETF goza de una rentabilidad atractiva, situándose en los últimos años por encima de la media de su categoría con holgura, con una volatilidad del 9,91% y una rentabilidad media a tres años del 3,13%.

DISCLAIMER

Este documento no implica en ningún momento una recomendación de inversión. Rentabilidades pasadas no garantizan rentabilidades futuras. Cualquier inversión a realizar debe ajustarse al perfil de riesgo del cliente con un test MiFID que se deberá completar. La información que se proporciona se ha obtenido de fuentes fiables, con la máxima responsabilidad en su realización.