Este fin de semana asistí al Máster de Bolsa de la Universidad de Alicante dirigido por Pablo J. Vázquez Doctor en Economía. Aunque el módulo que imparto se llama "Contrarian Investing" (como mi blog), en realidad, el detalle de lo que enseñé fueron los tres pilares de mi análisis y operativa:

1) Análisis Macro: partiendo del principio de que lo que importa no es hacer proyecciones sino interpretar correctamente qué está sucediendo en cada momento.

2) Análisis Técnico Contextualizado: las herramientas técnicas alcanzan su máxima utilidad cuando se utilizan para gestionar las operaciones que nuestro análisis de la tendencia macro nos recomienda establecer (en contraposición a establecer operaciones sólo por el aspecto técnico del mercado).

3) Sentimiento Contextualizado: saber si hay una mayoría de alcistas o bajistas es completamente irrelevante. Lo que importa es saber si hay más alcistas que bajistas en un contexto macroeconómico expansivo o contractivo (la clave es pillar a contrapié a los demás cuando están equivocados, pero la mayoría no está equivocada siempre).

Lo que he enseñado en el Máster de la Universidad de Alicante es exactamente lo mismo que enseño en los cursos de bolsa que imparto cada cierto tiempo (versión en directo y vídeos descargables). Esta es la presentación del módulo A) que es un módulo de introducción -pero muy importante- de miCurso de Bolsa. Si te interesa o estabas pensando en acceder a esta formación, te recomiendo que lo hagas ya porque en muy pocas semanas voy a reestructurar los servicios que ofrezco más allá de mi actividad inversora y dejaré de vender mi curso con el descuento que actualmente tiene incorporado.

Durante el fin de semana recibí de un alumno, que si no me equivoco se llama Jordan, las dos mejores preguntas que me hicieron durante mi paso por la Universidad. Aquí van con su respuesta añadida:

1ª) ¿Cómo es posible que el S&P 500 esté en máximos históricos cuando muchas métricas económicas muestran que no se han superado los niveles pre-crisis?

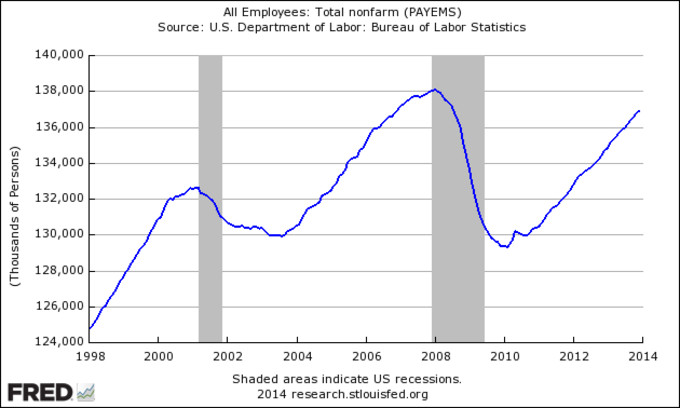

Si observamos el número total de personas empleadas en EEUU, veremos que aún a día de hoy hay un millón menos de personas empleadas que antes de que la gran crisis financiera e inmobiliaria estallara por los aires:

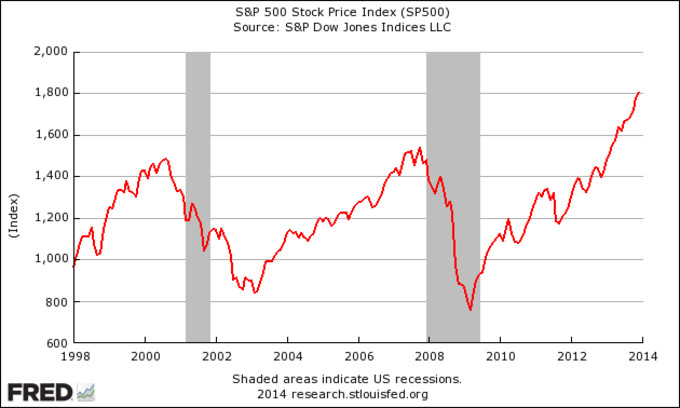

Sin embargo, el índice bursátil S&P 500 hace mucho que supero máximos en medio de una tendencia alcista especialmente vigorosa:

Respuesta: El mercado de acciones no se mueve nunca según el pasado ya que, ante todo, es un mecanismo de descuento de expectativas (expectativas que se encuentran en el futuro). La bolsa no sube porque los operadores piensan "estamos mejor que ayer" sino porque creen que "mañana estaremos mejor que hoy".

Agua pasada no mueve molino. ¿Qué importancia puede tener el 11-S en la actualidad de la bolsa? ¿O la primera guerra de Irak? ¿O la transición española? ¿o el armisticio de la Primera Guerra Mundial? absolutamente ninguna. Es pasado y ese pasado ya se reflejó hace mucho tiempo en las cotizaciones. De igual manera, cuando llegó la crisis "subprime" (por seguir hablando de EEUU) la bolsa descendió abruptamente y algunas entidades desaparecieron. Pero una vez que el mercado refleja todos los hechos negativos ya no lo va a reflejar de nuevo en el futuro. En Derecho existe el principio "non bis in idem" que prohíbe que un acusado sea enjuiciado dos veces por el mismo delito. Lo mismo ocurre en bolsa. Una vez que los operadores observan cambios en la economía, cambios que modifican positivamente sus expectativas, el mercado empieza a subir. Ya puedes encontrarte en medio de la peor recesión de las últimas décadas que como los datos económicos "sugieran" un posible cambio, la bolsa empezará a escalar posiciones rápidamente. Por otro lado, no hay ninguna regla que diga que la bolsa solo puede subir cuando haya más empleados que en el "pico" de la penúltima expansión económica. La bolsa sube cuando las expectativas mejoran. Los niveles absolutos del presente con respecto al pasado no importan.

Imagínate que llevas cuatro días andando por el desierto sin comer. De repente crees ver a lo lejos un oasis. Tal vez es real o tal vez es imaginado pero ¿no cambia eso tus expectativas rápidamente? ¿corres hacia el oasis o te paras a pensar "veo comida a lo lejos, pero hoy estoy más débil que hace 4 días y renuncio a ir al oasis"?. Sería absurdo contestar lo segundo e igual de absurdo es decir "la bolsa no puede subir porque durante el último año hubo una crisis".

2ª? ¿Cómo es posible confiar en la mejora de un indicador macroeconómico que probablemente solo es un reflejo de la política monetaria artificial de la Reserva Federal (banco central)?

Respuesta: Sin entrar a discutir el efecto de la Reserva Federal en la economía y los mercados, que es discutible, la respuesta es muy sencilla: ¿a quién le importa? ¿Hay alguna diferencia sustancial aquí y ahora entre que se cree empleo por una política monetaria de la FED y la creación de empleo sin una política monetaria de la FED? ¿Cuál es la diferencia? ¿Es de peor calidad el empleo con la FED que sin la FED? Yo no lo creo.

¡Sí! Puede ser que la intervención de la FED sea un factor de riesgo para futuros imbalances en la economía (2, 5 o tal vez 20 años) pero a día de hoy si el empleo sube eso es aceptado como un factor positivo por las bolsas. Acuérdate de la primera pregunta de este artículo. A la bolsa "no le importa" el pasado ni el futuro lejano, le interesa si las expectativas presentes mejoran o empeoran. Y cuando se crea empleo se mejoran las expectativas. Luego, si la creación de empleo actual es "de mala calidad" y genera imbalances en el futuro, eso tendrá significado bursátil cuando esos factores de riesgo futuros realmente se materialicen, pero no ahora. La gente no distingue entre los riesgos y la realidad presente; pero la bolsa, que no piensa porque no es una persona, solo tiende a cotizar las realidades que tiene más a mano.

Utilizaré una metáfora para explicarme mejor: si un coche te va a atropellar, ¿huyes tan rápido como puedes o te esperas en medio de la calle a analizar si el coche que te va a atropellar es un Mercedes o un Dacia? ¡Si estás leyendo esto estoy seguro que eres de los primeros! Todos los genes de los imbéciles que se pararon a analizar la calidad del coche, del león o del dinosaurio que les iba a cazar están fuera de juego. En la especulación bursátil ocurre igual, lo que importa es lo que ocurre ahora, no lo que piensas que puede ocurrir en el futuro o, peor, lo que crees que debería estar pasando en realidad. Sí, es verdad, puede que tengas una idea de lo que va a ocurrir en el futuro, pero saber lo que va a ocurrir en el futuro tiene 0 valor. Lo que importa es saber el qué y el cuando. Y eso es un deporte diferente.

Gracias por las extraordinarias preguntas Jordan.

Siempre hay que mirar antes de cruzar, no sea que venga un coche eléctrico.

¿Crees que se aprovechará el debate techo de deuda que se avecina para una corrección previa?

¡Saludos y gracias!

Si te soy sincero no sé en que situación está. La poca información que tengo es que no habrá duras negociaciones otra vez.

s2

Muy bien, me ha gustado la respuesta a la primera pregunta. Y digo yo. Quien sabe si lo que viene es bueno, malo, regular o todo lo contrario? Se puede saber? A ciencia cierta entiendo que no, se puede intuir, por ocasiones pasadas, por patrones repetidos a lo largo de la historia, por saber analizar los datos economicos... Pero yo ya llevo bastante tiempo analizando los mercados (como hobbie, no profesionalmente) y lo mismo puede pasar una cosa que la contraria. Hay miles de informes hacia un lado y hacia el otro, con lo cual alguien siempre acierta si. Total que invertir y acertar, en mi opinion, es soberanamente dificil.

Yo podria ahora hacer aqui ahora mismo una disertacion extremadamente sensata, razonable y objetiva sobre lo que va a pasar en el futuro basado en x y z razones y de igual manera podria hacer una reflexion totalmente a la contra con x y z raznes que fuese exactamente igual de creible, razonable, contrastada etc...

Fíjate que en el artículo hablamos del error de comparar el presente con el pasado inmediato, pero lo mejor para saber que va a hacer la bolsa es estudiar la historia (toda la historia) y entonces, de ahí puedes sacar probabilidades, o mejor dicho, grados de certidumbre sobre lo que puede pasar.

¿Qué es más probable que ocurra cuando un mes se crea empleo? ¡Que el siguiente también cree empleo! Las expansiones económicas y las tendencias alcistas bursátiles duran años.

s2

Que el S&P500 alcance valores récord en comparación con el pasado no significa nada, ni siquiera mejores expectativas que entonces. Existe una cosa que se llama inflación, otra que se llama beneficios, los beneficios del S&P 500 pueden ser mucho mejores que en el anterior pico y lo son, aunque el empleo no mejore. Lo importante no es cuánto empleo se crea o se deja de crear, sino si se crea o no se crea. Si los beneficios este año siguen mejorando la bolsa seguirá subiendo aunque los datos de paro sean más planos. Al final las expectativas de la bolsa son sobre los beneficios no sobre un indicador de empleo, independientemente de que este sea muy útil para saber qué sucede. Así lo veo yo. Ejemplo: España. Los beneficios mejoran de forma importante, el paro muy muy levemente.

Por decirlo de otra forma: la tasa de paro es un dato relativo,un cociente. Los beneficios y la bolsa como tal son datos absolutos. No son comparables en magnitud, sólo en dirección.

Disculpen, confundí la tasa de paro con el número total de empleados, ni caso a lo que dije :S

El número total de empleados sí que es un número absoluto, y en ese sentido si que son comparables. Aún así no tiene por qué tener el mismo nivel si un indicador es más bien demográfico y el otro monetario.

No son estrictamente comparables por muchas razones y otra razón es la inflación, claro que si.

Dicho esto, para mi los beneficios son un factor importante más pero no más importante que el empleo.

Ambas cosas, beneficios y empleo (su dirección) van de la mano y son un subproducto de los movimientos cíclicos.

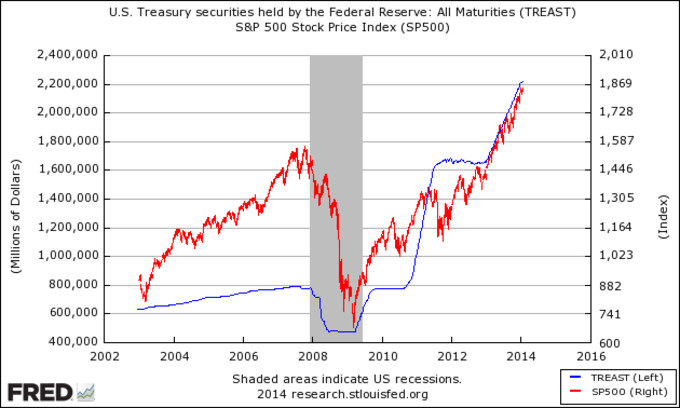

Este gráfico es revelador

http://philosophicaleconomics.files.wordpress.com/2014/01/sp-eps-drop3.jpg

O cualquiera donde se vea los beneficios y otros indicadores macro.

¿causan los beneficios las recesiones o las recesiones causan la contracción de los beneficios?

Sea lo que sea que sepas o encuentres "te reto" a un artículo sobre ello :)

es un tema apasionante

Así de primeras yo diría que la recesión causa la contracción de beneficios, la tendencia general quiero decir. Porque individualmente por cada empresa pueden suceder mil cosas.

Excelentes tus dos ultimos articulos !!!

Gracias Gaspar, aprecio mucho tus palabras!