En primer lugar me gustaría agradecer a Value School su genial artículo sobre inversión inmobiliaria y sobre el que me basaré en cierto modo para escribir este, centrándome en la clasificación de activos y estilos de inversión.

Existen diversas formas de clasificar los activos inmobiliarios, cada una de ellas las dividiría en dos grandes grupos, las principales son las siguientes:

Equity vs Deuda

La inversión inmobiliaria no necesariamente tiene que venir de la posesión directa del inmueble, también puede venir de inversión vía hipotecas, ya que los créditos quedan respaldados por el valor del inmueble hipotecado.

Residencial vs Comercial

Como bien indicaron los compañeros de Value School, otra forma de clasificar la inversión inmobiliaria sería entre inmobiliario residencial (viviendas unifamiliares, etc.) y comercial (locales comerciales, gasolineras, hoteles, supermercados, etc.)

Público vs Privado

El mercado privado sería aquel en el que los inmuebles son adquiridos directamente teniendo el control directo sobre estos, mientras que el público sería obtener exposición al mercado inmobiliario mediante activos cotizados (REITs principalmente) o mediante otro tipo de fondos inmobiliarios de tipo abierto o cerrado

Domestico vs Internacional

El mercado doméstico sería el mercado nacional frente al internacional, esta división es importante ya que cada país tiene sus idiosincrasias propias y debido a la iliquidez y heterogeneidad del mercado inmobiliario podríamos estar expuestos a riesgos muy altos si decidimos invertir en otros países (impuestos, regulación, expropiaciones, etc.)

También cabe la posibilidad de clasificar los inmuebles según localización, quedando de la siguiente forma:

Primario: Esta sección incluiría las principales áreas metropolitanas, ya que es donde existen los mayores proyectos inmobiliarios (Londres, Centro de Madrid, NYC, etc.)

Secundario: Zonas de medio tamaño en términos de proyectos inmobiliarios, suelen ser principalmente las zonas suburbanas del Primario (las afueras de Madrid o una ciudad de tamaño medio serían buenos ejemplos)

Terciario: Regiones menos conocidas con poblaciones pequeñas y pequeños proyectos inmobiliarios (Cualquier pueblo de la Región de Murcia por ejemplo)

Por último, una forma de clasificación para el inmobiliario comercial sería usando el binomio Riesgo-Rentabilidad, conocido como estilo. Estos estilos de inversión han sido definidos por NCREIF y se puede resumir de la siguiente forma:

Core: Activos con inquilinos reconocibles, de calidad, y totalmente desarrollados. La práctica totalidad de la rentabilidad vendrá de las rentas obtenidas por el inquilino. La forma de valorarlos será más parecida a la de un activo de renta fija ya que principalmente descontaremos los flujos a una rentabilidad deseada teniendo en cuenta una serie de parámetros.

Value-Added: Este tipo de inmuebles no suele tener un inquilino tan reconocible como el Core (pensad un local alquilado a Mercadona y otro alquilado a una pequeña cadena de supermercados local) y una parte importante de la rentabilidad vendrá de la revalorización del activo. Otro ejemplo de inmueble Value-Added sería un centro comercial con una tasa de ocupación baja. Lógicamente si esta situación revierte y consigue de nuevo estar de moda y obtener una ocupación cercana al 100% pasaría a ser Core.

Opportunistic: Principalmente se busca la revalorización y no tienen (apenas) rentas, generalmente este tipo de inmuebles requieren de desarrollo, reformas y tienen riesgos elevados. Este tipo de inmuebles suelen estar principalmente en zonas secundarias y terciarias de la anterior categorización.

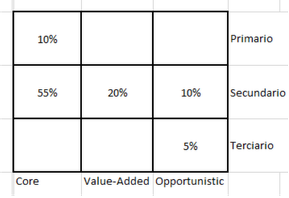

Estas dos últimas clasificaciones -localización y estilo- resultan muy interesantes para conocer el allocation de inversión de un REIT o de nuestra propia cartera si somos inversores privados.

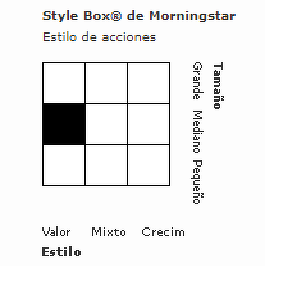

Al igual que existe el famoso –y fabuloso- Style Box de Morningstar. Podríamos usar una forma parecida para conocer el estilo de inversión de una cartera inmobiliaria usando la localización y el estilo.

Para construir nuestro Real Estate Allocation Style Box sustituiremos Tamaño por Localización, quedando de la siguiente forma:

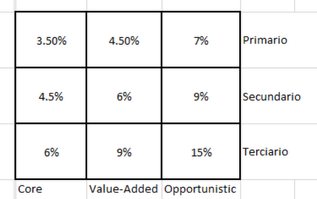

Los porcentajes corresponderían al peso relativo en nuestra cartera de los inmuebles según el cuadro que les corresponda. Igualmente resulta interesante que el gestor de la cartera nos proporcione esta misma matriz con la rentabilidad que espera obtener para cada grupo, por ejemplo:

Espero que os haya gustado este pequeño artículo sobre estilos de inversión en el mercado inmobiliario. Quedo a vuestra disposición para aclarar dudas y ver vuestras sugerencias.

Muchas gracias a todos por vuestro tiempo.

Fuentes: NCREIF.org y CAIA Level II: Advanced Core Topics in Alternative Investments.