Este fin de semana hablé de señales alcistas en EEUU y ayer las confirmé en Europa. ¿Tiene sentido mantener la cobertura con opciones en SP500? Pues obviamente no. Mantenerla significaría sacrificar toda subida por encima de los 2050 puntos del SP500 de aquí a diciembre, así que cada cual debe decidir si quiere sacrificar ese beneficio potencial o prefiere dejar correr las ganancias en caso de que el mercado siga subiendo. Mi postura es que prefiero cerrar la cobertura SP500, ahora que todavía podemos recuperar parte de lo gastado por la compra de la PUT y podemos recomprar la CALL vendida a un precio razonable.

Considerando que estos posts son en abierto y tienen igualmente unos fines divulgativos y formadores, voy a plantear 1- el cierre de la cobertura sobre SP500 (asumiendo el coste de 13 puntos que vamos a ver ahora), y 2- la apertura de una estrategia alcista con opciones a medio plazo, que valdría para los que estén en liquidez. Y dado que me sigue gustando más Europa que EEUU, voy a volver a mis opciones preferidas, que son sobre el DAX.

Cierre cobertura SP500

Como saben, el pasado 22 de septiembre inicié una estrategia de cobertura sobre SP500. Es importante comprender que en una estrategia de cobertura no vendemos nuestra cartera sino que sólo la cubrimos: si hay una caída fuerte, lo que perdamos por los valores en cartera esperamos recuperarlo (total o parcialmente) con la estrategia de opciones, lo cual nos deja también las manos libres para ir reduciendo cartera si no nos convence la evolución global.

Esta estrategia se basó en sacrificar los beneficios en caso de que el SP500 subiera por encima de los 2050 puntos. Y como dije, estaba vigilando desde el día siguiente alguna señal que invalidara el escenario bajista de corto plazo. ¿Qué hacer ahora que tenemos esa señal? Pues tenemos muchas alternativas, esa es la magia de las opciones.

La más sencilla es cerrar la estrategia, es decir, recomprar la CALL Diciembre 2050 por unos 28 puntos (recuerden que la vendimos por 24 puntos, así que perderíamos 4 puntos), y por otro lado vender la PUT diciembre 1800 puntos por 22 puntos (aquí perderíamos 9 puntos porque nos costó 31 puntos). A todo esto hay que sumarle las comisiones (que en opciones son más bien bajas). En total, cerrar la estrategia supondría unas pérdidas de unos 13 puntos del SP500, que aplicado sobre los 1980 puntos en que estaba el SP500 cuando la iniciamos, supone una pérdida del 0,65%.

Nota: estoy tomando datos de ayer cerca del cierre, según la web del CBOE. A la hora que escribo, 13h, el mercado USA está cerrado. Si luego abre con gap al alza, estos precios podrán variar unos puntos, pero la esencia no cambia.

Al final la estrategia ha resultado en lo siguiente:

Apertura estrategia lateral-alcista con opciones

La clave de todo esto es acertar con el escenario técnico. Las opciones son una herramienta, pero no hacen milagros si nuestro escenario no se confirma. En mi cobertura del SP500 por ejemplo, ni los números iniciales ni el escenario técnico de medio plazo me terminaron nunca de convencer, pero no me arrepiento: por cada diez estrategias de este tipo que haga, con que me sirva sólo una es suficiente, porque recuperaré todo lo gastado en las 9 anteriores. Lo que pasa es que esto es difícil de hacer psicológicamente para la mayoría de la gente.

Asumido el coste, vamos a plantear ahora otra estrategia que sea acorde con la tendencia alcista de medio plazo. Es una estrategia válida para cualquiera que tenga liquidez, y quiera incrementar su exposición alcista.

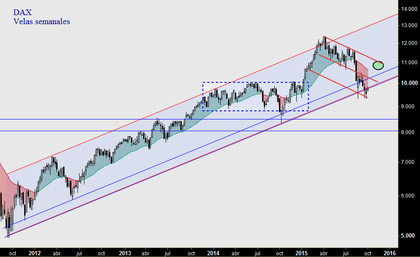

El gráfico que tenemos que tener en mente es el que ya hemos visto varias veces (y que propició la recogida de beneficios en la anterior cobertura del DAX, con un 10% de beneficio).

Una vez confirmado el doble suelo de corto plazo, que se produce en una zona de compra de medio plazo, podemos entrar al alza. No importa que no sea justo en el mínimo: nunca ha sido mi objetivo operar como si tuviera bola de cristal. Con el DAX cerca de los 10.000 puntos, seguimos estando en la zona baja del canal alcista de referencia. La estrategia lateral-alcista nos permite ganar si el mercado "no baja".

En concreto:

Compro CALL 11.000 junio 2016 por 283 puntos.

y Vendo PUT 9.500 junio 2016 por 595 puntos.

Ingreso por lo tanto 310 puntos de DAX, que serán todo beneficio siempre que el DAX esté por encima de los 9.500 puntos en junio de 2016 (salvo que cerremos antes la estrategia).

Ese nivel de los 9.500 puntos no es anodino. Es el cierre de la semana pasada, un soporte ahora muy importante de medio plazo.

Fijaros que no hace falta que el mercado suba fuerte: no hablo de reanudación de la tendencia de fondo, sino de fin de la corrección que empezó en abril de 2015. Un simple rebote hacia el techo del canal bajista de esa corrección, en torno a los 11.000 puntos, es de sobra suficiente.

Por otra parte, la compra de una CALL 11.000 (justo ese nivel del techo de canal bajista correctivo) es una forma de darle un pequeño componente especulativo adicional: si tuviéramos una subida fuerte, la revalorización de esta Call aportaría una buena rentabilidad a la estrategia.

A continuación muestro estos niveles clave en el gráfico del DAX en velas semanales, y luego analizamos riesgos y potencial.

Riesgo y potencial

Ante todo, hay que destacar que si el escenario de nuevo se tuerce, nos puede tocar tener que comprar DAX a 9.500 puntos, que restándole los 300 puntos ingresados, significaría un precio neto de compra de 9.200 puntos, lo cual sigue siendo para mí un precio tranquilo para entrar. Este es el riesgo mayor, y hay que tener liquidez (actual o futura) para afrontarlo si ocurre, o tener al menos la liquidez para afrontar la liquidación por diferencias (es decir, asumir las pérdidas por debajo de los 9.200 puntos).

Teniendo esto claro y muy asumido de antemano, vamos a medir el potencial alcista.

Si el DAX permanece por encima de los 9.500 puntos y por debajo de los 11.000 puntos, ingresamos 310 puntos, lo que aplicado a los 10.000 puntos actuales del DAX, sería un 3% de rentabilidad. En realidad sería un poco más, puesto que el dinero que inmovilizamos para invertir (en caso de que sea necesario) son los 9.200 puntos de DAX. (1 punto = 5€). Por tanto, la rentabilidad más exacta sería de un 3,36%, a obtener en 9 meses.

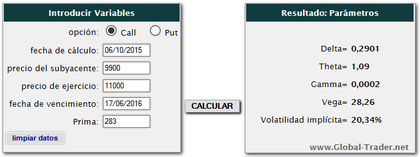

Pero esto no es del todo correcto, porque tenemos una CALL 11.000 comprada. En la siguiente captura podemos ver sus parámetros:

Una delta de casi 0,3 significa que se revaloriza 30 puntos por cada 100 que suba el DAX, lo cual sirve de poco porque a medida que suba el DAX, la Call estará cada vez menos OTM (es decir, menos fuera de dinero a medida que el precio del DAX se acerca al precio de ejercicio 11.000 puntos), y su Delta irá creciendo. Además, tiene una Theta de 1,09 puntos, lo cual significa que por cada día que pasa pierde 1,09 puntos de su valor (si nada más cambia).

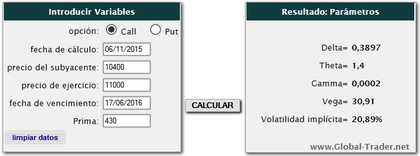

Por eso, la mejor forma de plantearse cuánto se puede ganar con esta opción es poner varios escenarios: por ejemplo, ¿cuánto valdría (con esta misma volatilidad implícita del 20%) si el DAX sube 500 puntos en un mes? En la siguiente captura tenemos la respuesta:

Dentro de un mes, el día 6 de noviembre, si el DAX estuviera en los 10.400 puntos, esta CALL valdría en torno a los 430 puntos, lo que significa que estaríamos sacándole unos 150 puntos de beneficio, es decir, un 1,5% de rentabilidad adicional a la estrategia.

Así que en definitiva, lo que quiero mostrar es que le podemos sacar más rentabilidad que ese 3,36% calculado por la venta de la PUT 9.500 puntos, si el DAX sube. Siendo prudentes, si se cumple el escenario alcista de medio plazo, estimo que esta estrategia debería proporcionarnos una rentabilidad del 5% aproximadamente.

La última pregunta que debemos hacernos es: ¿Qué probabilidad le damos al escenario alcista para ganar ese 5%? ¿Y qué probabilidad le damos al escenario bajista de desplome por debajo de los 9.200 puntos (nivel a partir del cual perdemos)? Habría que poner un número a la pérdida esperada, por ejemplo, si asumimos que después de comprar DAX a 9.200 lo cerramos a 8.800, serían 400 puntos de pérdida, para el caso de que no queramos mantener esa posición en la cartera. Combinando el beneficio en caso de acertar (5% aprox) y la pérdida en caso de equivocarnos (pongamos -5% para simplificar), la clave está en la probabilidad que asignamos a cada escenario. En mi caso considero que es claramente favorable, y por eso planteo esta estrategia. Esta es la parte más importante que hay que comprender, porque es la esencia del juego con opciones: gestionar probabilidades, que en mi caso es algo que hago con mis escenarios técnicos (usando principalmente gráficos, pero también Macro y Sentimiento).

Nota: El próximo 13 de octubre empieza una nueva edición de mi curso de Análisis Técnico bursátil online. Si te interesa, consulta aquí el temario y el horario, y apúntate ya. ¡ Ya no queda nada !

Para actualizaciones frecuentes y comentarios intradía, puedes seguirme también desde mi cuenta de Twitter y desde mi página de Facebook.

Hola Niko, que gusto leer articulos que expliquen el potencial de usar opciones, mucho miedo y desconocimiento hacen de este mundillo un desierto entre los pequeños inversores.

Te aporto alguna idea, si recuerdas con el Stxx en 3080 puntos abrí estrategia alcista comprando Call 3300 y financiando con venta de Put 2.600 ambas para Junio de 2016. A mi me gusta establecer puntos en los que considero que es bueno eliminar riesgo y dejar correr los beneficios.

Mi plan es que si el Stxx llega a 3.450-3.500 puntos se va a encontrar con la media de 200 ademas de una zona de resistencia importante. Mi vision macro es que en ese punto vamos a ver que impacto tiene todo lo que la bolsa a supuesto este verano, ¿crecemos o no?

Asi que llegado a ese punto, cerraria las Puts 2.600 eliminando el riesgo de caidas, pero ya tendria muy financiadas las Calls 3.300, por la perdida de valos de la pata Put, buscaria entonces la venta de Call 3.800-4.000 para que con la prima obtenida dejase las Calls 3.300 financiadas.

Mi situacion quedaria en que podria llegar a ganar 7.000 euros por estrategia si el precio termina en 4.000 de aqui a junio o en caso de que la economia efectivamente se vaya al traste no perderia nada.

O gano o no pierdo ¡¡¡ME ENCANTA¡¡¡

Un saludo

Hola Mario,

Lo que planteas es un buen ejemplo de gestión dinámica con opciones, y comparto contigo tu entusiasmo. Gracias por compartirlo.

Voy a completar con alguna reflexión sobre tu estrategia.

Si el Stoxx llega a 3450-3500 puntos, la probabilidad de que tu PUT 2600 vendida te pueda generar pérdidas será mucho menor de lo que lo fue en un principio, al abrir la estrategia. ¿Habrá cambiado tu escenario para suponer que la probabilidad de caída por debajo de los 2600 puntos es mayor de lo que supone el mercado?

Porque al final no olvidemos que esto es cuestión de probabilidades: las que pone el mercado, y las que pones tú. Cuando crees que el mercado está muy equivocado, es cuando es momento de operar.

Dicho esto, coincido en que puede ser barato recomprar esa PUT 2600, y así te quedas psicológicamente tranquilo: eso no tiene precio. Yo también lo hago a veces jeje

Volviendo al tema de probabilidades y escenario, si sigues siendo alcista a medio plazo. ¿por qué vender una CALL OTM incluso a 4000 puntos? Hacer esto significa reconocer que no eres brutalmente alcista, sino moderadamente alcista. Es cuestión de verlo, llegado ese momento.

Coincido en lo interesante de la estrategia para reducir riesgos y limitar costes, o dicho de otra manera, AMARRAR BENEFICIOS después de una subida de 300-400 puntos del Stxx (un 10%), lo cual tiene mucho sentido. Al final la gestión dinámica te permite ir controlando el riesgo y ajustando objetivos de beneficio sin necesidad de vender o comprar los mismos strikes y vencimientos que tienes en cartera.

Como bien dices, las opciones son maravillosas (usadas con prudencia y conocimiento ;)

Saludos !

Enhorabuena por tu artículo Niko, excelente como siempre...

Lo único es que creo que te puedes haber adelantado a la hora de cerrar tu cobertura. Volver a abrirla en el entorno de los 2000 puntos del S&P sería en mi opinión lo más acertado, esperando a un cierre por encima de la zona 2020 para cerrarla y ponerse largo.

Digo esto porque hay muchas probabilidades de que veamos una nueva pata bajista que posiblemente haga nuevos mínimos en el S&P y que asuste a los que hayan entrado buscando el doble suelo.

Suerte amigo!

Muchas gracias David por tu felicitación y por la propuesta o aviso, con la que estoy de acuerdo en parte.

Coincido en el temor de ver otro susto a la baja en el SP. Pero no tengo tan clara la necesidad de volver a abrir esa cobertura, por varias razones.

1- Porque no estuve nada convencido cuando la abrí el pasado 22 de septiembre

2- Porque estando ya bastante en liquidez, y siendo alcista a medio plazo, lo que me pedía el cuerpo era más bien lo contrario: una estrategia alcista con opciones (sobre el DAX), que es lo que he hecho.

¿Qué pasa si cae el mercado? Pues:

1- Compraré DAX a 9.200 puntos, con mucho gusto. No creo que pierda a medio plazo con esa compra.

2- Esperaré a ver si empieza a formarse una figura de techo de medio-plazo en el SP500. Porque en realidad lo que creo es que "sobre operé" con esa cobertura, teniendo un horizonte corto plazo (cosa que dije). Mi criterio es estar alcista acompañando las tendencias de medio y largo plazo, asumiendo las fases correctivas: pues bien, lo del SP500 por ahora es sólo eso. Si de verdad va a hacer techo, espero vender en algún rebote (que siempre llegan...), y aprovechar después las caídas fuertes de una tendencia bajista (con opciones o directamente con cortos con futuros o CFDs). Ese es el método que enseño en mi curso, y yo mismo a veces tengo la tentación de irme más al corto plazo...donde los peligros de equivocarse son mayores.

En resumen, yo también estoy preocupado por una eventual recaída, pero a corto plazo el sesgo sigue alcista, y a medio plazo la tendencia es alcista. Faltaría romper esa resistencia de 1990 puntos que dices y que muestro en este gráfico de velas semanales (o sea, habría que romper la resistencia en cierre semanal...). Por ahora, es normal que se frene a corto plazo..

Saludos y gracias !

Gracias a ti por una respuesta de ese nivel. ¡Bravo!

Magníficos argumentos, ¡no esperaba menos! ;-)

Y totalmente de acuerdo con tu estrategia, faltaría más. La tendencia a medio y largo es la que es y mucho tendría que llover para que cambiara, a pesar de que ya abundan quienes se llenan la boca sembrando el miedo asegurando que estamos en un mercado bajista, ahí es nada... afirmaciones basadas en creencias, por supuesto.

Y no sólo eso, sino que se empeñan en sus convicciones en el año del ciclo presidencial que estamos y en la mejor época alcista, octubre-mayo, con octubre siendo un mes en los que tantas veces se han dado suelos importantes de mercado...

Sumado todo esto a que la FED tiene muy poquitas ganas de subir tipos, USA sigue creciendo, Europa también y con QE...

Y lo que me faltaba por ver: multitud de noticias espeluznantes en todos los medios de comunicación como el escándolo de VW y demás... encuestas de sentimiento por los suelos... ¡el suelo está servido!

Lo único que me tiene un poco en vilo es la encuesta de los CTAs que ha perdido el 50% aunque aún falta para que la media de 4 semanas bajara de ese 50%, que eso sí daría miedo...

Creo que habrá ese nuevo mínimo para que esos que se creen tan listos y se están apalancando hasta el infinito abriendo cortos se confíen, y habrá un latigazo al alza obviamente cuando menos lo esperemos que se cargará los stops de esos cortos, y ese short squeeze dispará los índices hacia arriba, ya verás.

Ya han meneado el barco con un "rebotito" de más del 6% en escasos días en USA (en Europa del 10% o más) y tentado a los osos para doblar su apuesta, y con un número redondo como son los 2000 (clavados hace un rato, vaya)... Ya le han sacudido hasta 1976... no sé si rebotará ahí y seguirá hacia abajo o bajará un poco más antes de rebotar y comenzar el camino a mínimos a base de ondas impulsivas (eso será muy esclarecedor si se dan).

También puede ocurrir como en 2011 y que haya un nuevo testeo exitoso de mínimos, nuevo rebote fuerte creando un lateral y vuelta a mínimos, esta vez para romperlo...

Lo iremos viendo.

¡Saludos y gracias a ti de nuevo!

PD: afortunados tus alumnos de tener tan buen profesor jeje

Pues gracias a tí de nuevo !

Estamos de acuerdo en el escenario general. La cuestión es: ¿qué prefieres, no estar cubierto (ni bajista) y que se vaya a mínimos, o no estar alcista (con acciones y/o con opciones) y que se produzca ya una ruptura alcista que haga entrar en pánico a todos los que están cortos?

Yo elegí la 2. Cerrar cobertura y abrir estrategia alcista con opciones de DAX (y por cierto, poco especulativa puesto que voy a por un 3-5% de rentabilidad si sube o se mantiene).

En breve veremos cómo de fuerte es esta resistencia de 1.990 puntos en el SP500 y 3.270 en Eurostoxx50. En el Ibex, hasta los 9.900 puntos me parecería un pull-back totalmente admisible.

Saludos !