Carta ínterin a co-inversores del SIH BrightGate Global Income Fund

1er semestre de 2023

26 de julio, 2023, Madrid

“There are more banks than bankers in the world.”

Morris Shapiro.

Queridos co-inversores,

Esperamos que estéis bien en estos meses festivales del año y disfrutéis en las próximas semanas de un merecido descanso.

El Fondo cerró el primer semestre del 2023 con un NAV (Clase A) de 127,8, lo que representa una rentabilidad, después de las comisiones de gestión, del 3,1%, frente al 4.5% (en euros) del BofA US High Yield Index y del 2,4% del BofA US Corporate Index. Aunque el Fondo no tiene ningún índice de referencia, creemos que los índices anteriores recogen en gran parte nuestro potencial universo de inversión, con la salvedad de que nuestro Fondo, por construcción, opera con duraciones más cortas.

Como hemos venido mencionando en anteriores cartas, los resultados semestrales deben interpretarse con cautela. Aunque creemos que a largo plazo el comportamiento del Fondo estará en línea con los objetivos marcados cuando se lanzó, las oscilaciones del valor liquidativo a corto plazo, tanto al alza como a la baja, pueden ser en gran medida irrelevantes.

El Fondo ha tenido un comportamiento en línea con los índices durante el semestre, a pesar de haberse comportado mejor que sus comparables el año pasado y tener créditos con calificaciones crediticias más elevadas. Como explicamos en detalle más adelante, lo más relevante durante estos primeros meses ha sido la inclusión en nuestra cartera de créditos de instituciones financieras, tanto estadounidenses como europeas. Aunque a comienzo del año teníamos ya una moderada exposición a este sector (a través de nuestras subordinadas convertibles en Bankinter, BBVA e Intesa), las atractivas oportunidades que se nos han presentado nos han permitido seguir aumentando nuestra exposición al sector financiero, siendo la más elevada en toda la historia del Fondo.

Todos los bancos que hemos incorporado tienen excelentes equipos directivos, un largo historial de rentabilidades sobre los fondos propios de doble dígito y una sólida base de depósitos, que de hecho han fortalecido durante estos meses tan convulsos.

Respecto a la política de cobertura de divisas, la cartera estaba cubierta completamente a cierre del semestre. No esperamos cambios en la política de cobertura de divisas en lo que queda de año.

Antes de pasar a los principales movimientos de la cartera durante el semestre, nos gustaría aprovechar la oportunidad para reflexionar sobre dos temas que estarán en la mente de muchos de nuestros inversores. Primero, el aparentemente buen estado de las economías desarrolladas, en contra de todos los análisis del último año que pronosticaban lo contrario. Y segundo, las elevadas valoraciones de los mercados bursátiles (especialmente el estadounidense), a pesar de que las condiciones monetarias, tanto a nivel de tipos de interés como del balance de los bancos centrales, están siendo más restrictivas de lo que fueron durante el 2021. Como nos muestra la economía experimental, aunque la liquidez es una causa fundamental para el desarrollo de una burbuja, incluso en su ausencia puede acabar formándose una burbuja si se dan una serie de requisitos que exploraremos a continuación.

El (posible) impacto inflacionario de elevados tipos de interés sobre la economía, economía experimental y burbujas de laboratorio

Todos nos estamos preguntando cómo es posible que, tras un año de avisos y previsiones sobre la recesión económica que estaba por llegar, esta no se haya materializado aún. Dado que esta crisis haya sido probablemente la más pronosticada de toda la historia, es natural que abunden las explicaciones de por qué no se ha producido. Desde el argumento de que la política monetaria funciona con retraso, a otros que defienden que los datos están simplemente falseados, pasando por otros que dicen que la fuerte caída del precio del petróleo (y otras materias primas) han ejercido un impacto positivo sobre la oferta agregada, todos más o menos coinciden de que simplemente hay que esperar un poco más. Obviamente, esta conclusión no es muy útil a la hora de tomar decisiones de inversión, ya que una recesión acabará llegando tarde o temprano.

Queríamos simplemente poner sobre la mesa otro argumento que es bastante más plausible que los anteriores y que, en nuestra opinión, no está recibiendo la atención que debería. Y no es otro que la posibilidad de que las subidas de los tipos de interés no hayan tenido el efecto buscado por los bancos centrales, el de enfriar la economía, sino justamente el contrario. El principal proponente de este argumento ha sido el economista Warren Mosler, uno de los fundadores de la Teoría Monetaria Moderna (MMT).

El argumento de Mosler es sencillo. Dados los elevados niveles de deuda gubernamental, la subida de tipos crea una corriente adicional de ingresos en forma de pagos de intereses, una proporción de los cuáles se acabará consumiendo. Desde el punto de vista del gobierno, los mayores pagos de intereses tienen el efecto de agrandar el déficit público. Dicho aumento del déficit, unido a la situación de pleno empleo que se está viviendo en Estados Unidos, no solo tiene el efecto de mantener la actividad económica en niveles elevados, sino que también afecta positivamente a los niveles de inflación.

Sí, han leído bien, según Mosler, una de las razones por las que la inflación ha sido más persistente de lo que inicialmente se pensaba es que los tipos de interés son más elevados, a pesar de que los problemas de la cadena de suministros están prácticamente resueltos y los precios de las materias primas relacionadas con la energía han revertido una gran parte de las ganancias que experimentaron en 2022.[1] Dado el impacto que tienen sobre el déficit público, los Bancos Centrales (y la sabiduría convencional) lo han entendido al revés, abogando por subidas de tipos para frenar la economía, cuando es justamente lo contrario.

Para Mosler, aunque individualmente hay ganadores (ej., inversores de renta fija) y perdedores (ej., alguien que se va a comprar un coche y pide prestado) de la subida de tipos, el impacto agregado sobre la economía es positivo. La mayoría de la deuda gubernamental está en manos del público (alrededor del 77% sobre el total), con lo que la posibilidad de crear consumo adicional es bastante elevada. Aunque Mosler explica que obviamente es una cuestión empírica (algunas personas se gastarán el dinero mientras que otras simplemente lo acumularán), es fácil imaginar un canal (aunque sea parcial) por el que las subidas de tipos de la Reserva Federal acaban teniendo un impacto positivo sobre la inflación.

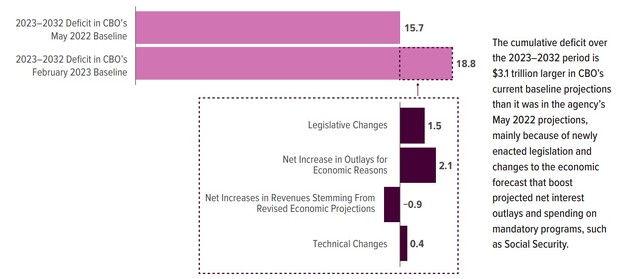

Para entender la magnitud de la subida de tipos sobre el déficit gubernamental, es interesante considerar los siguientes números. El Congressional Budget Office (CBO) es el organismo encargado de elaborar escenarios para los próximos años sobre la previsible evolución del déficit público (y de la deuda pública) estadounidense. La subida de tipos ha tenido un impacto importante sobre la evolución de estos escenarios. Por ejemplo, en su análisis de mayo del 2022, el CBO proyectaba déficits públicos para el 2023 de 1 trillón de dólares, mientras que en su última actualización del 2023 dicha cifra ascienda a 1,4 trillones de dólares.

Si tomamos en cuenta no solo un año, sino proyecciones para la siguiente década (2022-2023), los resultados se acumulan y las revisiones al alza se acentúan. Para la próxima década, el CBO espera déficits acumulados de 3,1 trillones más que los inicialmente estimados. Como muestra el siguiente gráfico del informe, aunque no todo el incremento es debido a tipos de interés más elevados, una gran parte sí que lo es:

Fuente: Congressional Budget Office (2023), The Budget and Economic Outlook, p.68.

En esta línea, Torsten Slok, el economista jefe de Apollo Global Management, ha presentado de manera gráfica la evolución de los pagos de intereses gubernamentales diarios en los últimos cinco años. Mientras que en el 2019 dicha cantidad ascendía a 1,000 millones de dólares al día, actualmente esa magnitud es de casi el doble (1,800 millones).

Una última y sencilla manera de verlo es que dados los niveles actuales de deuda federal sobre el PIB (alrededor de un 120% a cierre del primer trimestre, la cual no tiene en cuenta las deudas de los estados), una subida de tipos de 100 puntos básicos tendrá un impacto permanente de unos 100 puntos básicos sobre el déficit gubernamental. Aunque como se ha mencionado este déficit no tiene el mismo impacto que un déficit derivado de dar cheques a los ciudadanos, dadas sus diferentes propensiones marginales al consumo, su impacto tampoco puede ser cero.

Como conclusión, no queremos afirmar tajantemente que, dados unos tipos más elevados, la probabilidad de recesión en los próximos trimestres vaya a ser cero, sino simplemente ofrecer a nuestros inversores maneras alternativas (y, esperamos, más útiles) de pensar sobre el mundo. Lo que sí estamos convencido es que, si estos déficits se mantienen en el tiempo y la Reserva Federal mantiene su rumbo con el programa de restricción cuantitativa, las valoraciones de los activos sufrirán tarde o temprano.

Y esto enlaza con el siguiente tema sobre el que queríamos reflexionar, que no es otro que el de las valoraciones actuales.

A riesgo de sonar repetitivos, las valoraciones de la mayoría de los índices bursátiles de las economías desarrolladas (con la posible excepción del Reino Unido y algunos pocos países más) siguen en los niveles más altos de la historia, con independencia de qué métrica se use (ventas, márgenes brutos, beneficios, q de Tobin) y qué factor de normalización se aplique (CAPE, beneficios del último año, beneficios a futuro, etc.). Como nos enseña la experiencia histórica, valoraciones excesivas siempre acaban produciendo pobres rentabilidades futuras, por el simple hecho de la matemática financiera que muestra que uno de los determinantes de la rentabilidad es el precio de compra original.

Lo más sorprendente, sin embargo, no es que las valoraciones estén en territorio de burbuja, sino que dichas valoraciones estén a los mismos niveles que los alcanzados en el 2021 (que ya eran dramáticamente elevados) pero con unos tipos de interés sustancialmente más altos. Claramente, la subida de tipos no hay tenido el efecto que asume la teoría financiera convencional. El resto de las variables monetarias a través de las que se implementa la política monetaria de los bancos centrales, como el tamaño de su balance, han sido también más restrictivas en términos relativos frente al 2021 (aunque hay algo de discrepancia a este respecto entre los analistas), añadiendo más incógnitas a qué puede estar detrás de todo este proceso especulador.

Nos gustaría pararnos a analizar el papel que puede estar jugando la psicología de los inversores en todo este proceso. No es un tema sobre el que nos guste hablar a la ligera, ya que los efectos de la psicología en la economía, en general, son difícilmente cuantificables.

Respecto a este último punto, una rama de la economía, conocida como economía experimental, popularizada por el economista Vernon Smith (y que compartió el Premio Nobel de Economía en el 2002 con Daniel Kahneman), ha hecho grandes avances en las últimas décadas a la hora de estudiar la formación de los precios de los activos en condiciones de laboratorio. Para lo que nos ocupa, mencionaremos simplemente algunas de las conclusiones de la economía experimental sobre la formación de los precios de los activos financieros.

El clásico experimento consiste en reunir a un grupo de participantes, al cual se les da una dotación inicial de dinero (digamos, dólares) y acciones (no todos reciben la misma proporción entre efectivo y acciones, pero sí el mismo valor), y dejarles que compren y vendan libremente. Los experimentos duran quince rondas. Al principio de cada ronda, los participantes empiezan a intercambiar sus activos, y al acabar la ronda se toman todas las transacciones y se calcula el precio medio al que han ocurrido dichas transacciones.

La clave de por qué dichos experimentos son tan ilustrativos es por cómo se suelen definir los potenciales retornos de las acciones. Se supone que las acciones pagan un dividendo aleatorio en cada ronda, y que al final de las quince rondas la acción no tiene ningún valor residual; en otras palabras, la acción solo tiene valor en función de los dividendos que va a pagar.[1] La forma más típica que suelen adoptar los que diseñan el experimento es suponer que los dividendos de las acciones siguen la siguiente función de probabilidad:

Dividendo

| Probabilidad

|

0

| 25%

|

8

| 25%

|

28

| 25%

|

60

| 25%

|

Es decir, en cada ronda, los participantes deberían recibir un dividendo medio de 24 dólares. No hace falta ser un genio para saber que el valor intrínseco de esta sencilla acción al comienzo del juego debería ser de 24 x 15 = 360 dólares, y que dicho valor desciende de manera monotónica por la cuantía del dividendo medio según pasan las rondas.

Lo realmente interesante de estos experimentos es que esta sencilla configuración da lugar a que los participantes hagan valoraciones erróneas del precio del activo – y por un margen enorme.

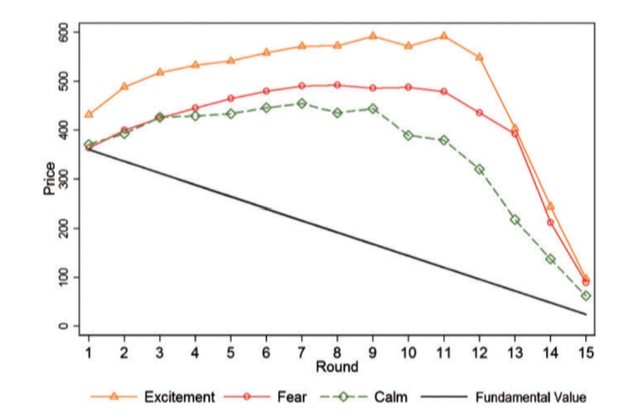

Por ejemplo, el siguiente gráfico muestra uno de dichos experimentos, cuyos resultados se publicaron en el 2016. La línea negra descendente muestra cuál debería ser el valor fundamental en cada ronda del juego, mientras que las otras muestran el comportamiento actual de los participantes. La línea verde muestra la burbuja que se produciría en un estado emocional neutro de los participantes. Según va pasando el juego, la burbuja se hincha más y más en términos relativos al valor fundamental de la acción, hasta que en la ronda 9 el precio medio que los participantes están dispuestos a pagar es de 400 dólares, mientras que el valor fundamental está en torno a los 175$, ¡lo que implica una sobrevaloración de 2,3 veces!

Fuente: Andrade et al. (2016), Bubbling with Excitement: An Experiment, p.453.

Adicionalmente, si al principio del experimento los participantes son sometidos a pruebas que elevan sus niveles de euforia (línea amarilla) o de miedo (línea roja), los resultados son más grotescos aún. En estos casos, las burbujas se inflan más y tardan más tiempo en ajustarse; de hecho, nunca acaban de ajustarse, ya que por ejemplo en la última ronda el precio medio al que se ejecutan las transacciones es de unos 100 dólares, frente al valor intrínseco de 24 dólares (el valor esperado de un único dividendo).

Es curioso que incluso en un estado de miedo los participantes son susceptibles a dejarse arrastrar por la euforia colectiva. ¡El efecto fear of missing out en todo su esplendor!

La economía experimental ha realizado muchos juegos de este tipo en las últimas décadas, usando pequeñas variaciones en la configuración inicial del experimento para determinar hasta qué punto ciertos factores determinan la aparición de burbujas.[1] Algunas de los principales factores que se han documentado son:

- La proporción de participantes experimentados frente a los que no lo son. Obviamente, según la gente participa más veces en el experimento, la valoración de la acción es cada vez más correcta.

- Una distribución estadística del dividendo más incierta.

- Una distribución estadística del dividendo en donde se incluye la probabilidad, aunque sea pequeña, de ganancias potenciales desmesuradas.

- Se permite comprar con margen.

- Curiosamente, la posibilidad de realizar ventas en corto. Aunque los vendedores en corto suelen tener un mejor entendimiento del precio fundamental de la acción en estos experimentos, lo cierto es que suelen empezar a ponerse en corto muy pronto, teniendo posteriormente que cubrir sus pérdidas en el momento más álgido de la burbuja, la cual se acaba de este modo alargando en el tiempo.

Los resultados de estos experimentos tienen implicaciones profundas para el funcionamiento de los mercados en el mundo real, ya que como hemos visto, incluso en entornos simples se pueden generar burbujas. Es difícil, obviamente, saber hasta qué punto están presentes cualquiera de estas condiciones en el mundo real, pero no nos cabe la menor duda de que tras una década de dinero fácil los participantes de los mercados financieros se sienten claramente exuberantes.

El resto de los factores pueden estar también detrás de las ganancias de los índices bursátiles en lo que llevamos de año. La proporción de gente con poca experiencia en los mercados es posible que sea más alta que nunca (como lo ejemplifican el auge de plataformas como Robin Hood y del inversor minorista), la incertidumbre es elevada (geopolítica, virus, cadenas de suministros, etc.), la posibilidad de comprar y vender activos con distribuciones estadísticas muy asimétricas también es más fácil que nunca (tal y como lo demuestra el casino que se ha montado recientemente alrededor de la compra/venta de opciones con cero días hasta su vencimiento) y, finalmente, vendedores en corto que han tirado la toalla recientemente al tener que cerrar sus posiciones.

La economía experimental puede señalar razones para la aparición de una burbuja, pero desgraciadamente no nos permite conocer su duración. En nuestra opinión, y como se vio en el defensivo comportamiento del Fondo durante el año pasado, la mejor manera de protegernos de estos eventos es simplemente estar invertidos en créditos con rentabilidades razonables a vencimiento, cuyos cupones se puedan reinvertir de manera gradual y en los que tengamos la confianza de que la calidad crediticia de la empresa subyacente seguirá siendo sólida a futuro.

Novedades durante del semestre en nuestras posiciones

Durante el semestre, las principales incorporaciones a la cartera han sido créditos de empresas del sector financiero, especialmente del estadounidense. A este respecto, las inversiones han sido las preferentes de M&T Bank, de Discover Financial Services (ambas empresas las explicamos a continuación), en los bonos senior de Credit Acceptance y en las convertibles de Rabobank. Dadas las oportunidades actuales en todo el espectro de empresas financieras estadounidenses generadas por el miedo a nuevos pánicos bancarios, no descartamos incrementar nuestra exposición a dicho sector los próximos meses de manera gradual.

M&T Bank (MTB:US)

Las recientes quiebras de Silicon Valley Bank, Signature Bank, First Republic Bank y Credit Suisse han sido probablemente los eventos más importantes del primer semestre del 2023. El pánico derivado de la caída de estas instituciones de la noche a la mañana ha generado oportunidades interesantes, especialmente en Estados Unidos. A nuestro modo de ver, los miedos vienen derivados fundamentalmente de tres preocupaciones. La primera, la posibilidad de pérdidas adicionales en las carteras de deuda gubernamental si los tipos de interés siguen subiendo. La segunda, la salud financiera de los préstamos cuya garantía son inmuebles comerciales, ya que este segmento ha sufrido de las dinámicas del teletrabajo producidas por el Covid, generando que muchos inmuebles sean incapaces de hacer frente al servicio de la deuda – especialmente en el segmento de oficinas. La última preocupación son fugas de depósitos adicionales, obligando a los bancos a tener que vender sus activos a descuento y cristalizar sus pérdidas.

Aunque todas estas cuestiones son temores razonables, a la vez son perfectamente analizables con la información que están los bancos obligados a presentar a sus inversores regularmente. En los informes trimestrales y anuales los bancos dan gran detalle del desglose de su cartera de préstamos, de las pérdidas en sus carteras de bonos y de la tipología de sus depósitos – y, en algunos casos, del porcentaje de depósitos que están por debajo del umbral de los 250.000 dólares, la máxima cantidad que cubre la garantía de depósitos en Estados Unidos.

Muchos inversores argumentarán que incluso con esta información, los bancos son, al final, una “caja negra”, en el sentido de que, aunque se tienen estadísticas agregadas de la cartera de préstamos, no se conocen los préstamos uno a uno. Aunque hay parte de verdad, no podemos dejar de sentir cierta simpatía por el negocio bancario porque, en cierto modo, el negocio de la gestión de activos es similar, ya que los inversores en fondos de inversión podrían esgrimir la misma argumentación contra nosotros, los gestores. Cuando un inversor institucional lanza las manos al aire y se queja de la complejidad de un banco, no se da cuenta de que así es como se sienten a veces sus propios inversores.

En el fondo, lo que queremos decir es que el aspecto más importante a la hora de estudiar un banco es su cultura corporativa. Un equipo directivo excelente tendrá un proceso de estudio de préstamos más riguroso que el de la competencia, minimizará las pérdidas en su cartera de bonos y construirá una sólida base de depósitos que le permitirá financiarse a bajo coste.

En muchos casos, las cartas que escriben los ejecutivos de estas entidades (como escritor de cartas a nivel personal, este es otro motivo más de mi simpatía) permiten adquirir una visión interna de cómo piensan en el día a día.

Por ejemplo, el siguiente extracto viene de la carta que Rene Jones, CEO de M&T Bank, escribió a sus accionistas en febrero de 2022. Esto es lo que tenía que decir Jones respecto al poco atractivo de invertir en bonos gubernamentales en aquel momento:

“A core operating tenet at M&T has always been to avoid reaching beyond our purpose and taking on too much risk, which can be in the form of credit risk from aggressive growth in loans or from fluctuations in interest rates. With a lack of loan demand during the year, many peers chose to invest a greater proportion of their excess cash into investment securities. It is notable that during the year, we chose to avoid following suit given the historically low rates of interest that did not seem to compensate us for the risk that rates might rise in the future. In essence, we decided it was better to hold our fire. A hypothetical $10 billion invested in a three-year U.S. Treasury bond yielding 16 basis points at the start of 2021 would have earned $3 million in incremental interest income during the year; however, that would have been accompanied by a $234 million decline in market value and thus a reduction in equity, as rates came off their lows. We made this conscious decision to avoid risking our shareholders’ equity and, ultimately, we believe that they will appreciate that patience.”

M&T no es simplemente uno de los bancos regionales más grandes de EEUU, sino que también tiene uno de los mejores historiales de creación de valor para los accionistas desde la década de 1980, en gran parte gracias a su extraordinaria cultura corporativa, como se puede deducir del extracto anterior. Dicha cultura también transpira cuando se ve el largo tiempo que han estado sus principales directivos en el banco.

Aunque la frase de Morris Shapiro de que hay más bancos que banqueros es cierta, M&T no es el único caso de institución financiera bien gestionada: en Estados Unidos es posible identificar varias empresas financieras con estas características, desde bancos a empresas de tarjetas de crédito, pasando por fondos de inversión hasta empresas que conceden préstamos al mundo de la automoción.

Con esta introducción general, podemos ahora pasar a explicar dos de los bancos que han pasado a formar parte de nuestra cartera en los últimos meses. Ambas instituciones cumplen sobradamente todos los criterios que hemos enumerado hasta ahora: rigurosos procesos crediticios, sin pérdidas en sus carteras de bonos, sin problemas de una potencial fuga de depósitos y con excelentes equipos directivos.

El primer banco que hemos incorporado no es otro que el que acabamos de mencionar, M&T Bank (MTB:US). MTB fue fundado en Búfalo en 1856, pero no es hasta 1983 cuando comienza la historia relevante para nosotros. En dicho año, Robert Wilmers pasó a ser CEO del banco, y desde entonces MTB ha tenido uno de los mejores resultados para los accionistas de todo Norteamérica, gracias a una mezcla de adquisiciones oportunistas (como en los casos de Partners Trust y Hudson City Bancorp), eficiente estructura de costes (con ratios de eficiencia entre 55 y 60%) y excelentes estándares crediticios, con pérdidas históricas en la cartera de préstamos (0,2%) muy por debajo de las de la competencia. Aunque Wilmers falleció en el 2017, la cultura corporativa que dejó se ha mantenido intacta y la filosofía del actual equipo directivo es similar a la que había hace unos años.

Pasando a los números, las rentabilidades medias sobre los fondos propios que ha logrado MTB han sido del 10% en la última década, con un crecimiento medio anual de los activos del 9%. La densa red de oficinas en toda la zona nordeste de Estados Unidos le ha permitido a MTB construir una sólida base de depositantes que le permite financiarse a tipos menores que la competencia y de una manera mucho más estable, como se ha comprobado en los últimos meses. Dado que, en nuestra opinión, el banco debería cotizar con una cierta prima respecto a su valor en libros, y a que sus ratios de capital son sólidos, creemos que el instrumento perpetuo que hemos incorporado a nuestra cartera, con rentabilidades de doble dígito, es muy atractivo, tanto en términos relativos como absolutos. Creemos también que la normalización de las condiciones en el sector bancario estadounidense permitirá que realicemos una plusvalía en esta inversión de una manera relativamente rápida.

El segundo banco que hemos incorporado a nuestra cartera es Discover Financial Services (DFS:US), de la cual también hemos incorporado su deuda perpetua. DFS es una de las mayores empresas de tarjetas de crédito en Estados Unidos, teniendo una cuota de mercado (medida a través de las originaciones de crédito anuales) de aproximadamente el 9%. El negocio de las tarjetas de crédito está repartido entre unas pocas instituciones, ya que la importancia de la marca es elevada y es difícil hacerlo crecer dados los elevados gastos de publicidad que conlleva. Históricamente, el vertical de las tarjetas de crédito ha sido extraordinariamente rentable a lo largo del ciclo económico, generando de media rentabilidades sobre los fondos propios superiores al 15%. A pesar de estas rentabilidades tan atractivas, solo dos instituciones (Capital One y DFS) han sido capaces de entrar a competir desde cero y obtener un volumen significativo de negocio en las últimas cuatro décadas, lo que atestigua las barreras de entrada del negocio.

DFS se centra en el segmento más prime de clientes (con puntuaciones FICO superiores a 660), lo que le ha permitido tener un menor porcentaje de pérdidas crediticias que la competencia a lo largo de los años. Su extensa base de depositantes, obtenida exclusivamente a través del canal digital (DFS no tiene oficinas físicas) es otra de las fortalezas de la entidad, la cual ha quedado especialmente patente durante la reciente crisis bancaria ya que DFS no ha tenido fuga de depósitos. El ROE medio de DFS en los últimos diez años ha sido del 25%, muy superior al de la competencia.

Los miedos a una posible desaceleración económica, junto con la cancelación de las comisiones de demora (partida que representa un porcentaje elevado de ingresos para la competencia, como Synchrony Financial, pero no para DFS) nos han dado una excelente oportunidad de comprar los bonos de DFS a rentabilidades de doble dígito. Además de tener un balance inmaculado, la cultura corporativa de la entidad es excelente y el bono es un complemento perfecto al resto de posiciones financieras que tenemos.

Otros movimientos relevantes

En línea con la filosofía de baja rotación del Fondo, aparte de la inversión en las empresas financieras mencionadas anteriormente, los cambios que hemos introducido en la cartera han sido mínimos. Pasaremos a resumir las adquisiciones más importantes a continuación.

Nuestros bonos de Neinor Homes, con vencimiento al 2026, fueron retirados por la empresa hace unos meses. Construimos nuestra posición en Neinor hace un año dados las buenas dinámicas de oferta y demanda del sector, la amplia cartera de suelos de Neinor, el sólido balance de la empresa, así como la atractiva rentabilidad que tenían los bonos por aquel entonces. El principal accionista de la empresa, cansado del descuento al que la empresa cotizaba respecto a su valor teórico, ha decidido ir realizando el valor de sus activos, y parte de la estrategia ha consistido en simplificar más aún la estructura de capital y retirar los bonos. Aunque obviamente nos hubiese gustado estar invertidos más tiempo, parte de las ganancias las hemos reinvertido en Aedas y Vía Célere, empresas con un perfil muy similar y en las que esperar obtener sólidas rentabilidades durante los próximos años.

Por otra parte, la incertidumbre en torno a las elecciones en Turquía en mayo nos permitió volver adquirir dos empresas en los que hemos estado invertidos innumerables veces en el pasado: Tupras y Sisecam. Ambas compañías siguen con balances extraordinariamente robustos, los bonos tienen vencimientos cortos (especialmente en el caso de Tupras, cuyo bono vence el año que viene), y después de caer varios puntos los bonos se han quedado con rentabilidades superiores al 7,5% (en euros). Hemos decidido destinar alrededor de un 4% del Fondo en estos dos bonos, y de hecho Tupras ha pasado a ser una de nuestras principales posiciones. Creemos que son dos de los instrumentos de renta fija con el binomio rentabilidad/riesgo más atractivo del mercado en estos momentos.

Finalmente, iniciamos una nueva posición por primera vez en el convertible de SK hynix, empresa surcoreana dedicada a la fabricación de memoria DRAM y NAND. Es una industria que conocemos particularmente bien, ya que en nuestros fondos de renta variable llevamos invertidos en ella varios años. La fabricación de memoria, especialmente en el segmento DRAM, es una industria altamente oligopolista en la que tres fabricantes controlan el 95% de la producción mundial. A pesar de contar con unas elevadísimas barreras de entrada (tanto de capital como, más crucialmente, tecnológicas y de proceso) y unos fuertes vientos de cola por el lado de la demanda, los tres fabricantes están sufriendo severas pérdidas por la caída de los precios de la memoria. Dicha caída ha sido fruto del exceso de inversiones realizadas durante los tres últimos años y de una caída de la demanda fruto de la normalización post-Covid. Como resultado, SK hynix se ha visto obligada a levantar nuevo capital en forma de bonos convertibles en el peor momento posible con condiciones muy atractivas para los bonistas. Aunque los bonos convertibles pagan un modesto cupón del 1,75%, la opcionalidad implícita es enorme, ya que los bonos vencen en 2030, y para entonces no descartamos que la empresa valga aproximadamente un 200% más de lo que vale ahora. Teniendo en cuenta que el precio strike son unos irrisorios 130k wons por acción, creemos que la posibilidad de que SK hynix contribuya decisivamente a los resultados del Fondo en los próximos años es muy elevada.

Para concluir, el Fondo tiene un YTW a cierre de junio (en euros) del 7,2% y una duración de 2,6. Creemos que estas métricas nos seguirán permitiendo obtener un rendimiento razonable los próximos meses y dotarnos de la flexibilidad para las posibles oportunidades que puedan surgir a lo largo del año.

Como siempre, les agradecemos su confianza y apoyo, y estaremos encantados de resolver cualquier pregunta que les haya podido surgir.

Atentamente,

Jacobo Arteaga Fierro

Portfolio Manager

Javier López Bernardo, Ph.D., CFA

Portfolio Manager

BrightGate Capital, SGIIC

www.brightgatecapital.com

[1] Caginalp et al. (2000), Overreactions, Momentum, Liquidity, and Price Bubbles in Laboratory and Field Asset Markets.

[1] De hecho, al no haber tipos de interés ni tasas de descuento (las quince rondas se juegan una detrás de otra), el experimento se simplifica considerable al liberar a los participantes de la tediosa tarea de tener que descontar dividendos futuros.

[1] Mosler explica en detalle los canales de transmisión de tipos de interés más elevados sobre la inflación y el empleo en este podcast reciente.