Feliz Año!!!

Adjunto la última carta de Solventis EOS European Equity donde hacemos balance del año y explicamos algunas reflexiones. La rentabilidad de 2017 ha sido del 14.4%.

Para descargar la carta en pdf dar AQUI.

Informe diciembre 2017

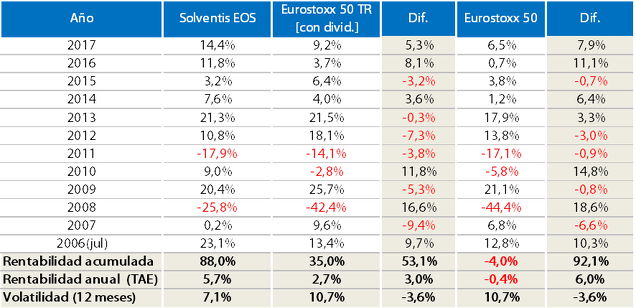

Este mes, Solventis EOS ha tenido una rentabilidad del +1,37% y el índice Eurostoxx 50 un -1,85% (un -1,75% si incluimos dividendos).

Desde su creación, en julio 2006, obtiene una rentabilidad superior en un 92,1% a la del índice o un 53,1% si incluimos dividendos. A su vez, resaltaríamos positivamente su menor nivel de volatilidad, siendo históricamente y de forma constante, alrededor de un 30% inferior.

Balance anual

El calendario civil que usamos hoy día parte de un estudio realizado en 1578 por científicos de la Universidad de Salamanca a instancias del Papa Gregorio XIII, de aquí el nombre de calendario gregoriano, y que fue implementado a partir de 1582, siendo España uno de los primeros países en hacerlo. El objetivo era adecuar el calendario civil al litúrgico, ya que hasta la fecha se empleaba el juliano introducido en el 46 a.C. por Julio Cesar que tenía 365,25 días[1], 11 minutos más que el calendario trópico[2]. Con el transcurso de los siglos, esa imperfección provocó que la Pascua cayera 10 días antes de lo que la Iglesia la había impuesto. De aquí que el Papa Gregorio XIII recortara el año 1582 en esos 10 días e introdujera un nuevo calendario en el que, ni los años múltiplos de 100 (1800,1900…) ni los divisibles por 400 (1600, 2000,…) serían bisiestos. Estos cambios harían que la diferencia respecto al calendario trópico fuera de 26 segundos, o lo que es lo mismo, tan solo se necesitaría ajustar un día cada 3.300 años.

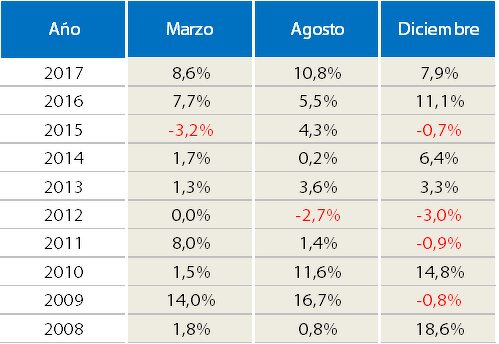

Pero estos cambios no implicaron que diversos países iniciaran el año en meses distintos. En Inglaterra, por ejemplo, hasta 1752 se terminaba en marzo o en la Francia republicana de 1793 en agosto. Esto nos lleva a plantear una cuestión: ¿cuál sería la diferencia de rentabilidad entre Solventis EOS y el Eurostoxx 50 si los años hubieran terminado en marzo, agosto o diciembre? Aquí el resultado[3].

Como pueden comprobar el resultado es bien distinto, aunque el diferencial desde inicio hasta hoy sea exactamente el mismo, un 92%. Con todo ello sacamos una conclusión: lo importante es el largo plazo. No gestionamos creando una cartera pensando en lo que hará en el año, sino buscamos las mejores inversiones, vengan cuando vengan. No gestionamos para obtener una rentabilidad concreta a diciembre, sino para obtener una rentabilidad positiva en cada una de nuestras inversiones. Por esta razón, no somos fieles a los dichos de “año nuevo, cartera nueva” o “año logrado, año cerrado”. Como siempre decimos, nuestro ejercicio es calcular el valor y esperar, la TAE nos la ofrecerá el mercado.

Ese ejercicio de paciencia fue descrito por Walter Mischel (Universidad de Stanford) como Mashmallow Test (Test nube de azúcar). Este estudio implicaba ofrecer una chuchería a un niño y decirle que si no se la comía en un tiempo determinado, sería recompensado con una más. Lo que se quería estudiar era la relación entre el sacrificio inicial a cambio de una recompensa futura. En otras palabras: el valor de la paciencia. Aspecto aplicable a la salud, a los estudios, a los emprendedores y al ahorro. La conclusión a la que llegó fue que los niños que esperaban, en media, lograban pasados los años mejores trabajos.

Este concepto lo compaginamos con otro aspecto: la perseverancia. Ambos gestores tenemos una pasión: el aprender, y un gran defecto: no lo sabemos todo. Pero creemos en la paciencia y en la perseverancia. Valores necesarios para poder gestionar Solventis EOS con la excelencia que se merece. Como ejemplo dedicamos, de media, 60 minutos diarios a escuchar conferencias o a hablar con empresas, el resto de tiempo a leer. Esto equivale a 260 horas al año o 32 días laborales. Prácticamente cada uno de nosotros dedica 1,5 meses del año intentando entender qué, cómo y por qué hacen lo que hacen las empresas. Esta máxime también es aplicable a estudiar nuevos sectores. ¿Qué es “imposible” entender un sector en concreto? No! Es pereza, nos costará más o menos, pero si le dedicamos 60 minutos al día al cabo de un año seremos capaces de entender algo.

El sumatorio de estas horas va enfocado a un claro objetivo: calcular el valor de una empresa y con él, el margen de seguridad. La fórmula que empleamos para la obtención del valor es simple (aunque no simplista en su cálculo):

Valor = PER x Beneficio normalizado

Cotización o Precio = PER (hoy) x Beneficio (hoy)

Pues bien, la cartera empezó con el testigo del año anterior en el que la reducción de márgenes de seguridad hizo que se iniciara el año con el 10% en liquidez, que llegó al 15% a mediados de mayo después de las fuertes subidas de los precios subyacentes. Buena parte de ello fue consecuencia de las ventas de empresas de componentes de automoción que vieron reducir su peso en un 14%. Empresas como Leoni, CIE Automotive, MGI Coutier, Michelin, Deutz o Plastic Omnium, y su holding, Burelle, fueron objeto de venta al incrementarse mucho más el precio que el beneficio. Otras empresas que gozaron de igual suerte fueron Groupe Crit (recursos humanos francesa), OHB (ensambladora de satélites alemana), Antofagasta (minera de cobre inglesa) o La Doria (alimentación italiana).

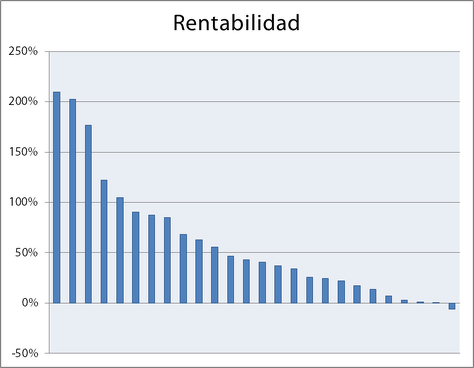

Como solemos decir, nuestro proceso de inversión es evolutivo. Es decir, primero invertimos entre 1% y 3% si la empresa goza de un margen de seguridad del 30% como mínimo. Aumentamos la ponderación si hemos hablado con la empresa y alguno de sus competidores o proveedores. Y finalmente, las que tienen el privilegio de ser el 5% de la cartera son aquellas que cumplen todo lo anterior pero cuyo margen es superior al 50%. Pues bien, este año hicimos el ejercicio de ver qué rentabilidad logramos con las ventas. El resultado es el siguiente gráfico:

Aquí se pueden apreciar tres grandes grupos de empresas: las que logran más de un 100% de rentabilidad, las que logran entre 30% y 100% y las que logran menos del 30%.

En el primer grupo encontramos aquellas empresas en las que compramos, le dimos un valor y éste fue en aumento gracias a aspectos como logros obtenidos por la empresa, iniciación de inversiones o cambios en el sector, entre otros. Aquí encontramos a MGI Coutier o Antofagasta, cuyas nuevas inversiones se fueron añadiendo a medida que se iniciaban, a OHB, que fue logrando mayores contratos, o a Groupe Crit, donde su mayor tamaño le iba permitiendo lograr mayores contratos y con ellos afianzar su efecto red.

En el segundo grupo encontramos aquellas empresas donde no ha habido grandes cambios en el valor y una vez alcanzado, vendemos. Como solemos decir, nosotros calculamos la rentabilidad, la TAE nos la da el mercado. Pues bien, la mayor TAE que hemos logrado este año ha sido con La Doria. La empresa familiar italiana que procesa salsa de tomate, legumbre y fruta, la compramos en enero a niveles de 8,7€ con un PER de 7,5x y la vendimos a 16,5€ en octubre con un PER de 15,5x. Pero que la empresa se apreciara en tan corto espacio de tiempo es un golpe de suerte. Las demás empresas el promedio de tiempo en que el precio ha alcanzado el valor está en unos 2 años.

Lo que estos dos grupos demuestran es que el proceso inversor es el adecuado, ya que la rentabilidad lograda es igual a su margen de seguridad.

En el tercer grupo encontramos nuestros errores. Una frase atribuida a Thomas Edision decía “no fracasé, sólo descubrí 999 maneras de cómo no hacer una bombilla”, esto no sirve de excusa pero nos permite ser mejor inversores cada día. Un ejemplo de ello fue la empresa de satélites Eutelsat. Compramos por la enorme barrera de entrada que goza el sector (poner un satélite geoestacionario al lado exacto de uno existente no es posible), en ese momento pensamos que la utilización del satélite iría al alza gracias a la nueva calidad de imagen de los televisores. Este cambio tecnológico implica que para un mismo canal se necesite un “trozo” mayor del satélite, con lo que el resultado sería mayor uso del satélite para los mismos canales. Pero menospreciamos a su principal competencia: el cable submarino. Las nuevas tendencias están haciendo que el uso de televisión en directo (satélite) baje en detrimento de la televisión a la carta (fibra que usa internet que a su vez usa cable submarino). Aquí nos acordamos de una frase de Guy Kawasaki: “siempre hay, en algún lugar, dos tipos en un garaje planeando tu desaparición”, en alusión directa al riesgo tecnológico. Gracias a esta enseñanza, nuestra inversión en Fingreprints Cards ha sido menor que lo que cabría esperar según su margen de seguridad.

Las nuevas incorporaciones de este año han venido de la mano se empresas inglesas, como Greencore, Atalaya Mining, Dixons Carphone o Sports Direct, de negocios relacionados con el crudo, como SBM Offshore, Tubacex o Koninklijke Vopak, o de fabricantes de coches como Peugeot o Renault. En todas ellas tenemos plena confianza que el equipo directivo, el mercado y el tiempo harán que la cotización alcance su valor.

Y hablando de incorporaciones, en febrero se añadió un excelente valor: Santiago Domingo, que juntamente con Xavier Brun, somos los cogestores de Solventis EOS European Equity.

Otro acontecimiento acaecido este año ha sido el lanzamiento de Solventis EOS en formato fondo, llamado Solventis EOS European Equity, FI. Así pues, la familia crece y ya tenemos la misma estrategia en formato Fondo de Inversión, Sicav y Plan de Pensiones. Igual ilusión nos da informar del hecho de obtener 5 estrellas Morningstar o de alcanzar la primera posición en Plan de Pensiones en nuestra categoría[1], Acciones Zona Euro. Estos dos logros los vemos como el resultado del trabajo bien hecho y nos invita a continuar con los valores Solventis: rigor, excelencia, paciencia y perseverancia.

Pero nuestro principal valor son todos ustedes, gracias por su confianza.

Aprovechamos para desearles un excelente 2018.

Atentamente,

Xavier Brun Santiago Domingo

Portfolio Manager Portfolio Manager

Nota: este informe no es una recomendación de compra o de venta. De forma directa o indirecta los gestores tienen posición en los activos aquí mencionados. Los comentarios aquí escritos son a título personal de los gestores.

[1] Fuente: Expansión.

[1] 1 año bisiesto cada 4.

[2] Calendario trópico: tiempo exacto que tarda la tierra en girar 360o alrededor del sol.

[3] Inicio del fondo julio de 2006. Rentabilidades 12 meses seguidos. Para mejor comprensión se ha eliminado 2007 al no tener datos para columna de marzo.