Después de la presentación

de resultados en 2012 por parte de CAF, el mercado ha reaccionado de forma

clara y bajista a la disminución de beneficios (atribuible al accionariado) de

un 32% aproximadamente con respecto al año anterior. La reacción del mercado ha

sido clara: desde la publicación de resultados el 27 de febrero hasta el 28 de

marzo la cotización ha sufrido un descenso del 13% (327€ -- 282€) y desde

mediados de enero ha caído aproximadamente un 24% (370€ -- 282€). Se trata de

una importante corrección ya que tampoco cotizaba a múltiplos demasiado

elevados. Antes de actualizar la valoración es preciso explicar el porqué de

tal caída en los beneficios.

Mayor tipo impositivo

El tipo fiscal efectivo ha subido

considerablemente de un 9,91% en 2011 a un 21,7% en 2012, lo que supone un

impacto negativo del 13% en el beneficio final. El motivo de la subida

impositiva se debe a la mayor internacionalización de la cifra de negocio lo

que ha provocado dejar de disfrutar de ciertos incentivos fiscales (según

Ahorro Corporación). Como esta situación parece que será permanente estaríamos

hablando de un factor estructural, y por tanto habría que ajustar la estimación

de beneficios futuros teniendo en cuenta el impacto de esta medida.

Incremento de las provisiones por retraso en los cobros

Lo que más ha dolido a algunos

inversores es el deterioro del resultado de explotación, el que a priori indica

la salud del negocio, ya que excluye la parte financiera e impositiva. El resultado

de explotación ha caído en aproximadamente 14 millones, un 14% (desde 165 millones hasta 141 millones),

principalmente como consecuencia del aumento en la partida de “Otros gastos de

explotación”. Este incremento ha absorbido la reducción en el coste de

aprovisionamientos y además ha deteriorado la cuenta de resultados. Si vamos a

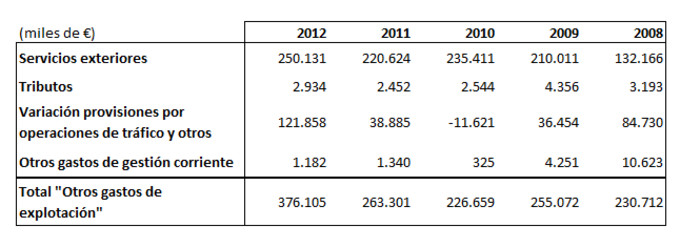

las memorias de los últimos años obtenemos el desglose de esta partida:

En 2012 se incrementa la partida

de “Variación provisiones por operaciones de tráfico y otros” en casi 83

millones de € con respecto a 2011. Esta partida incluye las provisiones que

realiza la compañía por riesgo de cobro de algunas facturas de clientes que son

susceptibles de no materializarse. En concreto en 2012, destacan las

provisiones por el retraso en los cobros de un contrato en Venezuela, que han

ascendido a 41,6 millones en 2012 (este último dato según Ahorro Corporación).

Existen otros contratos en Venezuela para CAF de unos 180 millones. Aunque es

cierto que la mayor internacionalización de la compañía puede incrementar la

exposición a deudores menos solventes, en principio no hay motivo para pensar

que todo el incremento se deba a un factor estructural, sino algo más puntual.

Además, las provisiones realizadas pueden revertirse en el futuro si el cobro

se materializa. De hecho, la media por provisiones de tráfico en los últimos 5

años es de 53 millones de € muy por debajo del dato de este año, teniendo en

cuenta que la evolución ni siquiera es lineal. Por este motivo tendré en cuenta

el dato de provisiones de forma puntual y no de forma estructural.

El problema del “pasivo laboral”

Otra de las preocupaciones de

algunos inversores es la situación de los trabajadores. Los trabajadores

representan el 29,56% del accionariado del grupo a través de la Cartera

Social, S.A y podrían plantear problemas al ajuste que tiene pendiente la

empresa en algunas plantas españolas. La actividad en el mercado español se

reduce y aumenta la actividad en los países extranjeros (donde se fabrica con

otras plantas industriales), obligando a realizar expedientes de regulación de

empleo a CAF para no perder competitividad. Por el momento los márgenes de CAF

son mucho mejores que los de la competencia, pero un incremento en los costes

laborales podría empeorarlos. Por el momento no se visualiza

claramente este proceso en la cuenta de resultados, pero es cierto que plantea

incógnitas para el futuro cercano.

Valoración actualizada

La cartera de pedidos sigue

siendo excelente, los márgenes continúan muy por encima de la media del sector,

cada vez más ingresos son recurrentes y existen oportunidades de cara al futuro

en nuevas actividades relacionadas con el ferrocarril. Sin embargo, los

contratiempos que hemos analizado obligan a corregir la valoración que di en el

anterior artículo sobre CAF.

El múltiplo utilizado sigue

siendo de 13,3 (un 7,5% de rentabilidad exigida), bastante conservador teniendo

en cuenta las posibilidades de crecimiento. La forma de incorporar la caja neta

sigue los mismos criterios. Sin embargo, el beneficio medio de los últimos 4

años cambia, ya que hay que considerar el nuevo tipo impositivo para proyectar

una cantidad más fiel de cara al futuro, y el beneficio del último año empeora

la media. El beneficio del último año incorpora los contratiempos puntuales

como el aumento de las provisiones, y al ser puntual no lo aplicamos para el

resto de datos de beneficio incluidos.

Beneficio medio/acción (4 últimos

años): (37,09 + 32,89 + 31,55 + 29,01)/4 = 32,64€

Caja neta a 31/12/2012: 55,46€

(descontada a una tasa del 7,5% durante 10 años)

Valoración acción = 32,64*13,3 +

55,46€ = 489,572€

Supone una corrección bastante

considerable con respecto a la que di en el anterior artículo sobre CAF, donde se obtenía una valoración de 605,82€ por acción (aproximadamente una bajada del 24%). Casualmente el mercado ha corregido aproximadamente un 24% desde mediados de enero (no se tome muy en serio esta coincidencia).

PD: Este artículo no es ni mucho menos una recomendación de compra ni de venta

(Escrito y elaborado el 02/03/2013)

Artículos relacionados:

CAF, ¿ventaja competitiva? Buscando moats en el sector del ferrocarril

CAF (II) – Nuevas oportunidades de negocio y valoración

Muy buen análisis, puro value investing. Ahora toca esperar por el de Prim. ;)

Un saludo.

Creo que te gustará, intentaré hacer algunas menciones a Peter Lynch aunque no he leído demasiado sobre él. Algún artículo suelto.

Genial artículo Enrique. Un par de preguntillas:

- A que se debe el cambio BRUTAL del tipo impositivo? Mas que el nuevo 21,7% que es razonable, por qué se pagaba solo un 9,91%?

- A parte del pack 'Venta + mantenimiento' que ofrece CAF, que puede ofrecer que no haga Siemens/Bombardier/Alstom?

- Preocupa el incremento de la deuda?

- Como son las ventas de la competencia en Latinoamerica vs las de CAF?

El tipo impositivo según he leído en algunas fuentes se debe a que la cifra de negocio se está desplazando al exterior y ya no puede disfrutar de las ventajas fiscales. Además la política fiscal del gobierno con el impuesto de sociedades ha sido esa, ir eliminando las deducciones y los incentivos fiscales. Pero no a todas les ha afectado, así que creo que eso lo sabría mejor un experto fiscal.

Puede ofrecer además del mantenimiento precios más bajos con una tecnología bastante avanzada (algunos modelos han sido aceptados para el mercado estadounidense y alemán), casi al nivel de los grandes. Los grandes tienen que amortizar antiguas inversiones con salarios más elevados mientras que CAF se incorporó de lleno al mercado mundial hace 10 o 12 años, y su posición tecnológica ha sido menos costosa. Su principal ventaja es en costes. Además dicen que tiene una ventaja de producción tanto en calidad como en costes de tranvías y metros (pero tampoco tengo nada que lo asegure)

El incremento de la deuda sería preocupante si no fuese porque una gran parte de esta se destina a activos financieros para cubrir ciertos riesgos divisa y de liquidez. En los años buenos (antes de 2008) acumuló mucha liquidez, y a partir de 2008 ha podido ir empleando estas reservas para cubrir el aumento del periodo medio de cobro. Si consideramos los activos financieros en realidad la empresa tiene caja neta.

Sobre las ventas en Latinoamérica de la competencia no tengo datos pero yo no tengo dudas de que es la compañía que más ha crecido en la región en los últimos años. Los grandes siguen con el sobreprotegido mercado centroeuropeo y en los nuevos mercados parten todas las compañías desde la misma posición de partida, y ahí CAF ha mostrado ser más competitiva (si miramos los márgenes). Sobre este tema mira mi primer artículo, que creo que trato algunas cuestiones como esta:

http://goo.gl/NCM74Buen artículo!

Algo que también podrías cuantificar es el impacto del ERE para la planta española, que a mi me salen unos 10 millones de euros antes de Impuesto (Aprox 7 millones en el beneficio neto).

Con los datos facilitados por la empresa, más el coste medio laboral, creo que puedes llegar a una cifra bastante aproximada.

Un saludo!

Muy bueno como siempre Enrique.

Añadiría que respecto a los resultados se puede apreciar un cierto deterioro en los mismos de cara al cierre del año, la facturación del último trimestre cayó un 18% aproximadamente, todo en un año donde por primera vez en la última década sus ingresos han ido a la baja.

No es para alarmarse pero si ha esto le sumamos las dificultades que atraviesan la mayoría de gobiernos para emprender nuevos proyectos en este sector, podríamos ver también un empeoramiento de los margenes. Si bien es cierto, coincido en los buenos productos y la competitividad que ofrece la compañía para sortear estas dificultades.

Por último como apunté en su día en el primer post, tenemos el peso de los trabajadores en el accionariado, los ERE'e y demás.

Seguiremos viendo el devenir de la compañía!

Ahora tenemos la acción cerquita de los 270€. Continúa cayendo.

Franklin Templeton Investment declara una participación del 3% en CAF

http://www.gurusblog.com/archives/franklin-templeton-caf/01/04/2013/

Se une a la participación que tenía un fondo noruego que se conoció hace poco...

Es cierto que en los países europeos especialmente, las restricciones presupuestarias de los gobiernos hacen que este mercado no sea muy atractivo. Pero la principal apuesta puede ser Latinoamérica. Ya tienen bastante negocio allí, pero si el crecimiento en esos países no se revierte (lo que ocurriría en un escenario pesimista donde China tenga una desaceleración bastante fuerte), las oportunidades pueden ser muy interesantes. Aunque hay que andarse con ojo con Brasil... Esto quizás se compense algo con la buena salud de Mexico.

También tienen algunos contratos en EEUU y en Europa del Este, algunos países africanos... En Latinoaméria tienen mucho en Brasil, pero también mucho en México. En Alemania están dentro de un contrato marco para próximos contratos donde solo participan 3 o 4 compañías (es un gran logro en mi opinión) y en Francia ya están vendiendo tranvías. Si una región se paraliza, siempre hay otra que crece, así si Latinoamérica se frena pues surgirán oportunidades en otras regiones como África o Europa donde ya hay nuevas directivas para liberalizar parcialmente las concesiones ferroviarias.

Por si alguien quiere entrar y busca momento de compra, quizá les interese este análisis técnico sobre el valor. Recomiendan compra a corto plazo para aprovechar 'rebote técnico' desde los 270-260 donde ven soporte:

http://www.r4.com/tx/news/CAF-analisis-tecnico-2013-04-03?idp=338234

Me gusta monitorizar estos análisis por ver si aciertan y si el AT es eficaz.

Muy buen análisis Enrique, sorprende con la cartera de pedidos y la visibilidad de resultados, le estén dando el meneo que se esta llevando.

Tengo oído que le esta apareciendo una competencia nueva y dura, y que empiezan a fabricar vagones en China. Te quería preguntar si conoces cual es su competencia, y si tienes datos al respecto.

Muchas graias

Gracias. En el primer artículo tengo los márgenes de una de las compañías chinas: CSR

http://goo.gl/NCM74 De todas formas, la contabilidad de las empresas chinas no es fiable desde luego, te puedes esperar cualquier cosa. Hay noticias de fallos de seguridad en algunos de las locomotoras y vagones que han entregado y en sus prototipos.

http://www.americaeconomia.com/negocios-industrias/cnr-de-china-informa-que-retirara-54-trenes-bala-por-motivos-de-seguridadhttp://www.bbc.co.uk/news/business-14501078

El sector necesita un nivel tecnológico mayor de lo que se cree. Creo que en Europa no se llevarían ni un contrato, aunque han sido finalistas en alguno. Todo su negocio está en China donde el estado controla las adjudicaciones para sus dos compañías semipúblicas: CSR y CNR. Creo que hay compañías medianas de otros países que podrían provocar más problemas, ya que en muchos países podrían vetar a las chinas porque China no abre su mercado a las compañías extranjeras. Complicado en cualquier caso.

CNR ni siquiera tiene las cuentas públicas o por lo menos yo no las encontré

Muchas gracias Enrique. Yo creo que caf va a ser una buena opción, ya lo veremos.

Yo compré unas pocas el viernes a 266€. Si sale bien, tendré que invitar a Enrique algún día a algo jeje. Si sale mal ya pensaremos :)

No me metas responsabilidad y presión de esta forma! :)