"Durante una recesión normal, la Reserva Federal responde comprando Letras del Tesoro -deuda pública a corto plazo- de los bancos. Esto hace bajar los tipos de interés de la deuda pública; los inversores, al buscar un tipo de rendimiento más alto, se mueven hacia otros activos, haciendo que bajen también otros tipos de interés; y normalmente esos bajos tipos de interés finalmente conducen a la recuperación económica. La Reserva Federal abordó la recesión que comenzó en 1990 bajando los tipos de interés a corto plazo del 9% al 3%. Abordó la recesión que comenzó en 2001 bajando los tipos de interés del 6,5% al 1%. E intentó abordar la actual recesión bajando los tipos de interés del 5,25% al 0%. Pero resultó que el cero no es lo suficientemente bajo como para acabar con esta recesión. Y la Reserva Federal no puede poner los tipos a menos de cero, ya que con tipos próximos al cero los inversores sencillamente prefieren acaparar efectivo en lugar de prestarlo. De tal modo que a finales de 2008, con los tipos de interés básicamente en lo que los macroeconomistas llaman zero lower bound, o límite inferior cero, como quiera que la recesión continuaba ahondándose, la política monetaria convencional había perdido toda su fuerza de tracción. ¿Y ahora qué? Ésta es la segunda vez que Estados Unidos se ha tenido que enfrentar al límite inferior cero, habiendo sido la Gran Depresión la ocasión precedente. Y fue precisamente la observación de que hay un límite inferior a los tipos de interés lo que llevó a Keynes a abogar por un mayor gasto público: cuando la política monetaria es infructuosa y el sector privado no puede ser persuadido para que gaste más, el sector público tiene que ocupar su lugar en el sostenimiento de la economía. El estímulo fiscal es la respuesta keynesiana al tipo de situación económica depresiva en la que estamos inmersos"

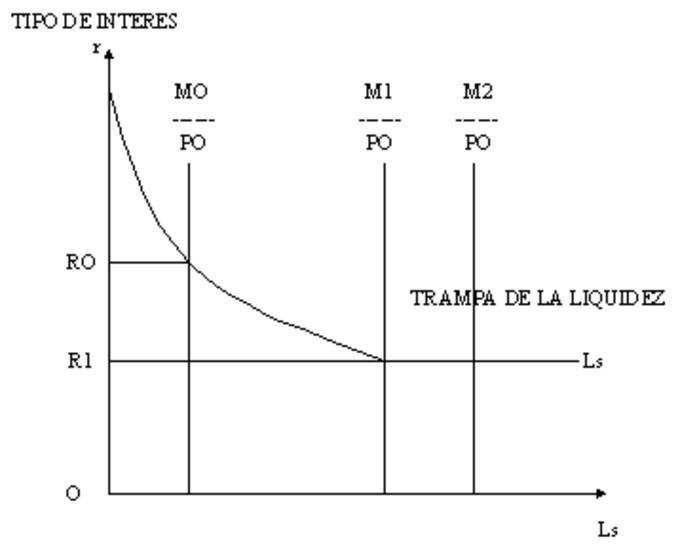

En los últimos tiempos nuestra economía esta, claramente, de capa caída. Las palabras que han leído al principio de este artículo corresponden a las que formuló el profesor Paul Krugman, Premio Nobel de economía en el 2008. Y he querido empezar este artículo con esas palabras por una razón: describen perfectamente nuestra situación actual sin tapujo alguno. Lo que le pasa al mundo y, particularmente, lo que le pasa a Estados Unidos. La opinión del que escribe estas líneas es que Krugman es uno de los mejores economistas de nuestra época. No solo porque coincido prácticamente con la mayoría de sus teorías sino porque vemos que el tono del profesor no huye del ciudadano de a pie. Lo que vamos a tratar hoy es un fenómeno curioso: la trampa de liquidez. Define aquella situación económica en la que los tipos de interés se encuentran próximos a cero. Es una situación en la que la demanda de dinero es totalmente elástica respecto al tipo de interés, es decir, sucesivos incrementos de la oferta monetaria no consiguen hacer reducir más los tipos y, por lo tanto, estimular la inversión y el consumo. La trampa de liquidez es eminentemente keynesiana. Algunas veces no es aceptada por los liberales porque, dicen, que si se da siempre podemos subir los tipos de interés. (De hecho, uno de los problemas de este postulado es que ignora lo que provoca esa subida de los tipos en el inversor tanto nacional como extranjero)

¿Nos encontramos en una situación de trampa de liquidez? El otro día se podía leer en EFE que el Banco Central Europea iba a mantener los tipos de interés al 0,75%. Las políticas monetarias en Europa han sido claras. Sin embargo tenemos que ver que la situación europea no mejora. No es por ser pesimista, pero es lo que vemos tras analizar la situación europea. Con una crisis del euro que está a punto de fracturar la moneda única - que traería consecuencias completamente desastrosas para el conjunto económico - y con una Europa insolidaria, nos damos cuenta de lo que sucede. Pero no sabemos cómo solucionarlo.

Todos aquellos que estamos entusiasmados con la economía sabemos de la 'década perdida' japonesa. Si usted no la conoce, se trata de un término económico empleado para definir/resaltar el estancamiento económico de un país o región. Así, fue muy común y muy utilizado durante las crisis de divisa de América Latina - véase el Efecto Tequila Mexicano o los problemas de Argentina con su divisa al igual que los países asiáticos como Tailandia e Indonesia con sus diferentes fugas de capitales - y, más recientemente, durante la crisis japonesa. ¿Qué sucedió en Japón? Durante la década de los 80 Japón tuvo un elevado superávit comercial, que fue empleado por los bancos para la adquisición de tierra y acciones. Los precios de tales activos comenzaron a crecer de manera espectacular. El mercado inmobiliario hacía crecer el mercado de valores, y éstos, a su vez, provocaban el crecimiento de los activos inmobiliarios. En definitiva: se plantearon dos burbujas, la burstátil y la inmobiliaria - y a cada cuál más devastadora, por cierto -. ¿Cómo se solucionó? En un intento arriesgado del Banco Central Japonés, este decidió subir - ¡inesperado! - los tipos de interés del 2,5% al 6% lo que provocó que el precio de las acciones - sí, esas que estaban altamente sobrevaloradas - cayese en picado. Pero sin embargo, la economía japonesa solo es una anécdota más. El problema estriba en que, tras finalizar esa burbuja, se provocó una recesión. Y esa recesión está vigente a día de hoy.

¿Qué sucede entonces? Nuestro análisis económico se cae a pedazos. Creemos tener una idea de que es lo que sucede en nuestra economía. Los tipos de interés no deben ser entes por sí solos. En Japón solucionaron la burbuja, pero en Europa no han hecho prácticamente nada - además de hundir a los PIGS, claro -. Por lo tanto se afirma que, viendo que estamos en una trampa de liquidez - porque aunque no estemos próximos al cero, Europa pretende bajar los tipos de interés - la única manera que tenemos para escapar de ella es usar la inversión y el gasto público con políticas que se dediquen a estimular la economía - tal y como decía el profesor Krugman.

Según creo la Unión Europea destinará unos 4500 millones de euros a la rehabilitación energética de viviendas, España es un país donde la eficiencia energética de sus casas es muy baja, su parque es en muchos casos es viejo y con las calidades de la época, se necesita mucha mano de obra para este tipo de actividad, pues se adapta poco a la mecanización, (casi todo son soluciones puntuales), quizá sea este un plan hecho a la medida de España que contenta a todos, no es hacer grandes infraestructuras que puedan suponer una ventaja competitiva a los socios de la U.E., que ademas con la tecnología de hoy tampoco es necesaria tanta gente como antes, y aborda el problema Español y Europeo de la dependencia energética.

http://www.setaldenews.com/es/notas/1343802692/la-rehabilitacion-energetica--nuevo-motor-de-la-construccion-en-europa.htmlEn Japón también hay otras fuerzas en juego como el envejecimiento de la población.

De todas maneras, llámalo recesión o no, pero Japón es un país avanzadísimo y con apenas paro.

ups, mea culpa. ERa una respuesta al artículo no a Alvaro :)

Que lo sea no significa que esté viviendo una recesión muy profunda; tampoco deja de significar que la burbuja inmobiliaria y financiera les 'explotó en la cara' y que están en una situación de trampa de liquidez, obviamente. Con tipos de interés próximos a cero; y llevan políticas de inversión de gasto público ineficiente.

Salud

PD: Ahora me doy cuenta de que no te sigo, corrigiéndolo :)

Pues tengo mis dudas de que la salida sea por el gasto publico, voy a explicarme: Las ideas de keynes me parecen fundadas y acertadas, pero hay un problema para aplicarlas LOS POLITICOS.

Si los politicos (que todos son Keynesianos ya que el gasto da votos) deberian actuar en las expansiones, subiendo impuestos y recortando gasto, para tener superavit fisca, de esa forma cuando llegan las vacas flcas tienes mucha artilleria para poner a Keynes en marcha.

Pero los politicos actuan con el siguiente axioma: Si creces gasta mucho que ganas elecciones y si decreces gasta mucho para recuperar la economia y ganar

elecciones.

Con este sistema hemos llegado a deudas sobre el PIB del orden del 100% en casi todos los paises "modernos", asi que la artilleria se ha terminado, la deuda nos impide poner a Keynes en marcha.

Creo que la solucion pasa por años de bajo crecimiento hasta que se depuren las estupideces cometidas en la expansion de credito.

Un saludo

El gasto no da votos; el derroche sí. Creo que tanto yo como todos mi coetáneos abogamos por el GASTO PÚBLICO y no por el DERROCHE PÚBLICO. Conviene discernir entre ambos conceptos para entender qué es lo que se plantea. Ahora bien, sí es cierto que nuestra deuda ha aumentado mucho; pero este aumento de deuda no debería ser tan maligno: al fin y al cabo tiene un fin. Si nos endeudásemos para obtener un beneficio tiene una razón de ser. Lo que estamos haciendo es endeudarnos para derrochar y pagar otras deudas. Y eso, querido amigo, no es keynesianismo; esto es, keynesianismo de juguete.

Salud

Pues tendrás que cambiar el sistema político, por que Keynes en manos de ellos, significa Derroche.

Hombre si te parece razonable que estemos en una deuda del 80% sobre PIB, sin invertir un solo duro en infraestructuras, mejoras de formación laboral, ayuda a la creacion de empresas. En cambio la deuda que se sigue acumulando es para pagar 3 MM de funcionarios cuando con 1 MM sobrarían, pagar pensiones de un sistema quebrado, ademas de televisiones en perdidas y derroches varios.

Entiendo y respeto tu punto de vista, pero no veo posible poder llevarlo a cabo con este sistema político. Deuda se convierte en derroche