Piensa en la acción ideal. Ahora cierra los ojos y piensa que características debería tener. Seguro que una de ellas ha sido: recompra de acciones o autocartera.

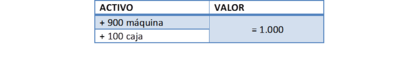

La razón es simple. Imaginemos que una empresa tiene dos activos: una máquina que vale 900 millones de euros y caja neta por importe de 100 millones. Entonces, la empresa tendrá un valor de 1.000 millones de euros. Si vemos que la empresa tiene un total de 100 millones de acciones, el precio de la acción deberá ser igual a 10 euros (1.000/100). El paso siguiente es ir a ver la memoria y nos damos cuenta que tiene 20 millones de acciones en autocartera.

Ahora la empresa decide cancelar todas las acciones que tiene en autocartera, de tal modo que el número pasará a ser 80 millones de acciones. ¿Cuánto valdrá la acción? Pues 12, 5 €. Ya que el valor de la empresa es el mismo, 1.000, pero el número de acciones menor, 80.

Conclusión: cuando la empresa tiene acciones en autocartera, éstas deberían ser eliminadas del cálculo del valor.

STOP!!! ¿siempre?

Pues no, y aquí es donde entra ciertas trampas de valoración. Bien es cierto que casi siempre que una empresa tiene autocartera es bueno, ya que cree en sí misma pero mi experiencia me dice que hay empresas que esta autocartera la guardan para otros fines algo lucrativos. Incluso hay algunas de ellas que explican a bombo y platillo que tienen una política anual de recompra de acciones pero, en el fondo, es descafeinada.

Los dos principales motivos son los siguientes:

- a)Porque tiene una política de incentivos a directivos y empleados mediante la entrega de acciones. Las conocidas “stock options”.

- b)Porque tienen previsto alguna adquisición cuya moneda de cambio será entrega de acciones.

¿Cómo lo puedo ver?

1) Estado de cambio en el Patrimonio Neto

En la memoria (o “Annual Report”), concretamente en el Estado de Cambios en el Patrimonio Neto, o Equity Statement. Este es uno de los cuatro estados financieros (balance, cuenta de resultados, flujo de caja y cambios en patrimonio neto) que menos ser mira y que creo que es obligado.

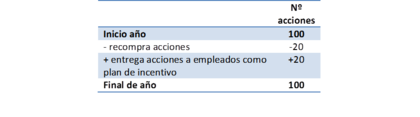

En el estado de cambio en el patrimonio neto veremos el número de acciones recompradas.

En este caso, aunque veamos que tiene 20 millones de acciones en autocartera, no las deberíamos descontar para el cálculo del valor.

2) Memoria

Las acciones entregadas a directivos o empleados no tienen por qué coincidir en el mismo año de la recompra de acciones. Por tanto, deberíamos buscar en la memoria palabras clave como: “Plan de incentivos” o “warrants” o “stock options” o incluso la palabra “diluted o diluida”.

Si encontramos que hay un incentivo de entrega de 20 millones de acciones, tampoco deberíamos utilizar la autocartera.

Ejemplo:

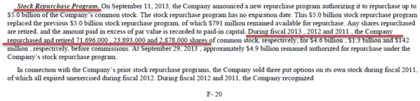

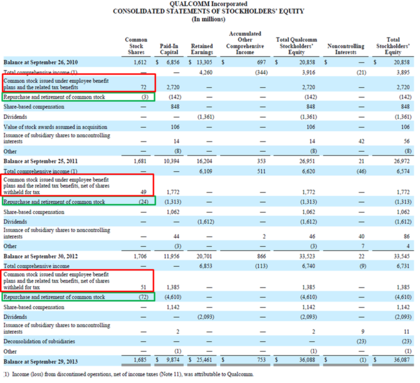

Qualcomm, empresa que diseña y produce los chips para móviles principalmente. En la memoria de 2013 se puede leer que la empresa tiene abierto un programa de recompras hasta 5.000 millones de dólares para todo el año 2014. Añade que en 2013, 2012 y 2011 también realizó recompra de acciones, unos 72 millones en 2013, 24 en 2012 y 3 en 2011.

Perfecto, cabría esperar que el número de acciones de Qualcomm (descontada la autocartera) se redujese en 3 millones el 2011, en 24 el 2012 y en 72 el 2013. Pues bien, si vamos al “Equity Statement” vemos lo siguiente:

En recuadro verde vemos las recompras de acciones pero en recuadro rojo vemos la emisión de acciones para los empleados. Con lo que al final del día nos quedamos igual, lo comido por lo servido.

Moraleja: Antes de invertir entiende bien el programa de recompra de acciones y el programa de incentivos de la empresa mirando la memoria y en especial los movimientos patrimoniales.

Otro ejemplo que vi el otro, no tan descarado eso sí. Es un trampa de valor que he leído en algún libro, creo recordar que en margen de seguridad de Benjamin Graham. Este estado contable no aparece en las páginas que todos conocemos y es muy fácil pasarlo por alto. Por eso esta tan bien el tema de los checklist.

Pedazo de artículo. Como siempre.

Un saludo.

Muchas gracias David!! un placer.

la verdad que no sale ni en Bloomberg, con la información que ofrece.

un saludo

Leyendo tu artículo hay algo que no he llegado a entender bien, y no quiero pasar la oportunidad de preguntártelo. Es el apartado b) de una política de recompra descafeinada. "Porque tienen previsto alguna adquisición cuya moneda de cambio será entrega de acciones."

No entiendo porque consideras que ese hecho es malo. Ya sabemos que el crecimiento inorgánico a veces es un desastre y los directivos tiene ese impulso incontrolable de adquirir otros negocios, aunque el precio no sea bueno. Pero independientemente de ese hecho, ¿qué importancia puede tener que se pague la adquisición con dinero o con acciones de autocartera?

Supongo que dependa. Si la empresa está infravalorada y hace una adquisición con acciones propias destruye valor

Entiendo lo que dices. Es una forma de verlo. Aunque te reconozco que no termina de convencerme mucho, jejeje. Gracias por la respuesta, seguro que tiene su explicación aunque yo no la vea.

Un saludo Emérito.

Mi reflexión: Es malo porque esas acciones no están destinadas a ser amortizadas, sino a ser usadas como medio de pago.

Si se liquidara la empresa en el ejemplo que pone, cada accionista tocaría a 12,5€, y por eso la auto cartera es buena para el accionista, desde un punto de vista contable. Pero si esa auto cartera está destinada a dejar de serlo de otra forma que no sea la amortización, entonces no podemos hacernos a la idea de que cada acción "vale" 12,5€, sino 10€. Todo ello supeditado a que el valor de una acción sea igual al valor de liquidación de la empresa, claro...

Saludos y gracias a Xavier por sus posts y a los demás por vuestros comentarios de nivel, me encanta seguir aprendiendo !

hola David,

gracias por tu pregunta porque creo que aclara concepto.

Lo doy como negativo porque lo ideal es: Comprar acciones y cancelarlas. Si no las cancelas, y luego las utilizas como moneda de cambio salen de la empresa (y tu parte proporcional como accionista) por lo que sería como ampliar capital al precio actual (sin efecto dilutivo). En este punto deberíamo ver si la compra de la empresa es acreativa (ROIC mayores al de tu empresa) o destructiva (viceversa).

Espero haberme explicado bien.

un saludo,

xavier

Gracias por las respuestas, tiene su sentido. De todas formas si algo tengo claro es que el tema de los planes de incentivos es útil hasta cierto punto. La mayoría de empresas los utiliza. Quizás si sirva para descartar los casos más fragantes, pero poco más. Las excepciones como Berkshire que prácticamente no emiten acciones para los empleados se cuentan con los dedos de la mano.

Un saludo.