La teoría dice que en los mercados financieros

todos los agentes económicos tienen como principal objetivo maximizar sus

ingresos. Parece algo lógico: todos los que invertimos en Bolsa lo hacemos para

ganar algo de dinero.

Sin embargo, hay un agente económico

-el mayor de todos de hecho- cuyo principal objetivo no se mide en términos

económicos, sino en términos políticos. Me refiero a la Reserva Federal de los

Estados Unidos o Fed.

Desde que estalló la crisis

financiera en 2008, la Fed ha comprado más de 1,5 billones de dólares en bonos

de tesoro estadounidense.

La compra de todos estos bonos ha

empujado la rentabilidad de los bonos a la baja y el valor de los bonos al

alza. Le explico por qué.

Los bonos, como cualquier otro

activo financiero, se rigen por la ley de la oferta y la demanda. En este caso

hay un ofertante de bonos -el Tesoro de los Estados Unidos- y miles de

demandantes que son los inversores en renta fija.

Sin embargo, este

mercado no funciona con normalidad desde que comenzó la crisis. La

Reserva Federal se ha lanzado a comprar miles de millones de dólares en bonos

con un único objetivo: hacer que la rentabilidad de los bonos disminuya para

que los bancos busquen alternativas de inversión más rentables como por ejemplo

prestar dinero a empresas y familias.

Al aumentar la demanda de sus bonos,

el Tesoro de los Estados Unidos se puede permitir pagar menos por financiarse.

Al mismo tiempo, el valor que los bonos que se emitieron anteriormente sube

porque la gente está dispuesta a pagar más por adquirir bonos antiguos debido a

que otorgan una mayor rentabilidad que los bonos actuales.

En la actualidad la Fed está

comprando bonos por 45.000 millones de dólares al mes, bonos que rinden mucho

menos de lo que deberían debido a que la misma Fed ha inflado la demanda de

estos por presiones políticas para favorecer que el crédito fluya de los bancos

a las empresas y familias.

Cuando esta presión política

disminuya porque los objetivos de crecimiento se han logrado, la demanda de

bonos volverá a un nivel normal y el valor de estos caerá.

De hecho, las últimas noticias nos

señalan que estos objetivos ya se están cumpliendo.

El viernes de la semana pasada se

supo que el PIB de Estados Unidos en el tercer trimestre creció un 2,8 por

ciento interanual, por encima de las previsiones que lo situaban en el 2 por

ciento. Además, en el mismo trimestre se crearon 204.000 puestos de trabajo en

Estados Unidos, muy por encima de los 120.000 esperados.

Como ve es sólo cuestión de tiempo que

la presión política disminuya y que el valor de los bonos del tesoro

estadounidense caiga. Cuando esto ocurra, la Fed asumirá pérdidas millonarias ya

que su cartera de bonos del estado está valorada en la actualidad en 1,5

billones de dólares.

Los mercados secundarios, donde los

inversores compran y vencen activos financieros ya emitidos, no crean riqueza.

Son un juego de suma cero: para que usted gane, otro inversor tiene que perder.

Y de las millonarias pérdidas de la

Fed podemos sacar tajada todos, cortesía de las presiones políticas que desde

la Casa Blanca se ejercen sobre la Reserva Federal (no olvide que es el

Presidente de Estados Unidos quien elige al Presidente de la Fed).

CÓMO GANAR DINERO CON LAS PÉRDIDAS DE LA FED

Existe un ETF o fondo cotizado que

replica el comportamiento de la evolución de los bonos del tesoro americano a

20 años de forma inversa. Hablamos

del Direxion Daily 20+ Year Treasury Bear 3x ETF (NYSEARCA: TMV).

Cuando el valor de los bonos de

tesoro estadounidense baja, las acciones de este fondo suben de manera

proporcional.

Por ejemplo, cuando el viernes

pasado se supo que los datos de crecimiento y de creación de empleo habían sido

muy superiores a lo esperado, el valor de los bonos del Tesoro de Estados

Unidos cayó con fuerza por las sospechas de que la Fed retire las compras de

bonos pronto debido a la mejoría de la economía.

Ese día, el Direxion Daily 20+ Year

Treasury Bear 3x ETF se revalorizó un 6,9 por ciento.

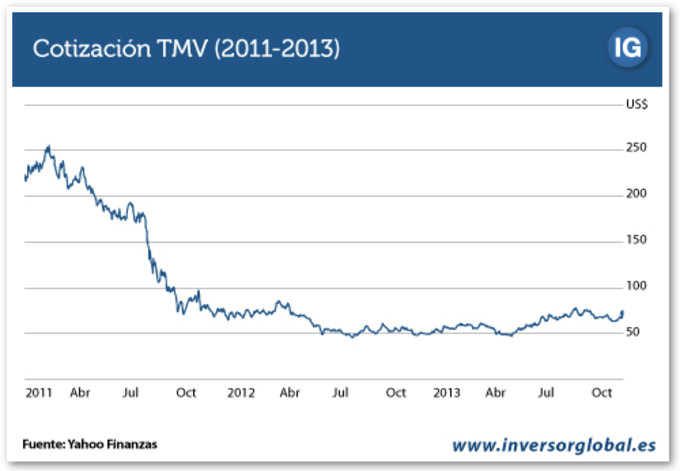

Como puede ver en el gráfico

anterior, el ETF que le recomendamos acumuló una tendencia bajista durante 2011

y 2012 que está en 2013 está revirtiendo con los rumores del fin de las

inyecciones monetarias de la Reserva Federal.

Y eso que sólo son rumores;

imagínese el potencial de revalorización que tiene este ETF cuando el fin de la

política monetaria expansiva en Estados Unidos sea un hecho.

Yo tengo una duda. Este ETF (y en general el resto), ¿tienen fecha de caducidad? Es decir, ¿puedes mantenerlo de forma indefinida?

No tienen fecha de caducidad los ETF en general, puede que haya alguno si replica algo con un vencimiento temporal, será la excepción y raro.

Algo que no he dicho sobre el ETF es que al tener una capitalización bursátil y volumen bajos, es bastante volátil. Hoy por ejemplo sube más de un 2,5%...

Por eso lo contemplo como una inversión a largo plazo

yO Lo he visto en acciones Nyse, puede ser una buena idea para cuando de compra, aun puede faltar un año o dos.

Hola Alberto, que opinas del PST como alternativa al ETF que indicas aunque sea bono a 10 anos?. Gracias

Hola Rubén. La diferencia es que el TMV replica los movimientos por 3 aprox. Por tanto, para ganar lo mismo necesitas una inversión 3 veces menor en el TMV que en el PST. Por eso prefiero el TMV.

El horizonte temporal de los bonos del índice que replican no tiene un impacto significativo.

Saludos y gracias por tu comentario!

Alberto si no es indiscreción ¿por donde lo has comprado?.

Me ha gustado mucho tu idea..

Hola Asier. Cualquier bróker que permita la operativa en el NYSE permite comprar títulos de este ETF.

Yo por ejemplo utilizo Renta 4 y lo tienen.

Saludos!

Alberto

Habría otra ventaja Alberto: si la inflación se disparase en algun momento el TMV tendería a subir aun mas. ¿Estoy en lo correcto? ¡Saludos!

¡Hola Rafael! En un entorno de alta inflación, los bancos centrales tienden a subir los tipos de interés para contener el incremento de los precios. (Véase Curva de Phillips)

Un incremento en los intereses de los bonos americanos es exactamente lo que mueve al TMV al alza. Por tanto, la respuesta a tu pregunta es sí.

¡Saludos y gracias por tu pregunta!

Muy buen artículo, Alberto.

Un ETF que conozco y he seguido algunos periodos es el TBT, muy parecido al que comentas, pero en vez de replicar inversamente por 3, lo hace por 2. La ventaja del TBT es que tiene un volumen mucho mayor y quizá dé por ello más "seguridad".

Una variable a vigilar es la inflación. Si pensamos que ésta tendrá que repuntar al alza pronto, eso refuerza la idea que recomiendas.

Visto en retrospectiva, ahora el shortear los bonos americanos cuando el 10 años estaba a 1.7% parece un no-brainer total!

Este ETF es un peligro,son para comprar a corto plazo.son etfs que tienden a 0,el tema es que replican por 3 en base DIARIA.si fuera en base anual seria otra cosa,es un tema matematico,otra cosa seria ponerse cortos en TMF,el contrario de TMV,hay que tener mucho cuidado cuando se recomienda algo,estas son piranias bajistas,como ej mirar FAS y FAZ son triples uno inverso y otro directo del sector financiero,si hubieras comprado en periodos largos los 2,con los 2 perdias,lo mismo con UCO y SCO dobles y contrarios en petroleo,el timing es mas que fundamental en estos etfs,muchisimo cuidado,la lateralidad hace estragos con los etfs inversos y-o apalancados saludos

Hola David ¿que entendemos por corto plazo? varias semanas (menos de un mes) o varios meses (menos de un semestre)?. ¡Saludos! :-)

Esto ya es mas dificil Rafael,depende de la tendencia y de la volatilidad,lo puedes tener un semestre,a perdidas y si la suba despues es muy pronunciada tener muchas ganancias,incluso anios si la tendencia es muy marcada,como lo fue la bolsa desde 2009,por ejemplo para uyg ,doble financiero,llego a 13 o 14 creo,y hoy esta en 80,si los bonos cayeran a plomo ,mas tiempo podrias aguantar, saludos

Es mas,para entender mejor lo que he dicho TMF y TMV,son iguales e inversos,se supone que lo que sube uno lo baja otro,pero por lo explicado anteriormente,si hubieras comprado los 2 en diciembre de 2011 ,perdias en los 2

saludos.

El problema son los ETF sintéticos es cierto, al hacer los rollover de vencimiento hay unos gastos, comisiones, etc. para replicar un índice, una acción, una commodite, etc. lo suelen hacer con derivados, que están indiciados a un vencimiento concreto con futuros u opciones, por lo que para continuar la réplica tienen que cerrar la posición y abrir una nueva, eso conlleva gastos y diferenciales, además ese apalancamiento hay que pagarlo, no es gratis.

Según la gestión se pueden comer los beneficios.

Por otra parte al no tener el subyacente físico, eso no lo sabe mucha gente, pero puede llegar a haber riesgo de contrapartida en el sentido que el dinero que se pone es por la totalidad, pero el creador del ETF le entra ese dinero, al utilizar derivados se queda con la mayoría y hace lo que quiere con esa liquidez, con lo cual....

Hay que estudiar cada caso y cada ETF

Hola Angel el segundo enlace no funciona

el primero muy aclarativo ..

NO ES PARA LARGO PLAZO ..

Para eso lo mejor opciones .. para mi mejor que cfds

Hugo tiene un famoso articulo sobre cfds en cotizalia , tu lo sabras mejor que yo y a estos apalancados lo incluiría en ese lote de productos buenos para el creador ..

un abrazo

De acuerdo en que los ETF llevan gastos asociados que hacen que, a largo plazo, la rentabilidad que aportan sea inferior a la del activo subyacente. Y también de acuerdo en que los ETF apalancados llevan más riesgos que otros ETF como el SPY, GLD, etc.

Pero lo de que ETF como este tienden a cero, categóricamente no. ¿Si nos posicionamos cortos en estos vamos a obtener ganancias infinitas?

Saludos,

ARM

Poniendote corto nunca podrias tener ganancias infinitas porque 0 es el piso,y que tienden a 0 no es una opinion subjetiva,es una realidad como la ley de la gravedad,y no hablo de fallas de replica ,ni de roll overs,eso influye mas aun,hable de la base DIARIA,en la replica del subyacente,es mas todos estos etfs tienen juicios,te lo digo por experiencia,perdi bastante con uyg,por que antes no ponian la palabra diario en su prospecto saludos

Hola David. Quise decir ganancias seguras, no infinitas. Añadí esto más abajo 3 minutos después de publicar el comentario.

Tienes mucha razón sobre el riesgo de este tipo de productos, aunque yo de momento no he tenido problemas operando con ETF apalancados como éste. No obstante muchas gracias por comentármelo.

Saludos,

ARM

Que yo sepa todos estos productos pierden aceite que es mas o menos lo que esta explicando David

No son cfds vamos

que puede ser útil de acuerdo pero cuidado que son cosas bastante distintas

Un abrazo

Ganancias seguras, no infinitas. Lapsus linguae.

Saludos!

Yo creo que el secreto de estos ETFs apalancados es buscar un momento en que estén fuertemente direccionados, como es el caso, lo que les hace daño es que el mercado se ponga lateral.

Exactamente. Si el activo subyacente (NYSE 20 Year Plus Treasury Bond Index) entra en un mercado lateral, perdemos dinero seguro. Ese es el riesgo.

Pero yo creo, y lo explico en el artículo, que cuando comience en tapering del QE, el activo subyacente va a iniciar una fase bajista.

Saludos,

ARM

¿Podriamos entender que, con el anuncio de Bernanke, que se ha encendido la mecha del cohete TMV?

Para mi ,ni a palos,no va ver mecha para ese cohete,por ahora,a cuanto esperas que suba la tasa de 30 y en cuanto tiempo:?

Saludos David!! no entiendo bien tu referencia, ¿quieres decir que la subida del TMV será muy lenta y no justificará la inversión en el tiempo? :-)

Lo puse abajo en una comparativa de yahoo,Rafael,desde julio de 2012,al dia de hoy,el 23 de julio se dieron minimos de tasas,la tasa de referencia subio un 59 por cien y TMV un 56 ,esos son los numeros reales,o sea mas lento,,TMV que subyacente ,,,,,,,,despues todo es cuestion de tiempo,subida de tasas ,y matematicas saludos

buen trade

¡Felices Navidades David! :-)

Quiero dejar claro,que obvio que puedes ganar dinero,tan obvio como que tarde o temprano tienden a 0,y ,ahora algo subjetivo,para mi son muy peligrosos de tradear, saludos

La especulación corre mas que una liebre, posiblemente la fase bajista del subyacente ya haya comenzado debido a que Juanita Yelen no se ha hecho todavia la dueña de la cantina (¿habeis visto la ultima caricatura de Victor L. que expresiva?) y los halcones campan por sus respetos...

La especulación corre mas que una liebre, posiblemente la fase bajista del subyacente ya haya comenzado debido a que Juanita Yelen no se ha hecho todavia la dueña de la cantina (¿habeis visto la ultima caricatura de Victor L. que expresiva?) y los halcones campan por sus respetos...

falta considerar el "rollover" incluido en el etf. Puede que los bonos bajen y no ganen nada por el bendito rollover

Hola Alberto:

Gracias por tu artículo, me parece bueno y tiene toda la lógica. La cuestión es ¿cuándo ocurrirá?. Te quería comentar que hace dos años me puse corto en el SP, con el ETF FAZ, y las pérdidas son del 80% (mal aconsejado y mi insensatez) me siguen aconsejando aguantar ¿cómo lo ves? ¿aguanto o me salgo o me pongo largo? Estoy bastante..... Agradecería un comentario tuyo.

Un saludo.