En el anterior artículo expuse algunos criterios para valorar

la caja neta de una compañía, que ni son perfectos ni son absolutos. El

objetivo de la segunda parte es dar una aproximación a qué puede significar que

una compañía acumule caja neta en su balance. En principio alguien podría

considerar negativo para el accionista que la compañía retenga recursos

líquidos en el balance pudiéndolos emplear en nuevas inversiones o

repartiéndolos entre los accionistas. Pero debemos observar este hecho desde un

punto de vista diferente, en vez de pensar si acumular caja neta es bueno o

malo debemos plantear la cuestión de: ¿qué significa que una compañía acumule

más recursos de los que distribuye en su balance?

¿Cómo se llega a una

situación de caja neta?

La única forma de llegar a esta situación es que la caja que

genera el negocio sea superior a las inversiones que realiza. También se

presupone que la compañía no distribuya más dividendos de la diferencia

anterior. Esta situación se puede dar por uno de los dos siguientes motivos, o

por ambos:

Excelente negocio: los activos presentan un rendimiento excelente y entra

tanto efectivo en el balance que no se sabe ni qué hacer con él.

Gestión conservadora: aunque el negocio no sea excelente, la compañía realiza muy

pocas inversiones, reparte pocos dividendos debido a una política conservadora

de reducir deuda y se contienen gastos al máximo.

Generación de caja vs

inversiones

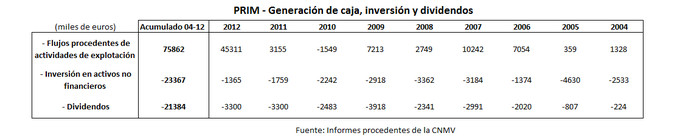

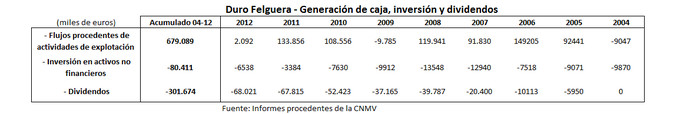

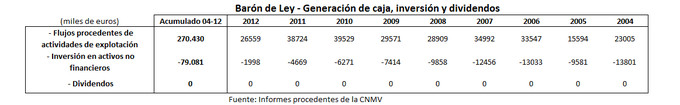

A continuación vamos a comparar los flujos de efectivo de las

actividades ordinarias (generación de caja) con las inversiones realizadas en

los últimos 9 años.

Y no se me ocurre una mejor forma de ilustrar por qué estas

tres compañías acumulan caja neta en su balance. Tanto Prim como Barón de Ley

han sido negocios muy estables, sin realizar grandes inversiones (como estaba

de moda antes de 2007) pudiendo aguantar sin problemas los problemas de

financiación que tienen muchas empresas. En el caso de Duro Felguera, se

invierte poco, se genera mucha rentabilidad y además crecimiento. Incluso con

un payout del 65% anual presenta caja neta (incluso sumando el capital

corriente que es negativo).

Y otro ejemplo Inditex, donde un excelente negocio combinado

con una excelente gestión de los recursos deja más de 4000 millones de caja

neta en 2013 (incorporando el capital corriente se quedaría en unos 3000

millones).

No es necesario crecer demasiado (ya sea en activos o en

ventas) para crear valor, lo único que se necesita es generar rentabilidad.

Implicaciones

Warren Buffet destacaba que le gustaba mucho ver programas de

recompra de acciones en las compañías a analizar. Su argumento es que ese dato

significaba que la compañía generaba tanta caja que no sabía qué hacer con ella

y se dedicaba a recomprar acciones. Prefería este punto al reparto de

dividendos debido a que la recompra de acciones genera valor para el accionista

mientras retrasa el pago de impuestos. Obviamente, había que poner este dato en

contexto con otros, pero representaba una señal positiva desde el punto de

vista del inversor. Sin embargo, la recompra de acciones propias tiene límites,

tanto desde el punto de vista legal como práctico. No es posible recomprar más

del 10% de las acciones y se necesita el permiso de los accionistas para llevar

a cabo estos programas. La alternativa es acumular efectivo o activos

financieros de bajo riesgo. En mi opinión, se trata de un dato muy positivo: cuando

la compañía no encuentra inversiones que merezcan la pena no malgasta los

recursos, pero los mantiene en el balance por si surge una oportunidad. Se

trata de una política propia de empresas familiares, de personas con mucha

experiencia en el negocio que saben esperar sus oportunidades con paciencia.

A todo esto debemos añadir que una situación de caja neta

significa un riesgo financiero a corto plazo casi nulo o muy bajo, ya que con

los activos líquidos o casi líquidos se podría pagar toda la deuda financiera. Y

creo que con todo esto queda parcialmente respondida la pregunta inicial.

Valoración

Una de las ventajas de la caja neta es que se trata de algo

ya conseguido, que no está en el aire (la única posibilidad es que un mal

gestor la dilapide). Es casi 100% recuperable con la excepción de que se

realicen inversiones ruinosas. Cuando incorporamos el valor de la caja neta en

la valoración estamos sumando un dato real, ya consumado. En cambio cuando

valoramos los flujos de caja futuros siempre dependemos de un futuro incierto,

que ni podemos predecir ni controlar. Así que especular con compañías que

poseen caja neta es más sencillo. Cuanto mayor sea ésta en relación la

valoración de los flujos futuros más se reduce el margen de error.

Supongamos que tenemos dos ideas de inversión (dos

compañías). En la primera consideramos que los activos de la empresa en función

de su capacidad de generar beneficios valen 5€ por acción. En la segunda, nos

encontramos ante una caja neta de 2,5€ y el resto de activos los valoramos en

2,5€ en función de su capacidad de generar beneficios. Ambas compañías cotizan

en bolsa a 2€. En principio las dos son buenas ideas de inversión, pero la

segunda ofrece en mi opinión mayor margen de seguridad ya que estaríamos

comprando (casi literalmente) como mínimo (puede ser más) 2,5€ por 2€. En el

caso de la primera compañía un evento extremo podría echar por tierra nuestras

previsiones de generación de beneficios, arruinando la inversión. Ya lo dice el

refrán, más vale pájaro en mano que ciento volando.

Pues ahí tenemos a Duro recomprando el 10 % de sus acciones y el mercado "asustado" ? desconfiado ?????

Me parece que es dinero fácil como dice Guzmán Lazaro, aunque igual tiene truco ......yo soy accionista de duro y contento con ella vaya.

La cotización está sufriendo porque algunos accionistas significativos se querían salir, y lo están haciendo y por eso esa presión bajista. En mi opinión no hay compradores para tragarse todas las ventas. De hecho, la OPA (recompra de acciones) se hizo para compensar esas ventas (intentar una salida ordenada). Otros accionistas significativos han aumentado posición.

Yo también estoy dentro y es mi mayor posición. Me parece un negocio muy flexible y tienen las ideas claras, mejor pocos proyectos y buenos que muchos y malos. Más vale rentabilidad que crecimiento. La posición de caja es brutal.

Eres un maestro explicando.

Thanks.

Enrique, aunque no es el tema principal del articulo, queria hacerte una pregunta de DURO...¿No te parece que el motivo de su bajo precio se debe sobreotodo a su exposicion a Venezuela? Sinceramente me dan panico las empresas cuya cuenta de resultados se nutre mucho de Argentina o Venezuela.

Sí, ese es el miedo. La gente oye que tiene el 40% de la facturación en Venezuela y se echa para atrás. Hay que aclarar que no es que haya grandes inversiones allí, simplemente se hace un proyecto por tramos, a medida que van pagando se va avanzando. En el momento que por ejemplo se nieguen a pagar se reduciría la facturación y el beneficio, pero no habría unas pérdidas descomunales como en la expropiación a Repsol. En los últimos años ya ha conseguido contratos en otros países, suficiente como para compensar esa exposición.

Pero después de todo es algo que da miedo, aunque yo creo que la calidad del negocio compensa este inconveniente. Es un negocio muy flexible

En Duro podrán preocuparte muchas cosas (Por qué están vendiendo los principales? Es el dividendo sostenible? Saldrán nuevos contratos? Se podrán mantener estos márgenes, o habrá que empezar a aceptar nuevas obras con márgenes bajos, como hace Técnicas?), pero el riesgo país no es una de ellas, puedes estar seguro de ello.

Por otro lado, muy buen artículo Enrique. Como dice Hugo, da gusto leerte.

Gracias.

Es lo que se comenta, que ahora tendrán que aceptar márgenes más bajos. Pero es que no me extraña, tienen márgenes netos del 10% (después de impuestos) y amortizan más de lo que invierten con lo cual el margen es mayor aún. Y como habéis visto, invierten poco.

Enrique, lo primero felicitarte por tus artículos. Este último muy claro y didáctico.

Aunque no es el tema que se trata, pero veo que interesa, cual será tu acción en MDF? Vas a ir a la OPA?

En mi caso también soy accionista y estoy planteandome seriamente ir y recomprarla después sobre los 4,7 cuando "supongo" caerá por la atracción que supone la OPA. Gracias.

Gracias. Eso depende un poco de las circunstancias personales. En mi caso, ir a la OPA significa desinvertir sin comisiones y dado que no tengo cantidades enormes (mi capital es pequeño) pues me compensa bastante.

La idea buena era haber comprado a 4,80 un paquete parecido al que uno puede deshacer en la OPA a 5,53, que es lo que hizo Roger Vila (lo comentamos por twitter). A partir de ahí hay que tener en cuenta que la OPA es parcial, es decir que solo podremos deshacernos de una parte proporcional dependiendo de cuantos vayan. En mi caso que tengo 320 pues a lo mejor puedo colocar en la OPA unas 70 u 80.

En mi opinión yo esperaría hasta los días antes para ver qué sucede. Falta la presentación de resultados y quién sabe a lo mejor vemos la acción a 6 euros antes de la OPA, mejor venderlas en el mercado. La clave es que da igual ir antes o después a la OPA, y por tanto es mejor esperar por si a última hora compensa no ir.

Por otro lado alguien que confía en la empresa y en el negocio no tiene por qué acudir a no ser que el precio en bolsa esté mucho más barato para luego recomprar (por ejemplo por debajo de 5,10). Estas creo que son las claves a valorar. Sinceramente creo que la acción después de la OPA se quedará rondando las cotas actuales incluso más arriba.

Lo que yo digo es que después de la OPA no tiene por qué caer la acción, si así lo crees yo desde luego iría a la OPA para luego recomprar.