Recuerdo perfectamente como en la

facultad me explicaron al detalle las limitaciones técnicas de algunos

indicadores como el PIB o el IPC. El análisis de era lo suficientemente exhaustivo

como para entender las limitaciones de medición de estos indicadores que tanto

se empleaban en el mundo de la economía. Se comenta a veces el problema que

tienen los economistas con la calidad de los datos e indicadores y se trata

desde luego de una discusión muy pertinente. Pero no creo que sea ese el

principal problema de este tipo de indicadores. Las técnicas de elaboración

mejoran y los métodos de recogida de datos se perfeccionan.

Creo sin embargo, que el mayor

problema detrás de estas herramientas es de tipo conceptual. Después de haber

dado mi opinión sobre lo que significa el PIB, es turno de hablar de otro de

esos indicadores clave: el Índice de Precios al Consumo.

El IPC

La Encuesta de Presupuestos Familiares

sobre la que se elabora el IPC trata de realizar una estimación de sobre cómo

es el reparto del gasto de las familias. De modo que en el IPC, los sectores o

productos que más se consumen tienen una importancia mayor. Lo realmente

importante sobre el IPC es que es un índice construido sobre los precios de

los bienes finales, es decir, los que adquiere el consumidor final. El

objetivo del IPC es medir la evolución del “coste de la vida” y por este motivo

quedan excluidos conceptos como la vivienda (todos los activos), al

considerarse bien de inversión y por tanto que no afecta al coste de la vida.

Al construirse sobre los bienes finales o de consumo quedan por tanto excluidos

también todos los bienes intermedios (hay índices de precios al por mayor) en

el proceso de producción como pueden ser los componentes de un automóvil. Según el INE:

“El Índice de Precios de Consumo, que se publica mensualmente, tiene como

objetivo medir la evolución del nivel de precios de los bienes y servicios de

consumo adquiridos por los hogares residentes en España […] El gasto de consumo

es el flujo monetario que destina el hogar y cada uno de sus miembros al pago de determinados bienes y

servicios, con destino al propio hogar o para ser transferidos gratuitamente a

otros hogares o instituciones”

El problema del coste de la vida

tiene que ver con la larga tradición de inflacionismo en los diversos sistemas

monetarios modernos. En algunos casos esta justificación de la inflación tenía

como objetivo la bajada de los salarios reales sin reducir los nominales,

simplemente depreciando el valor de la moneda.

Ante este escenario, los grupos

interesados reaccionaron rápido exigiendo la indexación de los contratos. Se

trata de una defensa frente a ciertas políticas inflacionarias. Al tratarse de

un acto de defensa, los índices incorporados trataban de ser pragmáticos y por

tanto se tenían en cuenta los bienes que los trabajadores compraban, lo que

consumían. A los sindicatos el precio de los activos de una compañía no le

interesaba demasiado, sino más bien el poder de compra de los trabajadores.

El IPC usado en un ámbito erróneo

Como hemos visto el contexto del IPC

y de los índices de precios tiene que ver con un acto de defensa cargado de

pragmatismo. Los que perciben ciertas rentas no quieren ser estafados. Sin

embargo, la incorporación de este índice al análisis económico me parece una

trampa mortal.

Antes de explicar por qué es un

grave error considerar al IPC representativo de los precios observemos un

ejemplo práctico:

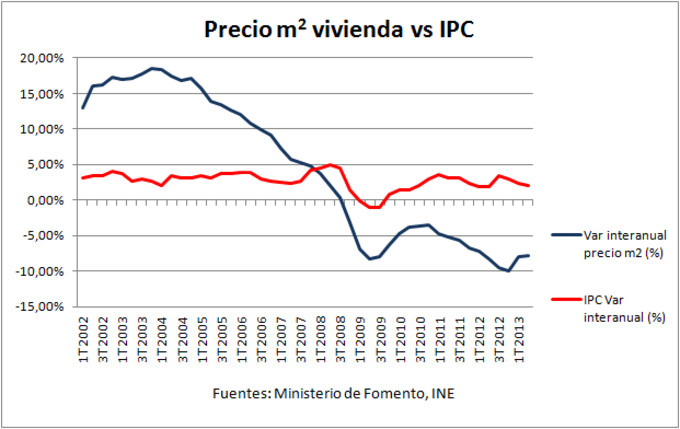

Podríamos concluir después del

gráfico que no hay demasiada inflación en España. Normalidad absoluta. Los

precios (en realidad sólo los de consumo) crecían a un ritmo del 3%, al 4%

algún año, nada comparable con algunas tasas de inflación correspondientes a la

época de la peseta. Si el IPC representa la evolución de los precios no hay

ninguna anomalía, y como bien decían los principales bancos centrales no había

inflación de la que preocuparse. ¿Por qué se iba a preocupar el banco central

que está observando el IPC en 2004?

Echemos un vistazo a la evolución

del precio de la vivienda, el activo de inversión por excelencia en España.

Desde 2002 hasta 2006 el precio del

m2 de la vivienda crecía al 10-15%. Desde el año 2000 hasta el año

2008, el precio de uno de los activos que más pesa en el gasto de los españoles

acumuló una subida del 143% y un 100% desde el año 2002. De forma contraria,

desde 2008 acumula una caída del 30% mientras que el IPC ha crecido un 7,79%.

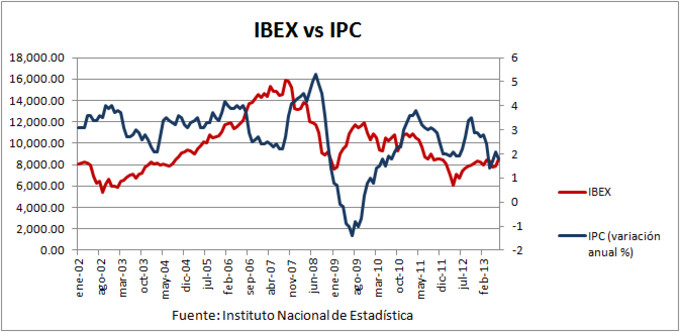

¿Es una cuestión exclusiva de la

vivienda? En realidad el precio de los activos tuvo un comportamiento muy

diferente al IPC, y que como ya hemos comentado, quedan excluidos del índice.

Para comprobarlo basta con echar un vistazo a la evolución de la bolsa desde

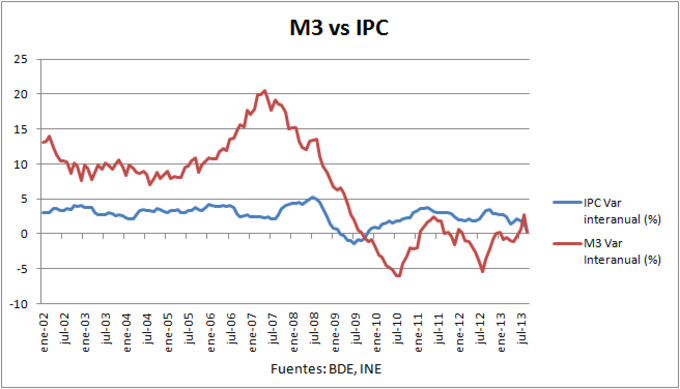

2002 hasta 2008. La realidad es que mientras el IPC crecía al 3%, la masa

monetaria en España lo hacía a más del 10%.

El IPC está sesgado

Como ya hemos visto el IPC se

propone calcular el “coste de la vida” y está sesgado a propósito: los precios

al por mayor y de los activos no importan en este caso (aunque a lo mejor

deberían). El IPC está centrándose justo en la parte de la economía menos

sensible al ciclo que es el consumo y por tanto está sesgado desde el punto de

vista de los precios. Es por eso que no refleja ni la intensidad del ciclo ni

adelanta ninguna señal de aviso, es más bien retardado.

Muchos economistas toman el IPC como

proxy de los precios pero como hemos visto nada tiene que ver la evolución de

unos precios con otros. De hecho, son estas relaciones las que verdaderamente

importan, el por qué unos precios suben más que otros, o por qué unos bajan y

otros suben. Lo más curioso es que uno de los precios que mejor refleja el

ciclo económico (fenómeno que pretendo explicar en otro artículo) está fuera

del índice: la vivienda.

Lo peor de todo es que no solo está

sesgado como indicador económico sino también como indicador del coste de la

vida. Por ejemplo, los españoles se dieron cuenta del encarecimiento de la vida

con la entrada en el euro sin que las tasas de inflación fuesen demasiado

elevadas. En el fondo, los consumidores también percibían el precio de la

vivienda que no estaba incluido en el IPC (en el caso de España) así como

cualquier otro activo que tuvieran pensado adquirir. De hecho, la inversión en

vivienda o en cualquier otro activo es uno de los “gastos” más importantes de

las familias.

Dos aproximaciones a la inflación

De forma tradicional se consideró la

inflación como el aumento de la masa monetaria a lo largo del tiempo. Los escolásticos

españoles se dieron cuenta ya en el siglo XVI de que la revolución de los

precios de la que estaban siendo testigos tenía su origen en la llegada masiva

a Europa de la plata americana empujando de forma sostenida los precios al

alza. Es por eso que tradicionalmente se denominó inflación al aumento de la

cantidad de moneda o masa monetaria.

La concepción moderna de inflación

que se estudia en los manuales de macroeconomía se centra exclusivamente en la

evolución de los precios, y se le denomina inflación a toda subida de precios,

ya sea provocada por una mala cosecha o por un aumento de la masa monetaria.

Lo que provoca confusión según

Hayek:

Gran parte de la confusión que reina en todo esto se debe al constante empleo

erróneo del término "inflación". En su significado originario y

propio designa un aumento excesivo de la cantidad de dinero que normalmente

conduce a un aumento de precios. Pero incluso una subida general de los

precios, por ejemplo una subida causada por una escasez de géneros alimenticios

debida a malas cosechas, no es necesariamente inflación. Ni tampoco podría

llamarse inflación en sentido propio a un aumento de los precios determinado

por la escasez de petróleo y otras fuentes de energía, que llevaría a una

reducción drástica del consumo, a no ser que esta escasez se transformara en un

pretexto para aumentar ulteriormente la cantidad de dinero.

F.A Hayek - Campaña contra la

inflación keynesiana

¿Cómo resultan ambas aproximaciones

al analizar el ciclo?

En España, los precios al consumo

crecieron al 4% anual y la masa monetaria lo hizo al 15%. En términos acumulativos

en el periodo 2002-2008 los precios al consumo crecieron un 21,67% y la M3

(principal agregado monetario) un 91%. Estamos ante tasas positivas del IPC

pero que ni de lejos reflejan la intensidad y la falsa sensación de crecimiento

que tuvimos en España en ese periodo. De forma contraria, desde julio 2008

hasta julio de 2013 el IPC acumula un crecimiento del 7,79% mientras que la M3

ha descendido, concretamente un 7,66%.

Tras el crash de 2008 el IPC sigue en

positivo y por tanto sin dar señal de deterioro hasta (según parece) verano de

2013 a excepción de la clara señal de deflación en 2008, mientras que el

agregado monetario M3 señala la profundidad de la recesión que sufre España.

Según indica la M3, en España hubo contracción monetaria durante 4 años

prácticamente con tímidas señales de recuperación en 2013. Otra observación que

se puede obtener es que el IPC señaló recesión en 2008 pero de forma tardía

cuando la bolsa ya había empezado a caer de forma importante. Resultados

similares se obtienen para el ciclo europeo.

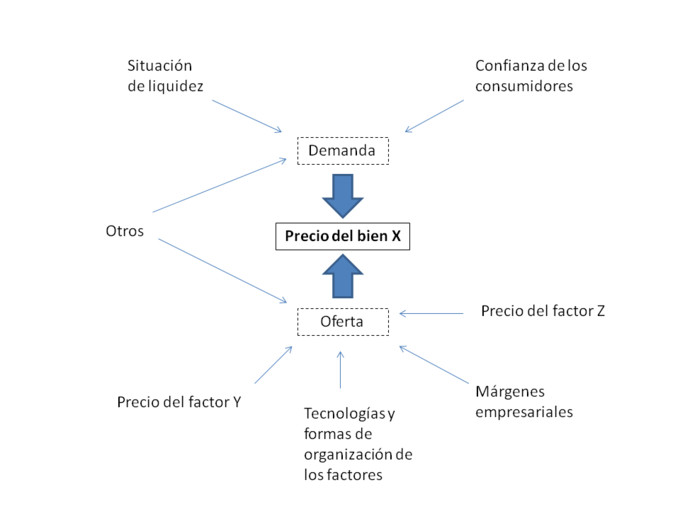

En mi opinión, centrarse en la

evolución de un índice de precios (una simple media ponderada) no nos va a

decir mucho del ciclo. Como ya expliqué, los precios son afectados por muchas

circunstancias muy diversas que no tienen por qué estar relacionadas entre sí.

La mayoría de los ciclos de auge y

recesión han sido fundamentalmente fenómenos monetarios y es allí donde hay que

buscar las explicaciones. Dado que allí están las causas y que por el

contrario los precios son el resultado final, los indicadores monetarios son

claros y adelantados, mientras que los indicadores de precios son tardíos y

difusos. Un agregado muy útil que señala el deterioro de la liquidez adelantando generalmente los problemas es la M1.

Artículos relacionados:

-

Analizando indicadores – El Producto Interior Bruto no es tan bruto

- Llega a España la deflación… y con ella la confusión

-

Los indicadores monetarios y la bolsa

-

Los tipos de interés y la bolsa

-

Una ilustración gráfica de la teoría austriaca del ciclo económico (por Juan Ramón Rallo)

- Encuesta de Presupuestos Familiares (INE)

-

IPC (Metodología)