En la ortodoxia académica siempre

se consideran los tipos de interés como una herramienta para estimular nuevas

inversiones, cuya lógica es muy simple: en época de recesión o de estancamiento

de la economía, una política monetaria expansiva (bajada de tipos de interés

junto con otras medidas) estimula nuevas inversiones que permiten superar los

problemas transitorios. De hecho, el núcleo del monetarismo siempre fue el uso

de la política monetaria como herramienta para suavizar el ciclo y evitar las

recesiones.

La base de este razonamiento se

puede analizar en el descuento del valor futuro de un activo financiero.

VP = F1 / (1+r)

+ F2 / (1+r)2 + … + Fn / (1+r)n

La tasa de descuento “r” viene

dada por la preferencia temporal que descuentan los agentes, tasa que a su vez

puede verse claramente influida por la política monetaria del banco central. Si

éste baja los tipos de interés, los bancos pueden obtener financiación a corto

plazo a un coste menor, y éstos tienen incentivos a ofrecer mejores condiciones

crediticias que finalmente acabarán empujando a la baja la tasa de descuento de

los inversores, que percibirán el coste del capital más barato. Últimamente, la

tasa de descuento “r” acaba descendiendo y por tanto los flujos futuros

descontados son mayores, lo que incentivaría nuevas inversiones al nuevo coste

del capital.

Pero hay muchas cuestiones

relacionadas que no se suelen tener en cuenta.

La tasa de descuento no es neutral

Observen el razonamiento anterior:

menor tasa de descuento, inversiones más atractivas. Sin embargo, la tasa de

descuento tiene consecuencias más allá que el simple hecho de incrementar los

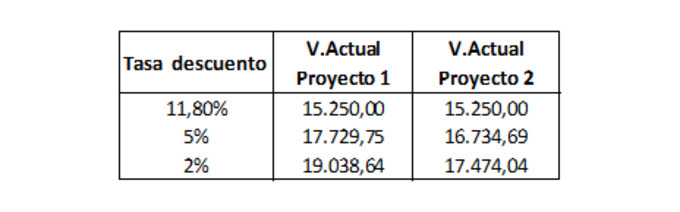

flujos futuros descontados. Observen estas dos series de descuento de flujos de

caja:

V.Actual Proyecto 1 =

5000/(1+r) + 5000/(1+r)2 + 5000/(1+r)3 + 5000/(1+r)4

V. Actual Proyecto 2 =

9000/(1+r) + 9000/(1+r)2

El valor presente con una tasa de

descuento del 11,80% (r=11,80) nos indica que ambas series tienen el mismo

valor actual. Pero si modificamos esa

tasa de descuento obtenemos que las series empiezan a divergir.

Por ejemplo una tasa de descuento

más baja tiene como consecuencia que la serie que concentra los flujos más

alejados del año actual (proyecto 1) empieza a ser más atractiva que la serie

con los flujos concentrados en años inmediatos (proyecto 2).

Los activos con mayor vida útil

son mucho más sensibles a los tipos de interés, empiezan a ser más atractivos

en relación con los de menor vida útil cuanto más baja es la tasa de descuento,

ya que tienen flujos de caja muy alejados del presente. No es de extrañar que

con la bajada de tipos de interés y unas condiciones de crédito boyantes un

sector muy proclive a sobre expandirse sea el de activos inmuebles (vivienda).

En el caso de las acciones también

estamos ante activos de larga duración donde gran parte de los rendimientos

(esperados) están extremadamente alejados del presente, ya que no se espera que

la mayoría de las compañías que desaparezcan. Por tanto, no nos puede extrañar

que el mercado de acciones sea muy sensible a la situación de liquidez y de

crédito en la economía.

Resumiendo, debemos recordar que

una bajada de tipos sostenida en el tiempo tiene consecuencias entre los

propios proyectos de inversión, de forma que por ejemplo los bonos salgan

perjudicados frente a las acciones en términos relativos. No sólo se trata de

más inversiones o menos, sino cuáles.

Los canales de transmisión monetaria

Hasta ahora hemos supuesto que la

tasa de descuento era fijada por la política monetaria del banco central. Pero

nos hemos saltado todo el mecanismo de transmisión monetaria, así que por muy

buenas condiciones que ofrezca el banco central en relación a financiación a

corto plazo es posible que el sistema financiero no traslade esta situación a

su política crediticia. Por ejemplo, a partir de 2008, las bajadas de tipos de

interés no han tenido como consecuencia una expansión del crédito en la

economía española, mientras que la bajada de tipos desde 1999-2000 provocaron

un boom crediticio en España. Unos tipos de interés bajos con un sector privado

endeudado no tienen las mimas consecuencias que con un sector privado con menos

deuda.

La demanda de crédito no es

lineal, es decir, unos tipos de interés más bajos no tienen por qué terminar

con más endeudamiento por parte de los agentes económicos. A medida que una

empresa o particular va aumentando su endeudamiento el riesgo de impago que

percibe un potencial acreedor crece rápidamente. Existe un punto en el cual el

canal de la financiación externa se rompe, y por tanto debemos de hablar de

diferentes tasas de descuento o tipos de interés para cada agente económico en

vez del tipo de interés en singular.

Para saber si una bajada de tipos

de interés está teniendo efectos reales en la economía observaremos la

evolución de la masa monetaria y el crédito, ya que un cambio en la misma será

la señal de que los agentes económicos sí están adquiriendo activos con

financiación externa y por tanto debido a los cambios en los tipos de interés

(u otras razones).

Lo más importante ocurre en el sistema financiero

Contrariamente a lo que en un

principio pueda parecer, lo directamente relevante no ocurre en el banco

central, sino en la banca comercial. Se tiende a otorgar una importancia al

banco central como director y planificador de la economía que en realidad no es

tal. No es mi objetivo negar las consecuencias y la relevancia de la política

monetaria (sobre todo a largo plazo), sino recalcar que la información valiosa

para un especulador para saber que está ocurriendo no está en las acciones del

banco central, sino en las acciones de la banca comercial y de los agentes

económicos. Más concretamente, las potenciales consecuencias de la política

monetaria deben pasar antes por el canal de la banca comercial, y si este paso

no se cumple, las acciones del banco central comienzan a perder relevancia. Por

lo tanto, observar que ocurre entre la banca comercial, inversores y

particulares es la prueba del algodón para observar cuál es el fenómeno

monetario que está ocurriendo y no el que el banco central pretende. Volvamos

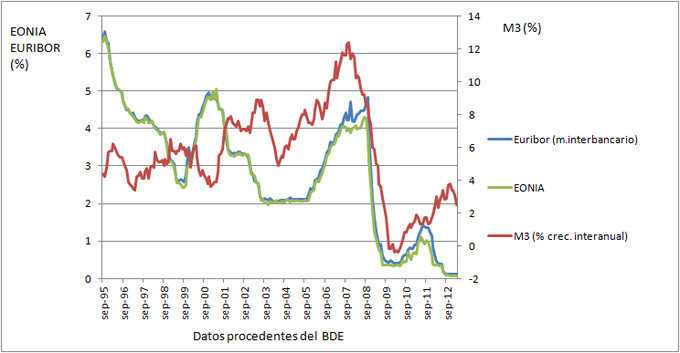

al ejemplo del apartado anterior y veamos las consecuencias de los movimientos

de los tipos de interés en la Eurozona desde 1998 hasta 2013:

El agregado monetario M3

representa casi el total de toda la masa monetaria incluyendo depósitos y

préstamos. Se trata de un buen reflejo de la política de crédito del sistema

financiero, ya que cuando éste se expande, la M3 se acelera y viceversa. El

crecimiento de este agregado y los tipos de interés de referencia (EONIA y

EURIBOR) muestran cierta correlación negativa como se puede ver en el gráfico.

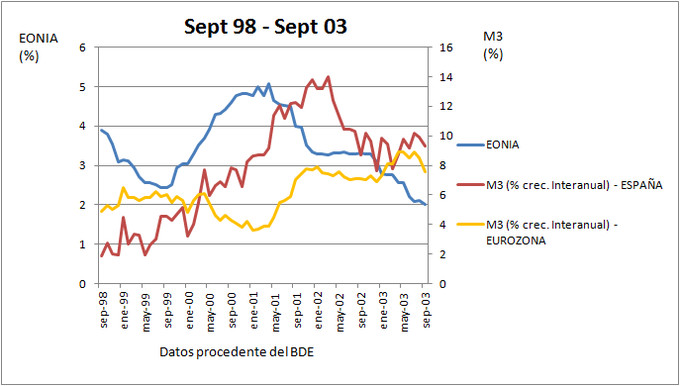

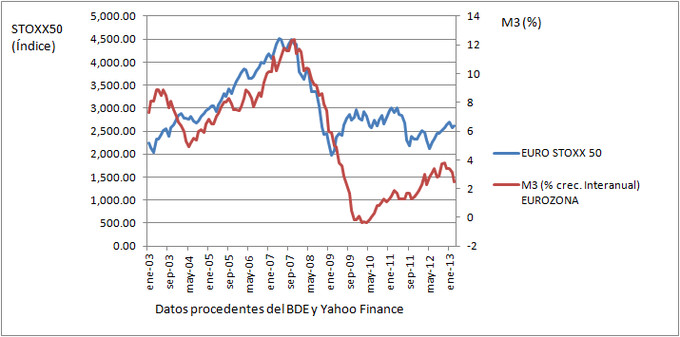

Sin embargo, a continuación se

muestran dos casos en los que la misma política monetaria tuvo consecuencias

dispares al tratarse de dos zonas económicas en circunstancias diferentes:

La subida de tipos de 1999-2000 enfrió levemente el crecimiento monetario en

la Eurozona, no así en España, donde la M3 continuó acelerándose.

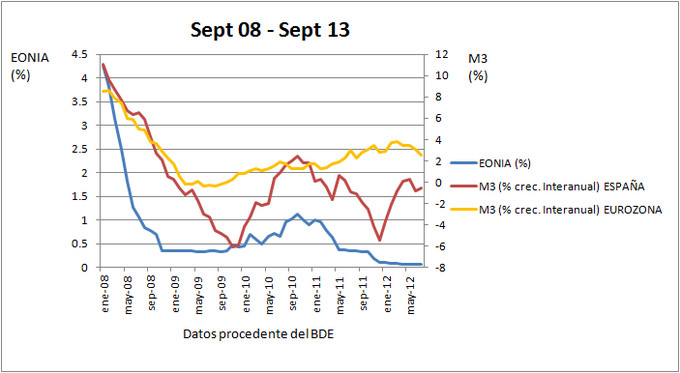

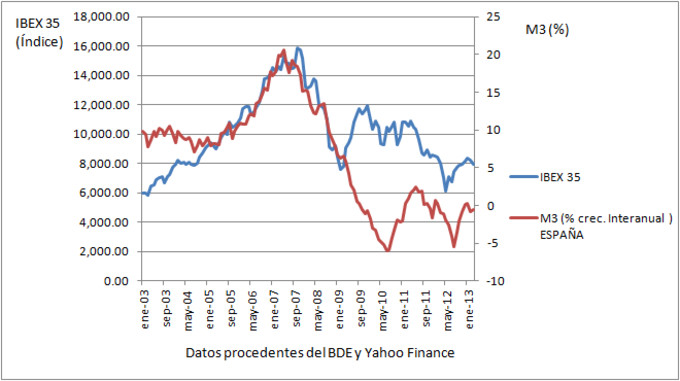

Ahora, observemos que ha sucedido

con la política de crédito después de la bajada de tipos en 2008:

Dos historias completamente

diferentes. La M3 en la Eurozona consiguió volver a tasas positivas del 2-4%

mientras que en España el mismo agregado monetario tuvo tasas negativas de

hasta el 6% y sigue aún contrayéndose.

¿Y qué relación hay con la bolsa?

Como se puede observar, los

fenómenos monetarios importan mucho para la bolsa, tanto en términos de baja en

la tasa de descuento temporal (activos muy sensibles) como en forma de

crecimiento económico (generalmente a corto plazo). Pero no se trata de los

tipos de interés, sino de la expansión del crédito en la economía, que

encuentra mejor correlación con el precio de los activos que el tipo de financiación

establecido por el banco central.

Hola Enrique. ¿Quieres decir que la correlación es más entre los activos y la expansión crediticia que entre los activos y el tipo de interés?

¡Saludos y gracias por el artículo!

El crédito forma parte de la masa monetaria. Las cosas se pueden pagar a crédito, es decir, con bienes futuros. La masa monetaria es lo que últimamente acaba afectando al precio de los activos y los bienes, y no los tipos de interés. Lo que si que pueden hacer estos es incentivar el crédito o desincentivarlo bajando o subiendo los tipos. Pero existen situaciones donde el incentivo de crédito más barato no basta, y es este punto el que quería resaltar.

Gracias Enrique, ahora lo acabo de entender bien.

Gracias por la claridad y calidad de tus explicaciones.

Me gustaría poder hacer algún comentario o pregunta pero todavía no puedo.

Tengo en el excel el gráfico de Eurostoxx, tipos BCE y M3 YoY, pero en la serie de de la M3 hay como 12 meses que faltan desde el 1/1999.

Me las podrías enviar al email si tienes la serie mensual completa?

Me gustaría tener los datos bien, ver correlaciones y después me apunto a continuar aquí :)

Te la envío, de todas formas dejo la fuente de datos aquí en público para que la vea cualquiera:

En la aplicación de estadísticas del BDE:

http://app.bde.es/bie_www/faces/bie_wwwias/jsp/op/Home/pHome.jsp

Con la búsqueda M3 aparecen unas cuantas series. La tasa interanual M3 en España es la 6ª serie:

AGREGADOS MONETARIOS Y CREDITICIOS DE LA UNION ECONOMICA Y MONETARIA. AGREGADO M3 (EXCLUIDO EFECTIVO). CONTRIBUCION DE ESPAÑA AL TOTAL DE LA UEM. TASA DE CRECIMIENTO INTERANUAL

Para la Eurozona completa es la 8ª entrada empezando por la cola de la primera página

AGREGADOS MONETARIOS Y CREDITICIOS DE LA UNION ECONOMICA Y MONETARIA. AGREGADO M3. TASA DE CRECIMIENTO INTERANUAL

Muy bueno tu artículo. Enhorabuena, un saludo.

Una primera nota:

La correlación entre tipos de interés BCE y Eurostoxx es de 74,57% y la de Eurostoxx y M3 YoY es de 47,43%

En principio, el comportamiento del Eurostoxx se explica mejor según tipos de interés.

No se si comparar tipos con M3 YoY es muy correcto (aunque es una forma de verlo).

Para mi este resultado de mayor correlación entre bolsa y tipos, podría tener sentido si tenemos en cuenta que el mercado responde más a las expectativas que al hecho.

El hecho sería la masa monetaria de la economía y la expectativa para los movimientos del BC.

Si el BC baja tipos y la bolsa cae es porque la economía tiene peores expectativas y el mercado no va a querer esperar al hecho (M3) para moverse.

...es lo que me parece lógico, pero es una idea

Interesante las correlaciones. Sí que tiene sentido hacer la correlación entre tipos y M3, de hecho unos bajos tipos estimulan el crédito y unos altos tipos lo contrario, con los matices que expliqué en el artículo.

Concretamente desde septiembre de 1998:

Correlación M3 (España) vs EONIA (a un día) = 75,39%

Correlación M3 (Eurozona) vs EONIA = 66,68%

Creo que los movimientos de bolsa a un años o dos no se explican nada por la M3, sino más bien por expectativas y sentimiento. Con una vista más amplia yo sí que veo 3 grandes tendencias bursátiles que se correlacionan bien con la M3:

Gran subida 2003-2007 - M3 creciendo al 8-14%

Crack bursátil 2008 - M3 pasa de crecer al 12-14% al 0% en un año, como es una tasa interanual el crecimiento monetario se paraliza en un mes.

Bolsa plana con altibajos 2009-2013 y M3 cerca de 0, el IBEX y STOXX50 están al nivel de 2009, 1000 puntos arriba 1000 puntos abajo.

Yo también creo que los altibajos que tenemos se deben más bien a expectativas y que es difícil especular con M3.

El artículo iba dirigido para los que hacen la lógica tipos de interés más bajos, más crédito y financiación, sube la bolsa.

Gracias Enrique, yo tenía una idea equivocada.

¡Saludos!

La gran ventaja que tiene seguir los tipos de interes, es que suelen ser cíclicos, seguir tendencias más definidas...aunque ciertamente en un regimen ZIRP...igual no está tan claro o igual no es tan útil

Exacto, la política monetaria ha evolucionado y el tipo de interés ya no es tan importante. Lo se hace ahora son los QE o los LRTO, que no son más que compra de activos a la banca. El análisis se ha vuelto más complejo.

Una cosa que se me olvidó decir: fijaos en que el BCE ha bajado tipos a mínimos históricos cuando la M3 en la Eurozona se estaba dando la vuelta hacia abajo (es tasa interanual, luego esa recaída es bastante brusca). Tengo entendido que la M3 es una de las variables que más se tienen en cuenta para la política monetaria. A lo mejor solo es una casualidad.