Los tiempos cambian! Tenemos mas potencia en los ordenadores, cálculos que hace unas décadas no eran posibles, ahora los hacemos con el teléfono!

El análisis técnico a ponerse de moda a mediados del siglo pasado, y se podía tener bastante éxito con sistemas bastante sencillos!

Ahora por mucho que muchos insistan, las cosas han cambiado, tenemos los HTF, tenemos hedge funds haciendo ingentes cantidades de cálculos, e incluso particulares con sus ordenadores personales.

¿En que me baso para decir que las cosas han cambiado? Pues no solo en los abundantes estudios que comprueban que los clásicos sistemas tendenciales, medias móviles, RSI, MACD, etc... No funcionan...

También en el cambio que han sufrido las correlaciones! Las tendencias siguen estando ahí, por supuesto! Pero su forma ha cambiado, sus retrocesos han cambiado y los seguidores de tendencia son expulsados continuamente de las tendencias.

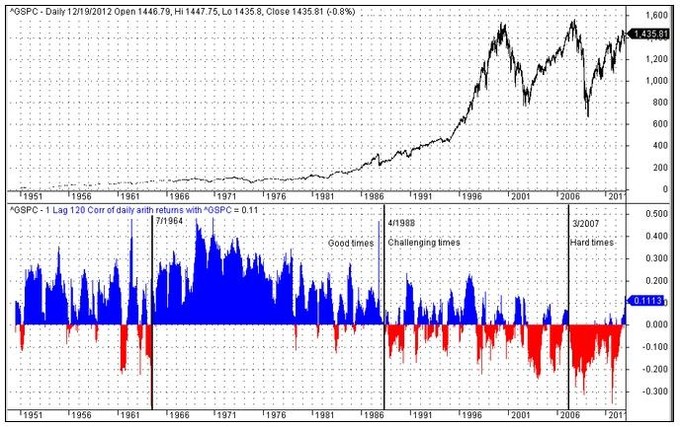

El análisis técnico funciono muy bien cuando había grandes cantidades de autocorrelacion! Después de 1998 la correlación en índices disminuyo debido al arbitraje, después del 2007 ya no queda nada!

¿Quieres decir que el arbitraje y el incremento de la capaciad de calculo de los individuos inestabilizan los mercados, rompen las correlaciones? eso es una generalización, supongo que habrá mercados en que se de esa situación y otros en que no y momentos en que se de y momentos en que no, al final, como en la ingeniería, lo que parece pura matematica aplicada termina convirtiendose en el arte de la oportunidad...

Todo es una generalizacion, pero si las generalizaciones no funcionan o solo ha ratos, los sistemas basados en ellas tampoco.

A mi no me vale de nada que el analisis tecnico funcione de vez en cuando... Y esto lo que dice es que las correlaciones cada vez son menores, ese es el caso del S&P pero se puede observar en divisas y en commodities tambien.

En todo caso parece que el analísis técnico nos señala a veces esos sitios que todo el mundo ve y es ahí dónde se pueden plantear estrategias. Especular sólo con el análisis técnico sin tener en cuenta muchas más derivadas parece una simpleza. El análisis del volumen da mucha información.

Bueno, supongo que si esto es un arte contraintuitivo más que una ciencia, cada uno tendrá su opinión.

Gracias por el artículo.

Saludos.

Esta claro que el analisis tecnico es subjetivo, y se pueden implementar estrategias y tecnicas infinitamente complejas, rebuscadas etc.. por lo que no se puede decir si el analisis tecnico funciona o no, ya que nadie ha probado todas las combinaciones y si haces muchas en backtesting lo que tienes es curve-fitting, pero lo que quiero decir es que lo que antes funcionaba digamos hace 4-5 decadas ya esta arbitrado y nos podemos olvidar de ello.

Hola Daniel.

¿y me podrías dar tu opinión de Wickoff sobre acciones?

Gracias de todas formas. Saludos.

The Wi.. que?

Perdón, Wyckoff method (Trading in the Shadow of Smart Money).

Me lo tendria que leer, no lo conozco.

Que opinas Daniel de las herramientas Market Profile y Order Flow ?

No las conozco.

Si lo que terrefieres es el Level 2, pues si, es idoneo para apurar donde comprar en el intradia, pero hay que pagar por ello, yo no voy a tan corto plazo.

¿Podrías explicar el gráfico? Cuando hablas de autocorrelación, ¿a qué te refieres? El SP500 consigo mismo? El rendimiento a 1 día correlacionado con 120 días? Vamos, que no lo pillo...

Por otra parte, la argumentación de pérdida de valor del Análisis Técnico debido a los ordenadores, no me parece válida en mi opinión. El AT, al igual que la inversión en general, lo cual incluye a los Value, es más un arte que una ciencia. Los ordenadores se detienen en el límite de la ciencia. Si no fuera así, los Value no pintarían nada tampoco: bastaría con meter todos los números de las empresas en la máquina.. ¡ y a calcular ! Entiendo que por Análisis Técnico te refieres a Sistemas Automáticos, ahí estoy totalmente de acuerdo.

Un saludo y gracias.

http://es.wikipedia.org/wiki/Autocorrelaci%C3%B3n

[X(i+1)/X(i) - 1]

Cuando me refiero analisis tecnico me refiero a sistemas tendenciales o basados en momentum, que son basicamente la mayoria de los sistemas de analisis tecnico.

Por supuesto que es un arte y no una ciencia ya que se pueden hacer infinitas variaciones, pero el simple uso de indicadores o combinacion de ellos como se explica en la mayoria de los libros funcionaba bien cuando la autocorrelacion era mayor, cada vez es menor y los sistemas tendenciales dan mas señales falsas, asi como las figuras de analisis tecnico son menos fiables.

Por supuesto que alguien se puede inventar algo valido basado en analisis tecnico pero el 99% del analisis tecnico que se hace por ahi no es mas valido que lanzar una moneda a cara o cruz.

Por otro lado el analisis value tambien esta mas explotado y los mercados son mas eficientes, solo que hay muchos factores que no se pueden meter en una maquina y que se toman en cuenta en el analisis value, como la gestion, los competidores, las perspectivas futuras de la economia, del sector, de los nuevos descubrimientos, puedes meter en una maquina los numeros de telefonica pero como metes que los nuevos operadores virtuales le comen terreno? Y como metes cada uno de sus negocios, de los diferentes paises, como relacionas todo eso entre si?

Por otro lado la mayoria de hedge funds y fondos no planifican a largo plazo, no les interesa, tienen que mirar a corto plazo, a 1 año vista, ya que es ahi donde obtienen el bonus, y donde los clientes se lo piensan.

Aqui tienes mas sobre el tema:

Where does autocorrelation come from?

And why is it negative for trend followers?

These are thorny questions but important to explore. In early conversations about this work, one of the questions raised was whether autocorrelation was evidence of inefficiency of money being left on the table, or money lost unnecessarily.

http://www.amfmblog.com/assets/Newedge-Autocorrelation.pdfMuchas gracias Daniel. Totalmente de acuerdo en que el 99% del AT que se ve por ahí no vale para nada. Podríamos extender el razonamiento y asumir que la mayor parte del análisis fundamental, y Value que hay por ahí, tampoco sirve para nada...

Voy a echarle un vistazo a ese último pdf, tiene buena pinta.

Deduzco que el gráfico que has puesto nos muestra la autocorrelación del rendimiento del SP500 a un día con el de 120 días? Para "demostrar" algo habría que comparar muchas autocorrelaciones, no? Quiero decir, ¿porqué k=120 y no k=30 por ejemplo?

en fin, gracias de nuevo.

http://www.itl.nist.gov/div898/handbook/eda/section3/eda35c.htm

La autocorrelacion con un lag se suele user determinar si los datos son generados al azar o no.

El tamaño de la muestra de 120 dias, es un intermedio entre las tipicas medias moviles, pero se puede usar otro, lo importante es la autocerralacion en si, tu crees que con 30 cambiaria mucho?

¿Qué sentido tiene que la variación del SP500 hoy esté correlacionada con la variación de hace 120 días? El hecho de que en los años 70 haya sido más significativa no demuestra nada. Es una observación en una serie histórica. Necesitaríamos muchas observaciones de éstas para sacar alguna conclusión. Y necesitaríamos comparar TODOS los lags entre 0 y 200 días para ver si hay diferencias entre unos y otros.

Además, si no recuerdo mal mis estudios de estadística, una correlación del 30% (como la que sale en ese gráfico) no es relevante. Es decir, en los años 60-70 la correlación era baja y positiva, ha ido bajando, y ahora es también pequeña pero negativa. Quizá en una serie histórica de 1.500 años obtengas una autocorrelación media del 0%, compensando períodos ligeramente positivos con períodos ligeramente negativos, lo cual significa que no existe correlación entre la variación de un día y la de 120 días antes.

En resumen, para mí ese gráfico no demuestra nada. Podríamos darle más vueltas, como por ejemplo decir que desde 2007, con la crisis de 2008, la correlación es negativa (sin ser significativa en cualquier caso). Pero como dije al principio, la idea de partida de suponer alguna relación "mágica" entre la variación de un día con la variación de 120 días antes, no parece lógica a priori.

Gracias en cualquier caso por haberme hecho descubrir el concepto de la autocorrelación que no conocía.

Saludos.

Creo que te falla la estadistica, ese grafico lo que muestra es la autocorrelacion con el dia anterior durante un periodo de 120 dias, lo mismo que una media movil de 200 sesiones no es una media entre esta sesion y la de hace 200 dias.

pues sí, estoy un poco oxidado, y eso que saqué un 9,4 en estadística actuarial III que es donde nos enseñaron los procesos estocásticos. No lo he vuelto a necesitar.

Perdona si soy un poco pesado, me gusta llegar al fondo de las cosas y no aceptar lo que no entiendo. Lo que quería es justamente que explicaras ese gráfico. La última lectura 0,1113 cómo se interpreta? Según dices tú, sería la media de la correlación de un día respecto al día anterior durante los 120 últimos días, no? Según el último link que nos has enviado, la fórmula para un lag k=120 iría relacionando cada día con hace 120 días.

http://www.itl.nist.gov/div898/handbook/eda/section3/eqns/ac.gif

¿Qué me dices del resto de mi comentario?

1- por qué limitarnos a 120 días y no 30 ó 300...

2- qué hacemos con una lectura de 0,30 que significa que no existe en realidad correlación...

Yo aparte de considerar que en tendencia alcista las sesiones tenderán a ser alcistas y si la volatilidad es más o menos constante podemos obtener cierta correlación, no veo otra lógica. Si no hay tendencia (ni alcista ni bajista), entonces esa correlación será más cercana a cero. Y si la volatilidad es muy cambiante, pues lo mismo: la correlación saldrá más baja. Esa es la lógica que le veo.

Gracias por todo. Saludos.

El resto de tu comentario ya te lo habia respondido arriba.

Creo que todavia no entiendes el concepto, aqui tienes la definicion de investopedia:

http://www.investopedia.com/terms/a/autocorrelation.asp

Autocorrelation: A mathematical representation of the degree of similarity between a given time series and a lagged version of itself over successive time intervals. It is the same as calculating the correlation between two different time series, except that the same time series is used twice - once in its original form and once lagged one or more time periods.

This value can be useful for computing for security analysis. For example, if you know a stock historically has a high positive autocorrelation value and you witnessed the stock making solid gains over the past several days, you might reasonably expect the movements over the upcoming several days (the leading time series) to match those of the lagging time series and to move upwards.

Puedes estar de acuerdo o no que la autocorrelacion de 120 o la de 30 o la de 60 tengan que ver con el analisis tecnico! Te invito a que las calcules tu y me digas si cambian los resultados usando la de 30 u otra, como te decia antes, porque la media movil de 50 sesiones y no la de 49 o 51? Para empezar porque no va a cambiar mucho el resultado!

Si quieres saber mas sobre correlaciones y estadistica te recomiendo busques en google.

¡ Así lo haré ! El concepto lo entiendo perfectamente, lo que no entiendo es la formulación de las páginas que me has pasado y el gráfico que nos has puesto, ni cómo se justifica el decir que en los años 70 había correlación si era de apenas el 30%...

Gracias por tu tiempo y la molestia en darme las explicaciones, y perdona si he sido un poco pesado.

Hombre, una correlacion del 30% es mucho!!! El mercado sube y baja, no puedes esperar una correlacion del 80% si fuese asi, si ayer subio casi seguro que manana tambien y casi seguro que pasado manana tambien, no necesitas ganar un 80% de las veces para que un sistema funcione, con ganar un 55-60% te es suficiente, pero si no hay correlacion alguna entonces no puedes ganar.

Esto simplemente dice que desde los 50s hasta ahora cada vez las tendencias son menos suaves, con mas saltos, movimientos mas impredecibles etc...

Por supuesto que puedes hacer mil tests mas Durbin-Watson, mas lags, otros tamaños en la muestra etc etc... No lo discuto y el estudio seria mucho mas completo e interesante, no me cabe duda, pero eso lo dejo para el proximo que tenga tiempo y ganas, a mi no me interesa demasiado demostrar que el analisis tecnico cada vez funciona menos, ya que no lo uso!

Pero he visto backtestings de metodos basados en RSIs, en medias moviles, en MACD etc.. y los resultados son malos y cada vez son peores, por lo tanto es el momento de ser mucho mas creativo y buscar donde no miran todos, contrarian, mean-reverting etc...

Los sistemas tendeciales quiza y solo quiza en los spreads, y siendo creativo con los spreads.

Trend is your friend Y la sencillez es mi guía. Yo miro el precio, el precio y luego el precio, con sus tendencias y figuras. En mi universo de especulador técnico el precio es el orígen de todo lo demás -- indicadores --. No dedico ni un minuto de mi tiempo a comparar gráficos, indicadores o productos, porque ese es un camino sin fin y tiene para mí un punto adictivo de cierto peligro. Mi lema sería: desde la sencillez a la consistencia. S2.

La tendencia es tu amiga hasta que termina...

Y empieza otra... O te buscas otra...S2