Empecé a escribir este artículo el pasado fin de semana, y aunque pueda parecer que son 2-3 sesiones "de retraso", para cualquier operador que no sea de muy corto plazo (poco más que intradía), es de sobra suficiente, a pesar de que la mayoría de operadores sientan prisa ante lo que interpretan como una señal de giro inminente. La realidad es que no debemos cambiar de blanco a negro en un día, y por eso no es tan importante "acertar" con el punto exacto de máximo. Una señal de agotamiento ó al menos de descanso como la actual, debe servir para reducir alguna posición (en valores débiles que amenacen soportes, ó en valores muy sobrecomprados que muestren agotamiento), y también para iniciar una estrategia de cobertura con opciones.

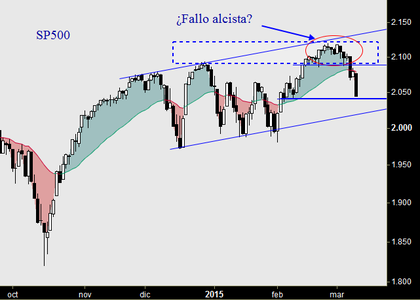

Lo que me incitó a empezar a escribir este post, es el velón negro del pasado viernes en el SP500, que para los que sabemos (ó creemos saber) verlo, una señal de alerta, un indicio técnico de debilidad en los alcistas. Pero ojo, eso no significa que el mercado esté bajista. Para eso hace falta mucho más, y un simple retroceso en un mercado que acaba de marcar máximos, no debe confundirse con un mercado bajista (donde se pueden abrir posiciones cortas). Sólo debemos abrir cortos (operar a la baja) en un mercado donde el ritmo de caída sea fuerte y pueda incluso ser más fuerte. En un mercado como el actual, alcista y en máximos, no se puede esperar de ninguna de las maneras, que tengamos caídas fuertes inminentes. Y digo esto sabiendo que alguna vez ocurrirá, pero el "alguna vez" no es un eslógan rentable en bolsa. (ver de todas formas más abajo, cómo cubrirse contra un crack).

Dicho de otra manera, el mercado no pasa de ser alcista a ser bajista de la noche a la mañana. Esta señal de aviso es para los operadores de corto plazo, y en todo caso para los de medio-largo plazo que van tomando nota.

El factor tiempo es clave: si estamos ante el principio de algo mucho más grave, veremos en las próximas semanas cómo se forma una estructura de techo, un soporte nuevo relevante, y será entonces cuando podamos hablar de cambio de tendencia ó corrección mayor. Por ahora, lo que estamos viendo es algo que ocurre cientos de veces a lo largo de una tendencia alcista.

Tras un primer tirón bajista de unas cuantas sesiones como el actual, tiene que llegar un rebote. Y será entonces cuando se empiece a ver una estructura bajista correctiva (porque seguirá faltando mucho para hablar de tendencia bajista). Sirva a modo de comparación el análisis del techo del año 2007: ¿estamos como en julio de 2007 justo después de marcar máximos? Entonces quedan meses de lateralidad (=techo).

El otro día puse en un comentario que había dos escenarios posibles a partir de ahora:

1.EEUU despierta y arrastra a Europa hacia nuevos máximos

2. EEUU corrige (tras un débil arranque de año) y arrastra a Europa otra vez hacia abajo.

Parece que el segundo escenario gana puntos ahora.

¿Por qué podría ocurrir ésto? Principalmente por dos motivos:

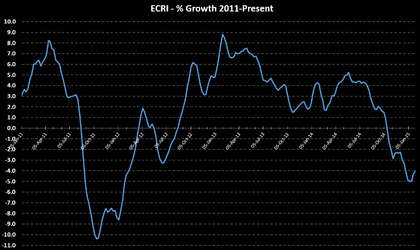

1. Porque EEUU está flojeando (a pesar de algunos datos macro recientes). El indicador adelantado del ECRI nos muestra desde hace tiempo una debilidad subyacente preocupante.

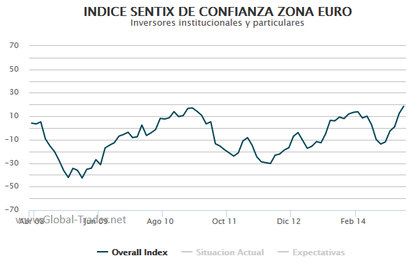

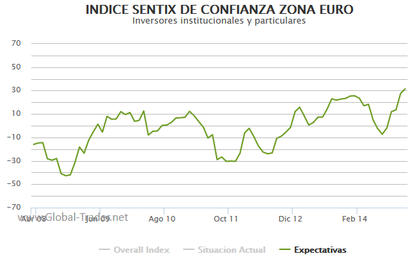

2. Porque Europa ha subido en vertical, en línea recta, después del anuncio del QE. Y esto por dos motivos: uno, por la gran confianza que ha generado "súbitamente" (ver gráfico del índice SENTIX), y dos, por el gran flujo de dinero que ha entrado en Europa (tal y como anticipé en este post de finales de noviembre).

La pregunta es: ¿qué margen de subida le queda a la bolsa después del flujo de dinero que ha entrado y vista la gran confianza que existe ahora?

Si la bolsa se mueve por expectativas, fíjense dónde están según el sub-componente de Expectativas de este índice Sentix: en máximos. El rebote ha sido demasiado vertical en los últimos meses tras el anuncio del QE del BCE...

¿Y si se produce un crack? Cobertura con opciones

Bueno, para eso están las opciones: nos podemos plantear una estrategia de cobertura, la típica venta de CALL OTM y compra de PUT OTM. (OTM=Out of The Money ó fuera de dinero, es decir, opciones con precio de ejercicio por encima (calls) ó por debajo (puts) del precio actual).

Parece complicado pero es sencillo:

1. Vendemos un CALL (opción de compra) sobre el índice Eurostoxx a un precio 7% superior al actual. Esto significa que le hemos dado el derecho a alguien, a que nos compre una cartera de eurostoxx un 7% por encima del precio actual. (por eso está OTM). Obviamente esta persona sólo ejercerá ese derecho si el eurostoxx sube más de un 7%. Nosotros a cambio hemos recibido una prima: funcionamos como una aseguradora (que son los que ganan dinero...). Hay que tener en cuenta que si el eurostoxx sube más de un 7%, no ganaremos nada de lo que suba por encima de ese 7%.

Ah, un detalle importante, el vencimiento: si cogemos por ejemplo diciembre de 2015, dado que ya ha subido un 14% aprox., lo que estamos haciendo es limitar nuestro beneficio del año a un 14 + 7 = 21%

2.Compra de una PUT: Con ese dinero que hemos ingresado, vamos a comprar una cobertura contra caídas. A cambio de limitar nuestro beneficio a un 21% como máximo de aquí a final de año, vamos a limitar también nuestra caída potencial en caso de producirse un crack. Dado que las PUT (opciones de venta) son más caras que las CALL, es probable que nos tengamos que ir a un precio un 10% inferior al actual. Es decir, vendiendo Calls OTM en un 7%, sólo podemos comprar Puts OTM en un 10%. Eso significa que nuestra cobertura sólo se activa a partir de una caída del 10%. Es como una franquicia en un seguro de coche: el primer 10% lo pagamos nosotros (si es que no realizamos ninguna otra operación entre medias...). Como ya hemos ganado un 14%, eso significa que estamos "capando" nuestro rango anual: en el peor de los casos, sólo ganamos un 4%, y en el mejor de los casos, ganamos un 21%.

Y así como por arte de magia, amarramos una parte del beneficio acumulado en el año, sin tener que vender nuestra cartera de golpe.

Este es un ejemplo sin números concretos, para captar el concepto de las opciones, y del timing técnico en el que plantear este tipo de estrategias. La que hice en 2014 funcionó muy bien: estuvimos cubiertos durante largos meses de peligro, y cuando la bolsa empezó a subir, la estrategia ya había vencido (caducado).

Os dejo para terminar los enlaces a la serie de tres posts que publiqué en 2014 sobre estrategias de cobertura con opciones:

http://inbestia.com/analisis/las-opciones-como-herramienta-de-cobertura-en-mercado-alcista-1a-parte

http://inbestia.com/analisis/opciones-2a-parte-el-secreto-que-los-bancos-no-quieren-que-sepas-o-por-que-el-negocio-esta-en-la-venta-de-opciones

http://inbestia.com/analisis/opciones-3a-parte-bases-del-sistema-voft-para-ganar-en-un-mercado-lateral-alcista