El expresidente de la Reserva Federal de Estados Unidos, Alan Greenspan, ha señalado en una reciente entrevista concedida a Bloomberg que su principal preocupación en estos momentos es la burbuja existente en el mercado de bonos y cuyo potencial estallido afectaría a multitud de activos. Aunque la situación del mercado de bonos es motivo de preocupación por los analistas y gestores, la mayoría de éstos (Seth Klarman, Robert Shiller, George Soros, etc.) se muestran mucho más preocupados por las elevadas valoraciones de la renta variable (Sólo dos veces en la historia el mercado estuvo tan caro como ahora).

El expresidente de la Reserva Federal entre los años 1987 y 2006 señaló que “bajo cualquier medida, los tipos de interés reales a largo plazo son demasiado bajos y, por lo tanto, insostenibles”. Continúa la entrevista diciendo que “cuando los tipos de interés comiencen a moverse lo harán razonablemente rápido”. Del mismo modo advierte que “estamos experimentando una burbuja, no en los precios de la renta variable, sino en los precios de los bonos. Esto no está descontado por el mercado”.

Pero Alan Greenspan, de 91 años de edad, no es el único que se muestra preocupado por la situación del mercado de bonos. En los últimos meses diversos expertos han advertido de los riesgos derivados de una subida de los tipos de interés, conforme los distintos bancos centrales de las economías más avanzadas empiecen a normalizar sus políticas monetarias. Por ejemplo, Binky Chadha, estratega jefe global de Deutsche Bank, considera que la rentabilidad real de los bonos del Tesoro estadounidense es mucho menor de la que debería ser, teniendo en cuenta los niveles de crecimiento de la economía de Estados Unidos. Por otro lado, Tom Porcelli, economista jefe de RBC Capital Markets, también avisaba recientemente de que sólo es cuestión de tiempo que la inflación genere problemas serios en el mercado de bonos.

Alan Greenspan continúa diciendo que “el problema es que cuando la burbuja en el mercado de bonos explote, los intereses a largo plazo subirán”. “Nos estamos moviendo en una fase diferente de la economía – hacia una estanflación no vista desde los años 70. Eso no es bueno para el precio de los activos”.

Recordamos que la estanflación es un fenómeno económico caracterizado por un estancamiento económico y una subida de la inflación. En los años 70 se produjo este fenómeno, es decir, un aumento de la inflación en medio de un estancamiento de la economía estadounidense. Este entorno daría lugar a una caída en el precio de las acciones, ya que la elevada rentabilidad de los bonos impulsaría a los inversores a moverse hacia instrumentos de renta fija.

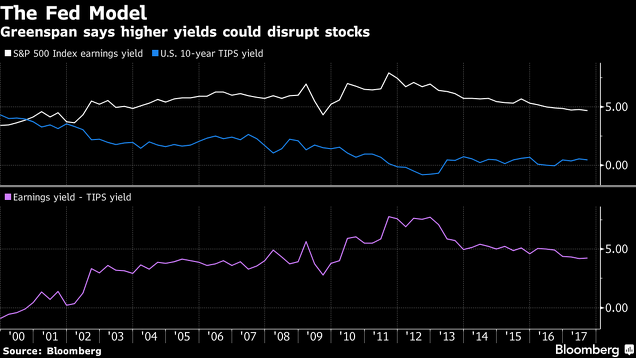

El expresidente de la Reserva Federal considera que las acciones, al igual que los bonos, también sufrirán con el incremento de los tipos de interés reales. Aunque es poco aceptada universalmente, la teoría que sustenta su punto de vista, conocido como el modelo de la FED, se basa en la comparación entre el precio de las acciones y los bonos. Señala que mientras los bonos están subiendo más rápido que las acciones, los inversores tienden a quedarse con el activo menos “inflado”.

En este momento, el modelo de la FED muestra que las acciones de Estados Unidos están en uno de los niveles más atractivos de la historia en relación con los bonos. Si utilizamos la referencia de Greenspan, es decir, el modelo de la FED, la rentabilidad de los bonos a 10 años ajustados por la inflación se encuentran actualmente en torno al 0,47%, mientras que el diferencial con los beneficios del S&P 500 es del 4,7%, es decir, un 21% por encima de la media de los últimos 20 años. Esto justificaría los máximos históricos de la bolsa así como un PER cercano a los alcanzados justo antes de la última crisis financiera.

Alan Greenspan argumenta que si los tipos de interés empiezan a subir rápidamente, es aconsejable que los inversores abandonen la renta variable. Del mismo modo, David Kostin, economista jefe de Goldman Sachs, señala que la amenaza de un aumento de la inflación es una de las razones que justifica que no hayan subido las estimaciones sobre el precio del S&P 500 para final de año. Kostin continúa diciendo que una inflación persistentemente baja se traduciría en un valor teórico justo del S&P 500 en 2650 puntos, pero que el caso más probable es un estrechamiento del diferencial entre los beneficios empresariales y los rendimientos de los bonos. Así pues, mantiene su estimación de que el S&P 500 terminará el año en el entorno de los 2400 puntos, lo que implicaría una caída del 3% aproximada desde los niveles actuales.

En este mismo sentido, el prestigioso inversor Howard Marks, presidente y cofundador de Oaktree Capital Management, señalaba recientemente que la única razón que justifica ser agresivo hoy en día es que los activos defensivos, tales como cash, bonos, etc. generan muy bajas rentabilidades. La cuestión es si merece la pena estar invertido en activos de riesgo. Señala que si la respuesta es no, como él cree, entonces es momento para la cautela.

Como podemos ver, Alan Greenspan se une a la creciente lista de personalidades del mundo económico financiero que nos están alertando de los peligros existentes en la actualidad, ya sea en el mercado de renta fija o en el de renta variable.

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí

Excelente post. No es por metérme con Greenspan, pero creo que lleva varios años equivocándose. Por ejemplo, con la inflación amenazante, que no se ha hecho presente.

Por otro lado, si l arazon de un estallido de los binos fiera una inflación más alta, esto podría ser bueno para la economía y La Bolsa. No serían la primera vez que las acciones se mueven al alza si se espera que la inflación no pasa de cierto nivel e impulsa la actividad (como creo haber entendido que dicen algún comentarista).

Para mí es más riesgo la distancia Bolsa-Economía real que el riesgo de un súbito estallido de los tipos de interés.

En respuesta a Miguel Navascues

Vamos, que me da más miedo una caída de la inflación que una subida.

En respuesta a Miguel Navascues

Lo que si parece indudable es que la burbuja en renta fija es una realidad. Cuando la situación se normalice, sin duda afectará al resto de activos y la renta variable va a ser uno de ellos.

Este narizotas no era el presidente de la FED durante la burbuja de las puntocom?

En respuesta a WINSTON 1984

Efectivamente, y el que acuñó el término "exuberancia irracional" allá por el año 1996, unos años antes del estallido de la burbuja tecnológica.

En respuesta a Jorge Alarcón

Pues algo tendría que ver con esa burbuja, no?

En respuesta a WINSTON 1984

Pues si, al igual que Bernanke y Yellen con la que vivimos actualmente.

Yo haría lo contrario a lo que diga este señor...

En respuesta a Alejandro Coll

Y yo

Hablar de que nos estamos moviendo hacia una estanflacion no vista desde los años 70 es un disparate. En los años 70, debido las guerras de Oriente Medio el valor de la energía se cuadruplicó, aparte de aplicar los países árabes un embargo mas o menos respetado. Creo que las energías y materias primas en estos momentos no amenazan a la economía mundial cuando están precisamente en un momento de sobre-oferta total.

En respuesta a Luis Mayoral

Yo con lo que me quedo es con el tema de la burbuja en renta fija (algo que se lleva gestando años) y su potencial impacto en el resto de activos.

El resto de aspectos son más discutibles, pero lo que parece un hecho es que la inflación actual en USA, por el momento, no está siendo un problema. Veremos que ocurre en los próximos meses.

La exuberancia estaba en 5000 puntos del Dow Jones,

Para un crahs las bolsas tienen que estar muy muy altas, y sin enbargo hay mucho miedo por el nivel que hay ,una burbuja dura mucho tiempo incluso claudica quien la vaticina, los consejos y advertencias de los peces gordos, mucho cuidado tienen que tener los pececitos,

Eilos necesitan a los pececitos,

Co estos avisos las bolsas subiran mas muchos se quedan fuera y compran mas alto y esto no para de subir,

Y como la mayoria de participantes no tiene memoria unos por jovenes y otros porque no la tienen,pero si les dá miedo el demonio y el infierno,jsJaja

Nuestra educacion judeocatolica está pensada para limpiarnos los bolsillos,jajaja

Algo parecido a lo que contaba en la parabola de "los ogros y los niños traviesos" de hace una semana, pero contado con peces y pececitos. Totalmente de acuerdo.

En respuesta a Luis Mayoral

Es cierto tienes un articulo parecido,

Yo creo que la obligacion de un pececito es de no fiarse de sus mayores,jajaja

A la pregunta si estallará la burbuja de bonos americanos, los sabios chinos nos señalan con un sólo hexagrama un nombre de signo: EL CONFLICTO.

Atentos

Peligrosilla la movida de aquí a enero.