Tras mi anterior post sobre el Momentum ("la gran anomalía técnica que todo el mundo debe conocer"), quiero entrar ya más en materia y hablar en concreto del llamado “absolute momentum”, es decir, el análisis de la evolución pasada del precio de un activo como forma de tomar decisiones de inversión. El Momentum se divide en dos grupos: el “relative” momentum, y el “absolute” momentum. En el primero, se compara la evolución del precio de un activo con el de otro(s) activo(s) con el objeto de averiguar cuál muestra una mayor fortaleza relativa. Es decir, no se trata de saber si un activo sube o baja, sino si su comportamiento es mejor (o menos malo) que otro. Un valor puede tener un momentum relativo positivo si cae menos que otro activo (a pesar de estar ambos en negativo), y eso es una señal técnica que nos está lanzando el precio de cara al futuro. Los analistas "value" y los teóricos de mercados que defienden la hipótesis de los mercados eficientes nos dicen que la evolución pasada del precio no permite anticipar nada sobre el futuro. Sin embargo, existen cada vez más estudios igualmente científicos que nos dicen lo contrario, y desde hace unos 20 años puede decirse que la comunidad científica ya tiene muy clara la existencia (y la extraordinaria fuerza) del Momentum en los mercados financieros. Por no hablar de la esfera profesional donde destacados inversores han sabido sacar provecho de este "momentum" con resultados espectaculares desde hace mucho más de 20 años (algo de lo que hablaremos en futuros posts).

Hasta ahora ha sido sobre todo el "relative momentum" el que se ha estudiado en la esfera académica. Se ha observado que los valores que mejor se han comportado en el pasado (y concretamente en el último año, es decir, no mucho más de un año... y no mucho menos), son también los que mejor se comportan en el futuro (en períodos que van desde 1 mes hasta 1 año, pero no más). Poco a poco va creciendo el número de estudios sobre el "absolute momentum" es decir, la relación estadística que hay entre el rendimiento que ha obtenido un activo en el pasado y el rendimiento que obtendrá en el futuro.

De esto voy a hablar en este post, y me voy a basar en el paper de Gary Antonacci: "Absolute Momentum: a simple rule-based strategy and universal trend-following overlay" (2013), que se podría traducir como "Absolute Momentum: una sencilla estrategia sistemática y marco universal de seguimiento de tendencias". Os dejo un enlace donde podéis descargar el documento en formato pdf. De ahí es de donde saco los gráficos y tablas que muestro a continuación.

INTRO

El paper empieza citando el que quizá sea el “paper” más citado en los últimos 25 años: el de Jegadeesh and Titman (1993). Un “paper” es un documento de research o investigación científica publicado en alguna de las prestigiosas revistas de finanzas, y el libro DUAL MOMENTUM de Gary Antonacci (en el que este paper figura como anexo) destaca por la extraordinaria cantidad de papers que cita en sus explicaciones y argumentaciones, dándole un carácter científico muy llamativo, sin ser por ello un libro teórico. De hecho el enfoque del libro es claramente práctico.

El “momentum” es uno de los fenómenos financieros más fuertes y generalizados que hay, funcionando con diversos activos financieros (es decir, no solo la bolsa) y por supuesto no solo en EEUU sino también por todo el planeta. Cabe mencionar una controvertida excepción (que no menciona en el paper y de la que hablaré más adelante), que es Japón. Digo que es controvertida porque por lo visto hay conclusiones contradictorias (porque depende de cómo se analice el Momentum...). Pero bueno, esto es un tema más “avanzando” que comentaremos también en otro futuro post.

En esta introducción Gary Antonacci explica que a nivel académico la atención se ha centrado mayoritariamente en el “Relative Momentum”, es decir, en el análisis comparativo del rendimiento de unos activos con otros, como forma de predecir futura fortaleza o debilidad, con conclusiones rotundas y contundentes. Pues bien, con su paper él quiere mostrar que el “Absolute Momentum” (”AM” de aquí en adelante) , a pesar de haber recibido menos atención por parte de los investigadores, es igual de robusto y universal que el Relative Momentum. El AM se comporta muy bien especialmente en condiciones extremas de mercado (un detalle muy interesante del que hablaremos más adelante), y funciona muy bien en todas las distintas clases de activos (materias primas, índices de RV, bonos e incluso divisas). Por "condiciones extremas" se refiere a circunstancias en las que la bolsa cae a plomo, que es donde el AM muestra todo su potencial (porque es capaz de limitar y mucho los daños).

En esta introducción Gary habla de un tema atractivo aunque poco práctico. ¿Por qué existe y funciona el Momentum? Las explicaciones más razonables tienen que ver con nuestros sesgos cognitivos (estudiados por las “Finanzas comportamientales”). Apasionante desde un punto de vista filosófico, y en realidad muy importante desde un punto de vista práctico si nos planteamos aplicar esta metodología o filosofía de inversión, porque como ocurre con cualquier enfoque de inversión, es CRUCIAL comprenderlo a fondo porque solo así alcanzaremos el grado de confianza y seguridad necesaria para aplicarla de forma metódica, rutinaria y constante, incluso -y especialmente- en medio de la adversidad. La idea central de por qué existe y funciona el AM es que somos lentos a la hora de incorporar nueva información (que modifica nuestro esquema mental de la realidad), lo cual significa que a menudo hay buenas noticias que el mercado tarda tiempo en incorporar. Esta sería la parte inicial de las tendencias, o la razón por la que los precios suben en realidad “más despacio de lo que deberían”, a medida que nos vamos dando cuenta del impacto que tienen ciertas noticias o ciertos números. Después, una vez que las tendencias son evidentes, entra en juego otro sesgo cognitivo que es el “efecto manada”. Ahí aparece nuestro comportamiento de rebaño y nuestro exceso de confianza, entre otras cosas. Al final resulta que al principio reaccionamos “por defecto” (es decir, somos demasiado tímidos y desconfiados) y al final reaccionamos “por exceso”. Ambas cosas provocan que la evolución del precio se desarrolle en tendencias, que se pueden explotar.

Siendo estos temas cognitivo-comportamentales muy importantes, no son el objeto de su paper, que se centra en la parte puramente práctica operacional. Antonacci destaca las dos grandes ventajas del AM:

- Su simplicidad. Y cuando se aplica a estrategias “long-only” (solo alcistas), aún más. Podemos aplicar el AM a cualquier activo o cartera de activos diversificados para mejorar mucho la relación riesgo/recompensa.

- Su gran capacidad para reducir la volatilidad bajista al ser capaz de detectar puntos de giro del mercado. En este sentido es superior al Relative Momentum.

DATOS Y METODOLOGÍA

Los datos utilizados para el paper van de 1973 hasta 2012, e incluyen todos dividendos e intereses.

Para las acciones, se usa el MSCI (Morgan Stanley Capital International) US y MSCI EAFE (Europe, Australia and Far East). Es decir, índices de bolsa USA y de bolsa mundial ex-USA (europa, australia y lejano oriente). Son índices de large y mid caps (empresas grandes y pequeñas), lo cual excluye las pequeñas.

Para la parte de Renta Fija se usan los siguientes índices: Barclays Capital Long U.S. Treasury, Intermediate U.S. Treasury, U.S. Credit, U.S. High Yield Corporate, U.S. Government & Credit, and U.S. Aggregate Bond indexes.

Para letras (renta fija corto plazo) se usa la letra USA a 90 días.

Para los activos reales, se usa el índice FTSE NAREIT U.S. Real Estate index, el Standard & Poor’s GSCI (formally Goldman Sachs Commodity Index), y los retornos mensuales del Oro según el cierre mensual del London PM gold.

En cuanto a la forma de calcular y utilizar el AM, Antonacci menciona que existen formas alternativas de calcularlo pero él va a usar la más sencilla, que consiste simplemente en calcular cuál ha sido el rendimiento del activo durante el período de cálculo (ahora hablamos de eso) y restarle la rentabilidad de la letra USA a 90 días. Si el resultado de esa resta es positivo, entonces el AM es positivo y el activo se tiene en cartera. En caso contrario, se vende el activo y se invierte el dinero en la letra USA a 90 días. El proceso se repite una vez al mes, con los datos de cierre de cada mes. Lo que no menciona es si para los back-tests se toman como precios de entrada / salida los precios de apertura del mes siguiente o los de cierre del mes en curso. Si alguien tiene esta información, a todos nos encantaré leerlo en los comentarios ;)

Otra incertidumbre que tengo es qué impacto ha podido tener en esta estrategia la evolución de la letra USA a 3 meses (90 días) que en otros tiempos muy diferentes a los actuales ha llegado a ser muy significativa. ¿Cuál sería la “distorsión” provocada por este detalle? Me gustaría conocer estos números dejando el dinero “en liquidez” cuando estamos fuera del mercado, en lugar de tenerlo invertido en Renta Fija de muy corto plazo. Probablemente no sea significativo, pero sería interesante conocer cuál es el impacto exacto.

Antonacci menciona que el número anual medio de transacciones (o rotación) hacia y desde estas letras a 3 meses va desde 0,33 para los REITs (fondos inmobiliarios) hasta 1,08 para los bonos high yield (bonos basura). Punto a favor del estudio: incorpora 20 puntos básicos de comisión como costes de transacción en cada movimiento hacia y desde estas letras a 3 meses.

PERÍODO DE FORMACIÓN o “LOOK-BACK PERIOD”

Interesante y clave este concepto: ¿cuál es el período que vamos a observar como “motor” o “construcción” del momentum? Es decir, ¿cuánto es el tiempo que tiene que estar subiendo un activo para que podamos decir que “está subiendo y por tanto me interesa comprarlo”?

Porque al final, por fascinante que parezca, el AM es algo tan sencillo -¿y estúpido?- como comprar aquello que más sube. Digo que puede parecer “estúpido” porque se atribuye ni más ni menos que a Warren Buffet una frase de este estilo:

El motivo más estúpido para comprar una acción es porque ha subido mucho.

Y sin embargo, esta es la base de la operativa tendencial… y los números son aplastantes.

Por tanto, la primera y crítica cuestión es: ¿durante cuánto tiempo tengo que observar la evolución del precio de un activo para determinar que “está ocurriendo algo relevante y significativo” que va a tener -estadísticamente hablando- consecuencias relevantes en el futuro?

De hecho, hay una segunda pregunta que vamos a responder también ahora: ¿durante cuánto tiempo se van a sentir los efectos, en el futuro, de ese momentum pasado?

Hablando en claro: Tengo que comprar lo que más ha subido… ¿durante cuánto tiempo? Y después… ¿durante cuánto tiempo lo tengo que mantener? La respuesta a la segunda pregunta es fácil y directo: durante UN MES. Es decir, vamos a mantener posiciones durante tan solo un mes, realizando un rebalanceo mensual.

En cuanto a la primera pregunta, Antonacci nos ofrece una tabla que resume los resultados de su estudio, y que pongo a continuación:

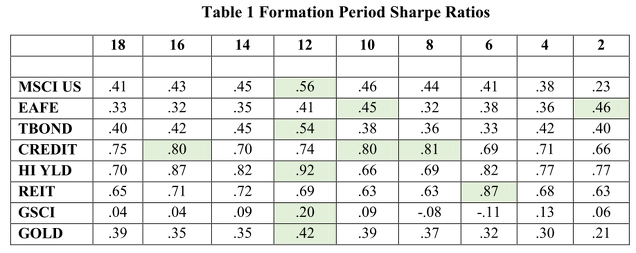

En la tabla se muestran los Ratios de Sharpe (que relacionan la rentabilidad obtenida con la volatilidad soportada) para diversas clases de activos (por orden: bolsa USA, bolsa mundial ex-USA, Bonos soberanos, Crédito corporativo, Bonos High Yield, REIT o fondos inmobiliarios, Materias primas y Oro), y para diversos “períodos de formación” es decir, el número de meses anteriores cuyo rendimiento se ha tenido en cuenta para determinar su Momentum.

Salta a la vista que la mejor relación rentabilidad / riesgo (entendiendo “riesgo” como volatilidad) se obtiene, para todos los activos, observando el comportamiento que han tenido durante los 12 (o 10) meses anteriores. Son resultados coherentes con la diversa literatura financiera que ha estudiado este tema: no parece haber ninguna duda de que el “efecto momentum” alcanza su valor máximo cuando nos fijamos en lo que ha ocurrido durante el último año (12 meses previos). ¿Por qué encaja tan fácilmente con esa convención humana de “un año”… o quizá no tan humana, puesto que se trata del tiempo que tarda la tierra en dar una vuelta alrededor del sol? Es una cuestión interesante… pero más que la respuesta, lo que me interesa y mucho es constatar que la estadística nos empuja a lo sencillo. Utilizar el año como “vara de medir” es algo que parece tener sentido en nuestras sociedades modernas, donde el calendario tiene su importancia (ya sea por temas fiscales, por temas de “rendir cuentas”, temas psicológicos, etc). Quizá la explicación para el Momentum sea algo tan sencillo como eso, o quizá no sea “toda” la explicación pero sí un factor importante y añadido a tener en cuenta.

También es interesante constatar que esta forma de encontrar información útil comparando dónde estamos hoy con respecto a dónde estábamos hace justo un año, es la misma forma que tiene el enfoque Macro de encontrar posibles cambios de tendencia en el ciclo de negocios. A menudo se grafica la llamada "variación interanual" (que es precisamente la variación con respecto al mismo mes del año anterior) en el número de desempleados, en la producción industrial, en la masa monetaria y un largo etc, como forma de observar con claridad una información Macro relevante. Pues bien, ¡el Momentum hace lo mismo!

En otro post os hablaré también de la importancia de la estacionalidad en el momentum, que parece confirmar que en efecto, nuestras convenciones sociales tienen una importancia crítica en la “forma” que tiene el precio de comportarse. Los resultados son impactantes, pero no me quiero desviar más, así que volvamos al tema central de este post, el paper de Antonacci sobre el Absolute Momentum.

En la tabla anterior se muestran los diversos ratios de Sharpe de una estrategia que consiste en observar qué ha hecho cada activo durante los últimos “x” meses y mantenerlo en cartera siempre que su rendimiento durante esos “x” meses haya sido superior al de la letra a 3 meses (y en caso contrario se vende el activo y se compra la letra). El proceso se repite cada mes al cierre. Los períodos analizados van desde 2 hasta 18 meses y se concluye que todas las clases de activos maximizan los ratios de Sharpe en los 10-12 meses (la mayoría en 12 meses). Los resultados de Antonacci para el AM son iguales que los resultados de Jegadeesh y Titman en su paper -antes citado- de 1993 sobre el Relative Momentum, donde los mejores números se alcanzan tomando un “look-back period” de 12 meses.

La gran revelación del Momentum es encontrar que el “número mágico” es 12, y el "horizonte mágico" es el mes (o el año si lo prefieren, al tratarse de 12 meses). ¿Qué propiedades semi-mágicas tiene este número? ¿Estamos haciendo sobreoptimización técnica al buscar un parámetro que encaja bien “en el pasado” pero con el riesgo de que deje de hacerlo “en el futuro”? En primer lugar, decir que no hay “optimización” puesto que se muestran los resultados de un amplio horizonte: desde 2 hasta 18 meses. Y la observación de que son 12 meses lo que mejor funciona coincide con otro paper clásico de otros investigadores “serios”. De hecho no son los únicos, y hay evidencias de que el momentum viene funcionando desde el año 1800... Además, no puede haber nada más sencillo: mirar qué ha pasado en el último año… No parece que haya riesgo de “sobre-sofisticación” ni de “sobre-optimización…”.

En otro post os contaré qué pasa cuando en lugar de 12 meses intentamos utilizar el momentum con períodos de formación (look-back periods) muy pequeños (entre 1 semana y 1 mes), o muy largos (3-5 años). Os adelanto la conclusión: cuando intentamos comprar los valores más fuertes en la última semana o el último mes, obtenemos una rentabilidad peor que la media durante el mes siguiente, y lo mismo ocurre cuando compramos los valores más fuertes en los últimos 3-5 años. Dicho de otra manera, aquí no hay Momentum. Es por tanto única y exclusivamente en ese "período mágico" de un año donde se observa una tendencia a que lo más fuerte siga siendo lo más fuerte. En períodos claramente inferiores o claramente superiores, el efecto no solo no existe, sino que es contrario... es decir, entra en juego el conocido efecto de "reversión a la media".

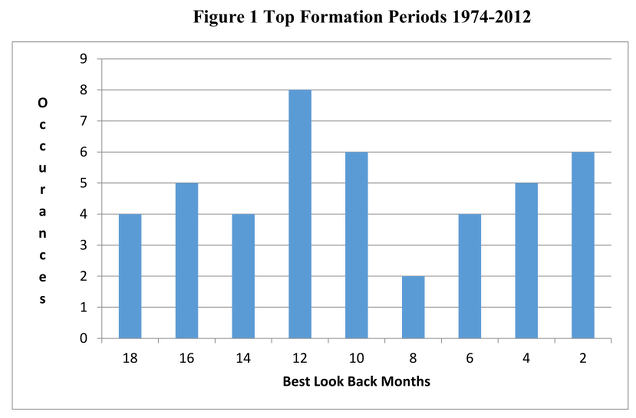

Para analizar el riesgo de sobreoptimización, Antonacci nos ofrece una “comprobación” interesante: ¿qué pasa si en lugar de hacer este estudio entre 1974 y 2012 (38 años de estudio) lo hubiera realizado en cualquier sub-período de 10 años? La técnica consiste en segmentar los datos disponibles en esos 38 años y agruparlos en décadas para ver en cada una de ellas cuál es el “período de formación” (o “look-back period”) que obtiene el mejor ratio de Sharpe. ¿Serían los resultados en cualquier sub-período de 10 años cogido al azar igual de buenos?

En el gráfico anterior se muestran los resultados de ese ejercicio de segmentación. Se muestran el número de veces que el Ratio de Sharpe es máximo (o a menos de un 2% de ser máximo) en cada “período de formación” para todos los activos y a lo largo de todas las sub-décadas. Puede verse que el período de formación que obtiene el mayor número de “Ratio de Sharpe máximo” es 12, confirmando los resultados globales.

¿Qué tiene de mágico este período de 12 meses? Podríamos reflexionar mucho sobre ello, pero lo importante es tomar conciencia del gran impacto que tiene. Eso sí, hay que tener en cuenta que el efecto no es eterno. Se trata pues de un delicado equilibrio entre la observación del pasado -últimos 12 meses- y el impacto que tendrá en el futuro (próximo mes en este caso), que no será "eterno". Hablaremos de eso más adelante. Por ahora, lo más importante es retener que, según el prestigioso estudio realizado por Antonacci, una simple estrategia de mantener en cartera los activos com Momentum de 12 meses positivo bate ampliamente a la estrategia de Buy & Hold para cada activo en cuestión (bonos, oro, acciones...). La cuestión clave que nos queda por ver es cómo se consigue ese efecto de mejora del binomio rentabilidad-riesgo y qué implicaciones tiene.

En el próximo post continuaré con la traducción, resumen y comentario de este importante Paper de Antonacci sobre el Absolute Momentum (AM), y en concreto ahondaremos en las características del AM para comprender cómo y por qué es interesante, es decir, conocer a fondo sus fortalezas y sus virtudes.

Artículos relacionados: ver listado completo de posts que he publicado sobre Momentum.