A la hora de analizar y operar los mercados soy previsible, repetitivo, aburrido y casi monotema: que si la tendencia macro acelera o desacelera, que si el indicador de empleo mejora o no, o que si el patrón técnico X tiene algún sentido con respecto a la tendencia macroeconómica.

Aparte de tener mi metodología que cualquiera que me haya seguido al menos un año se la conoce al dedillo (que la apliquen es otra historia porque cada uno es de su padre y de su madre), una buena parte del tiempo lo paso estudiando los análisis e ideas de otros operadores, analistas y comentaristas. Si veo un análisis bajista lo destripo a fondo para ver si tiene sentido alguno y, sobre todo, como ejercicio de higiene mental para no habituarme demasiado al lado alcista, que ya sabemos como es lo de la complacencia. Pero como últimamente ya me he centrado demasiado en las visiones erróneas bajistas que circulan por ahí, quería hacer una lista de factores alcistas que yo mismo no utilizo en mi método pero que son muy interesantes.

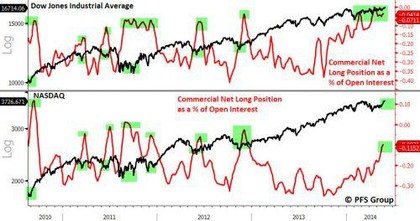

¿Sabías que las posiciones bajistas han alcanzado un máximo en la bolsa de Nueva Yok a niveles similares de los que se alcanzaron antes de los rallies alcistas de 2010, 2011 y 2012? Es un dato muy interesante porque cuando muchos operadores se posicionan a la baja (con dinero contante y sonante) significa que el sentimiento y expectativas son muy bajistas, hecho que suele ser muy alcista en bolsa siguiendo los principios de la Teoría de la Opinión Contraria.

¿Sabías que, sin embargo, las posiciones alcistas de los operadores con mejor información del mercado ("commercials" en el lenguaje del Commitments of Traders de la CFTC) han alcanzado un punto en el que típicamente el mercado hace suelo y sube?

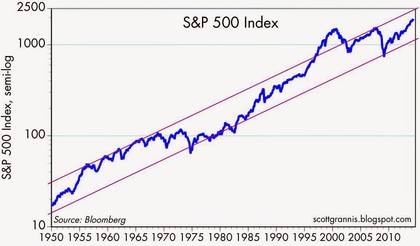

¿Sabías que la bolsa americana aún está muy lejos del rango alto de su canal de largo plazo? Nada que ver con lo del año 2007 y por supuesto nada que ver con el año 2000 o los años 60s. Puede que el último par de años den algo de vértigo, pero esta es la realidad, aún hay mucho potencial técnico antes de preocuparnos por los excesos.

¿Sabías que el actual rally bursátil es un rally que están disfrutando la gran mayoría de acciones? Exactamente el 88,20% de las empresas que constituyen el índice S&P 500 se encuentran sobre su media de 200 sesiones.

Lo preocupante sería si los nuevos máximos del índice se lograran gracias a unas pocas grandes acciones mientras la mayoría se encontrara por debajo de la media de 200 sesiones, lo que revelaría debilidad interna del mercado tal y como ocurrió en 2007. Pero hoy en día no se da el caso.

¿Sabías que el indicador de avances y retrocesos (cumulative advances - declines) de la bolsa de Nueva York el cual mide el número de acciones que suben y que descienden sigue mostrando fortaleza? Eso es un buen signo para la bolsa. Lo peligroso sería como ocurrió en 2007 o entre 1999 y 2000 en el que el índice bursátil marcaba nuevos máximos pero con un número menor de compañías ascendiendo.

Bonus #1 para aquellos que dirán "si pero":

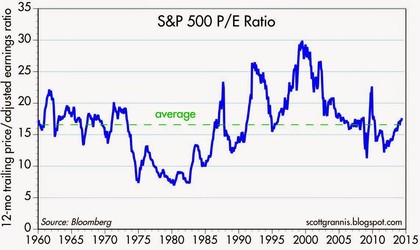

¿Sabías que la bolsa no está especialmente cara y más bien se podría decir que está "justamente valorada" y lejos de los puntos en los que múltiples mercados alcistas han llegado a su fin como el de 1987, 2000 o en los años 60s y 70s?

Bonus #2 para aquellos que dirán "si pero":

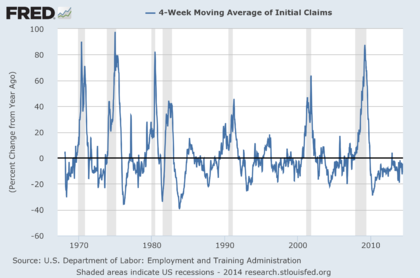

¿Sabías que el número de peticiones de los seguros de desempleo en EEUU alcanzaron recientemente un mínimo cíclico (e histórico si ajusta el número de peticiones por el total de la población)? ¿Y sabías que las recesiones -y por tanto los grandes mercados bajistas- tienen lugar cuando la variación anual de las peticiones es mayor al 20% y que hoy está en -11%?

Muchas de estas cosas no las suelo seguir pero, sin duda, son muy interesantes y todas apoyan la tesis alcista en las bolsas durante el transcurso de los próximos meses. Incluso -y de esto me distancio personalmente- algunos indicadores señalarían que en el corto plazo las bolsas seguirán subiendo de forma vertical.

P.D. Aquí se ha mencionado a la bolsa americana, pero recordemos la gran correlación que existe entre todas las bolsas de los países desarrollados (imagen Ibex 35 y S&P 500).

Desde mi humilde conocimiento, efectivamente el precio va por un canal no hay ningun atisbo de dilataciones (no hay salidas del canal, hay es donde se suelen producir los giros importantes ), yo es que soy del intradia, he puesto el grafico semanal y es espectacularmente alcista, y ese tipo de tendencias son muy fiables. en el nivel 2000 Sp pasa el techo de un canal en diario, si se produjera una dilatacion , podria venir una correcion

Para mí los dos gráficos más relevantes son el de porcentaje de acciones por encima de la mm200s y el de la línea Avance Descenso. Puedes probar la línea del NYSE, que a lo mejor es más representativa del mercado. El ticker en stockcharts es: !ADLINENYC

S2

he ajustado el grafico diario del Sp en el nivel 2000, si se consiguiera rompiendo el techo del canal (diario), entrariamos en dilatacion y (un giro, los osos), lo mas probable, es que visitemos la base del canal y se puede volver a producir otra dilatacion en la base ,( otro giro, los toros) y otra vez al techo del canal, esto que acabo de describir pasa tantas veces, en todos los campos temporales.

El gráfico de la línea A/D del Nasdaq con un pequeña divergencia bajista. Nasdaq en máximos no acompañador por la línea A/D.

Estoy totalmente de acuerdo con todo lo expuesto por Hugo, eso que conste.

Pero también es verdad que ya hace mucho que no vemos una corrección de verdad y en algún momento que yo no veo muy lejano ocurrirá.

Ese gráfico es del Nasdaq 100 no Jorge?

Saludos

No, es el Nasdaq Compositive, pero vamos que da lo mismo pienso yo :)

No puede ser el Composite porque está en 4310, el 100 está en 3777

Pues será el Nasdaq 100.. Da igual.

"Ahora que todo el mundo es alcista", la otra cara de la moneda, esta "a guevo " una caida que puede ser profunda, hemos subido en dos impulsos perfectos, desde el nivel 1810, la perdida del 1860, las caidas pueden ser profundas

Perdonar es que soy muy pesado la perdida del 1810, que es lo origen de este movimiento, puede ser de crahs,me he puesto en lo malo

Buenas tardes Hugo. No sé si sueles usar el gráfico de la evolución del DOW Jones Transportes. Suele decirse que es buen reflejo de la economía de Estados Unidos, incluso más que el S&P. os paso un gráfico histórico en el que se aprecia la clara sucesión de mínimos alcistas desde el crack del 29. Además es de los que más rápidamente se volvió a meter en el canal alcista desde los años 80 cuando lo perdió con la caída de Lehman.

Gracias Miguel Ángel, lo cierto es que no lo tengo muy en cuenta. Si me fijo en los sectores y las diferentes categorías de acciones para ver quienes lideran, pero no le doy un gran peso...sobre todo por mi metodología.

También puede ser que el Dow Jones Transportes esté muy asociado a la Teoría de Dow que no sigo.

Un abrazo