Un operador técnico -básicamente- puede operar tendencialmente o contratendencialmente si es que, respectivamente, sigue tendencias en los precios o busca situaciones en las que contradecir a las tendencias.

En una mayoría de circunstancias los operadores "macro" y los operadores técnicos tendenciales se encuentran posicionados de igual manera en un mismo mercado. Eso es lo que ocurre hoy en día: un operador macro que invierte en el índice S&P 500, lo probable es que esté posicionado al alza porque la economía norteamericana sigue creciendo y el propio comportamiento del mercado lo ratifica. Y un operador técnico seguidor de tendencias que opere en el S&P 500, es probable que esté posicionado al alza porque, por ejemplo, la media de 50 sesiones se encuentra sobre la media de 200 sesiones, un ejemplo clásico de definición de "tendencia alcista".

Así que es muy frecuente que estos dos tipos de operadores con dos enfoques muy diferentes se encuentren en el mismo barco. Sin embargo, uno y otro tipo de operadores no tienen absolutamente nada que ver si profundizamos un poco en las motivaciones que mantienen a unos y a otros dentro o fuera del mercado.

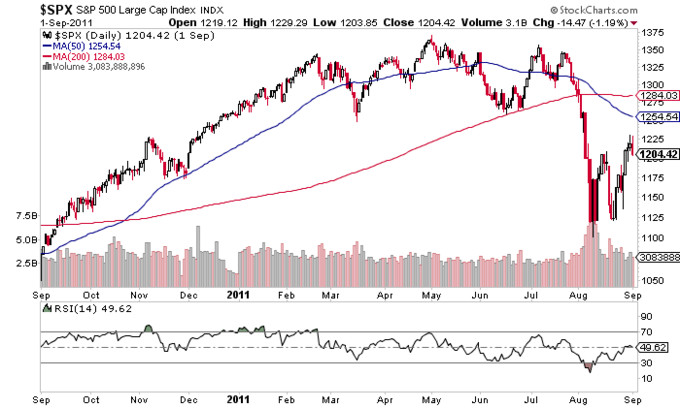

Volvamos la vista atrás. En octubre del año 2010 la media de 50 sesiones se elevó sobre la media de 200 así que podemos decir que probablemente muchos seguidores de tendencias iniciaron un posicionamiento alcista en aquéllas fechas. Y, efectivamente, el mercado subió durante 8 meses hasta que a finales del verano de 2011 llegó una fuerte corrección del 20% y a mitad de agosto de ese año la media de 50 se situó por debajo de la media de 200 sesiones.

Y es partir de este tipo de circunstancias donde se aprecia lo que distingue a unos y otros. Los analistas estrictamente técnicos, viendo el cruce de la media de 50 por debajo de la de 200 u observando cualquier otra regla de seguimiento tendencial, serán proclives a buscar operaciones bajistas desde esos momentos. Sin embargo, un operador macro que considera que la tendencia macroeconómica sigue siendo expansiva, considerará que el cruce de ambas medias es irrelevante y hasta tal vez una oportunidad y preferirá buscar patrones técnicos al alza porque la tendencia que sigue, la macroeconómica, le sigue sugiriendo el ser alcista (ver ejemplos macro de aquél momento). En aquél ejemplo extremo todos los analistas técnicos seguidores de tendencia sucumbieron, justo en el peor momento.

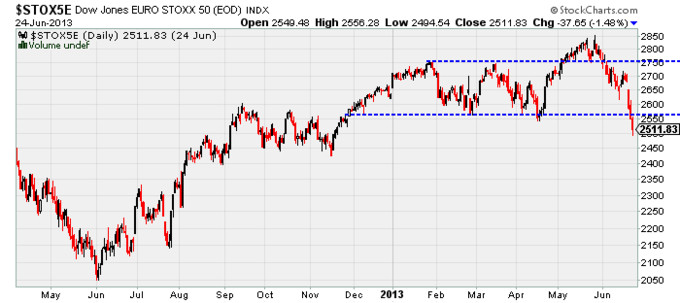

Pero también hay otro tipo de ejemplo más frecuente que ocurre cada pocos meses y que muestra las diferencias entre los seguidores tendenciales técnicos y los macro. Me refiero a la clásica situación en la que un soporte se rompe o cuando un patrón chartista bajista empieza a confirmarse, tal y como ocurrió el pasado 24 de junio de 2013 en el índice EuroStoxx 50:

El comportamiento estándar de un seguidor de tendencias, que esta vez -por mor del ejemplo- no utiliza medias sino la Teoría de Dow, será cerrar su exposición alcista al mercado e incluso posicionarse bajista porque un anterior mínimo creciente ha sido cruzado a la baja por las cotizaciones.

Sin embargo un operador macro le dará un valor relativo a esta rotura de soporte ocurrida el 24 de junio. Por supuesto que ante un movimiento bajista como esa rotura de soporte un operador macro que cree que las probabilidades están al alza puede cubrirse (dejar de estar expuesto al lado alcista), porque una cosa es lo que piensa como probable y otra cosa es no aceptar los hechos del momento. Pero aún así ese soporte para el operador macro es relativo porque sabe que durante el transcurso de la fase expansiva de la economía "existen muchos soportes rotos" en el mercado. Y sabe que la mayoría de esos soportes rotos o mínimos decrecientes o figuras chartistas bajistas que comienzan a confirmarse en realidad no tienen recorrido y lo altamente probable es que el mercado repentinamente gire al alza. Tal vez en 4 días, tal vez en 4 semanas pero si la tendencia macroeconómica es expansiva las probabilidades son al alza. El mejor ejemplo es mi operación del 4 de julio del año pasado, aún viva en mi cartera.

Estas son las diferencias que podemos resumirlas en que un seguidor de tendencias técnico pone toda su fe en las cotizaciones, ya que es lo único que considera, y un operador macro tiene en cuenta las cotizaciones pero les asigna un valor relativo, de tal manera que cuando se rompe un soporte un operador técnico dice "el mercado está bajando y por tanto vendo" y un operador macro alcista dirá "el mercado está cayendo pero las probabilidades son alcistas así que me centro en buscar giros al alza". Y esto es una diferencia enorme aunque al final ambos tipos de operadores vayan muchas veces de la mano.

Muy esclarecedor Hugo.

Pero veo un problema siguiendo la tendencia macro. ¿No se anticipa la bolsa al crecimiento económico? Recuerdo haber leido algún artículo que no encontraban correlación entre el crecimiento del PIB y el precio de la bolsa.

Pero es que, efectivamente, lo que vengo en llamar "tendencia macro" no es el PIB.

La tendencia macro que intento observar es la de los indicadores más adelantados ya sea porque en si mismo son adelantados o porque los observo o transformo de cierta manera que me aporten algún tipo de información útil.

Vamos que no me espero a que los indicadores macro sean positivos, sino que pasen de su fase de "contracción acelerada" a la de "contracción desacelerada".

Mira este artículo el primer gráfico y las explicaciones que siguen a la primera parte del artículo:

http://inbestia.com/blogs/post/curso-de-bolsa-presencial-22-y-23-de-marzo-explicado-en-detalleDel mismo modo que la tendencia macro no es el PIB tampoco la tendencia técnica es un simple cruce de dos medias.

Lo lógico y natural para un seguidor de tendencias técnico es buscar patrones de agotamiento tanto en secundarias bajistas como, incluso, en primarias bajistas. Al menos eso es lo que yo hago y lo que mejor se me da. Al fin y al cabo la "superprimaria" es siempre alcista.

Hacerlo con los techos sí es mucho más complicado.

Para mi ambas cosas son lo mismo, de hecho no sabría en cuál de las dos encuadrarme.

¿Siempre buscas patrones de vuelta al alza? Eso es una operativa contratendencial en sí mismo.

Y si estas operando contratendencialmente movimientos menores a favor de una tendencia mayor ¿cómo determinas esa tendencia mayor? o superprimaria como le llamas

S2!

La "superprimaria" es una invención mía para reflejar que la bolsa a largo tiene que subir acompasada con la creación de oferta monetaria. Esto será así mientras no se vea deflación monetaria consistente, que ya te digo yo que no se va a ver así como así. No tiene nada que ver con la primaria de Dow.

Si, como decía Livermore, en bolsa sólo hay un lado, y es el correcto, ¿para qué voy a esperar a que se me crucen dos medias perdiendo el primer 40%? ¿No es más o menos lo mismo que hacías tú hace un par de veranos con el ibex?

En mercados alcistas para girarme busco patrones complejos de vuelta. En mercados bajistas busco divergencias alcistas. Nunca compraría una acción individual con el aspecto técnico que tenía el S&P500 en octubre de 2011, pero el índice lo cogí desde el segundo día. Me limité a seguir mi sistema.

Saludos.

por tanto, a lo que iba, tienes en cuenta otros factores de caracter no técnico que te indican cual es la superprimaria y en consecuencia tu operativa no responde a lo que conmunmente se viene en llamar "seguimiento de tendencia" porque tus entradas son contratendenciales...lo que yo hago.

s2

Buen artículo Hugo, para mí pones el dedo en la llaga del análisis técnico. En realidad, lo que vienes a poner de relieve es la diferencia entre operar intentando comprender (operar con conocimiento) y operar "a ciegas" según un sistema X, que ha funcionado quizá en el pasado, pero sin una base lógica explicada.

El problema más importante es que el llamado "análisis técnico" es en realidad un compendio de técnicas (muchas veces redundantes), que parecen ofrecer fórmulas mágicas, que usan un lenguaje técnico para hablar de cosas que no son nada del otro mundo. Bajo el paraguas técnico encontramos teorías esotéricas, creencias primitivas y absurdas, y sistemas expertos que no tienen nada de experto. Ese es el problema: el análisis técnico es más un arte que una ciencia (quizá en mayor medida que la inversión en general), y se presta enormemente a charlatanes e incautos.

Dicho ésto, puedo decir que soy creyente. Necesito los gráficos. Aunque eso sí, no uso ningún indicador tipo RSI, MACD ni tampoco más complejos tipo ADX etc. Tengo mi propio enfoque técnico del mercado, mi forma de leer los gráficos. Y se da la paradoja de que ignoro los análisis técnicos de casi todos los analistas técnicos, pero practico mi propio análisis técnico. Es un arte, y la mayoría de los artistas son malos, lo cual influye en la mala fama del análisis técnico en círculos académicos.

¿Mi opinión? Muy simple: coge lo mejor de cada técnica. Como chartista, la figura que más sigo es una que llamo "Fallo y Giro". Los ejemplos técnicos que pones son "fallos de ruptura bajista", y son típicos. El mercado se va tirando faroles, así funciona. Por lo tanto, como analista técnico buscarás esos momentos para entrar. Como analista macro, tendrás el ropaje macro para apoyar esa compra. Sin duda, lo mejor, es tener los dos puntos de vista. Y si encima en vez de comprar el SP500 buscas empresas "value" que han corregido, puedes mejorar aún más el ratio riesgo/recompensa.

En resumen: no creo que macro y técnico sean excluyentes, al contrario, deben ser complementarios.

Saludos.

Efectivamente. No son excluyentes, pero el enfoque difiere mucho.

Yo no le llamo trampa o faroles a esas roturas a la baja canceladas porque eso es asumir que hay gente capaz de manipular así el mercado en esos plazos, lo cual no es el caso. Se trata de un comportamiento derivado de la psicología de masas.

Tampoco le llamo "fallos" porque no son fallos, sino eventos bajistas que se cancelan porque se superpone la gran tendencia macro.

Tienes toda la razón. Hay mucho talibán del análisis técnico y es una gran herramienta, pero usada con relatividad.

Abrazos

Pues es muy útil considerarlo "fallos" ó "faroles". Para nada soy adepto de las teorías conspiratorias, pero tampoco voy a negar que hay gente que intenta manipular y controlar el mundo. Eso sí, todos están abocados al fracaso, tarde ó temprano.

Creo que fue en Soros que leí que si quería comprar, empezaba por vender y provocar ruptura de soportes, para ver cuál era el alcance de los alcistas. Es una forma de obligar al Sr. Mercado a mostrar sus cartas. Si su análisis era correcto, entonces recompraba lo vendido, y compraba mucho más. Ya podía entrar sin miedo, seguro de su escenario alcista. Es una forma útil de ver las cosas: "la masa" se personaliza en el Sr. Mercado, contra el que jugamos. Como bien dices, la simple psicología de masas puede hacer que parezca que hay una conspiración ó una voluntad de "provocar algo". Poco importa, la lectura es parecida: la ruptura de soporte que no provoca más caídas, sino todo lo contrario, es técnicamente una buena señal de timing.

Otro abrazo.