Antes de nada, estoy esperando a la publicación mañana viernes de los datos de empleo oficiales de EEUU para poder hacer una valoración correcta del dato laboral publicado ayer por Automatic Data Processing. Así como hacer una valoración completa del indicador del sector servicios americano que salió bastante frío (el peor mes en años). Por otro lado, voy a dejar 24 horas más para los que aún no han respondido al Examen de Bolsa que plantee ayer lo puedan hacer. Eso sí, de momento van casi 70 respuestas así que tengo trabajo corrector por delante :) En realidad responderé los mensajes rápidamente y escribiré un artículo explicando cada pregunta y su respuesta correcta.

Aprovecho este tranquilo día bursátil para anunciar y explicar el programa del Curso de Bolsa presencial que voy a dar en Madrid el fin de semana del 22 y 23 de marzo(para el de Barcelona no hay fecha pero se aceptan pre-inscripciones).

Como muchos sabrán vivo en Lanzarote y por eso casi todos los cursos que imparto los realizo online aunque hace ya 4 meses que no hago ninguno (espero hacer uno antes del verano si voy bien de calendario). Así que en el futuro las cosas seguirán siendo igual, daré unos cuantos cursos online en directo al año e intentaré dar uno presencial en la península aparte del módulo que imparto en la UA.

El Curso de Bolsa presencial aunque evidentemente siempre se parecerá mucho al que impartí, por ejemplo, hace 4 meses, sí presenta novedades en su estructura, contenido y forma de explicar, novedades inspiradas en el libro que próximamente publicaré. Con esto no quiero decir que quien ya haya venido a mis cursos anteriores debería venir a este (no gastes tu dinero en duplicidades), sino que la elaboración del nuevo libro me ha ayudado a ver las cosas con mayor claridad aún.

Escribir un libro, y este es algo más que "unas notas bursátiles", siempre es complejo y requiere explicar con todo detalle cuál es la filosofía y metodología del autor. Curiosamente, al hacer este esfuerzo, probablemente la persona que mejor aprende nuevas cosas y gana mayor claridad es el propio creador. Así que estoy de enhorabuena.

¿Cuáles son las novedades?

Aparte de un programa modificado (parcialmente) la gran novedad es que el contenido presenta una más clara metodología. Con los años las ideas y principios se han convertido en un método de trabajo más preciso. Al final, todo es muy sencillo de explicar: se trata de conocer con la mayor fiabilidad posible en qué fase del ciclo económico-bursátil nos encontramos y operar teniendo en cuenta las fluctuaciones de los precios y el sentimiento con respecto a ese ciclo.

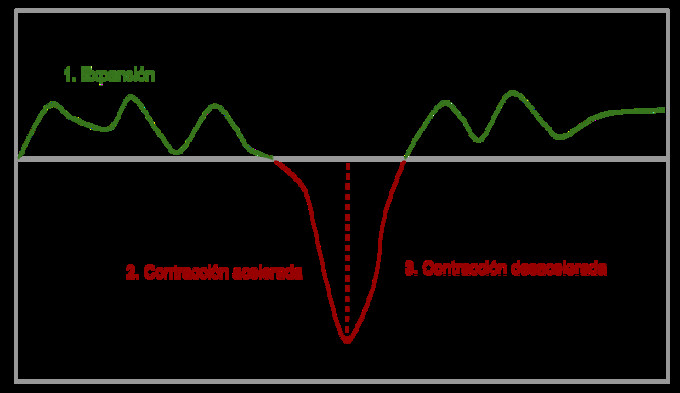

Con la nueva forma de ver las cosas el ciclo económico-bursátil ya no tiene 8 o 4 fases, sólo 3. Desde un punto de vista macro para entender el conjunto del mercado con la máxima eficacia, sólo necesitamos saber si la economía se expande o si se contrae de forma acelerada o desacelerada. Simple, bello y extremadamente útil.

Las fases 1 y 3 son alcistas, siendo la 3 especialmente alcista. La fase 2 (contracción acelerada) es muy bajista. El Curso se centra en explicar esto y en qué indicadores económicos utilizar para hallar la respuesta a la pregunta de dónde estamos. Como todo, no siempre se estará en lo cierto, pero sí la mayoría del tiempo y eso es lo que importa. Analizando el ciclo de esta forma se puede "estar dentro" de la bolsa desde un tiempo temprano y se podrá salir del mercado evitando buena parte de muchas de las recesiones (sería una falacia decir "evitando todas las recesiones" o "evitando todo el mercado bajista provocado por una recesión"). Cómo es lógico este conocimiento es de vital importancia tanto si eres un inversor de largo plazo como si eres un operador de medio o corto plazo. Warren Buffett en su última carta menciona que para invertir no hay que atender a los factores macroeconómicos o políticos. Pero eso es una indicación dirigida al público en general que vive en un país muy estable. ¿Que dirían de eso grandes inversores y operadores como John Templeton, Ken Fisher o Paul Tudor Jones? Exacto, no estarían de acuerdo y los tres eran / son billionarios. No creo que sea sano tomar literalmente todas las palabras que menciona el sabio inversor Buffett. Por lo menos se deberían escuchar teniendo en cuenta a quién van dirigidas. Al fin y al cabo Buffett siempre dice que su grandes maestros fueron Graham y Philip Fisher, y curiosamente Ken Fisher hijo de Philip es uno de los mayores historiadores del mercado y una persona muy atenta a la situación macroeconómica de los diferentes países.

Luego, cuando por fin se tienen las herramientas y la metodología para entender en qué momento del ciclo económico se está, lo siguiente es interpretar el mercado (la bolsa) con respeto a ese ciclo. Esto se puede hacer con dos herramientas que yo he rebautizado:

El Análisis Técnico Contextualizado (ATC)

El Sentimiento Bursátil Contextualizado (SBC)

¿Lo he rebautizado? Sí, sin duda. El análisis técnico y el estudio del sentimiento alcanzan toda su potencia en contexto con el análisis macroeconómico.

La clave del ATC es entender que hay tres tipos de patrones técnicos son respecto a la tendencia macro (situación del ciclo):

1. Los patrones a favor de la tendencia macro (hay que apostar a favor)

2. Los patrones en contra de la tendencia macro (hay que ser cautelosos)

3. Los patrones en contra de la tendencia macro que se cancelan en los "puntos bisagra" (hay que apostar a favor)

Y lo que explica el curso es cómo detectar si se está en uno u otro tipo de patrón y cómo proceder en cada caso. La ventaja sobre el mercado no viene del uso del análisis técnico o de una interpretación técnica de las cotizaciones, sino de entender los movimientos del mercado en un orden mayor de las cosas: el ciclo económico. Y operar acorde a ello.

Si uno mira una ola que rompe en la playa durante un segundo ¿puede saber con eso si la siguiente ola romperá más arriba o más abajo? Desde luego que no. Para saberlo hace falta conocer cuál es la marea. La observación "al desnudo" de las cotizaciones bursátiles es lo mismo que observar una ola que rompe durante un segundo: no te dice nada de lo que va a hacer el mercado a continuación. Sin embargo, conociendo si la marea macroeconómica asciende o desciende uno puede saber si las cotizaciones seguirán subiendo o bajando con una alta probabilidad. Sabiendo esto, es cuando el Análisis Técnico puede entrar en juego para surfear las olas de la manera más eficiente posible a la vez que se controlan los riesgos tanto como se puede.

La clave del SBC es muy parecida pero no es lo mismo. Es normal que haya optimistas en un mercado alcista. La gente habla de peligro en esas circunstancias pero eso hay que definirlo como algo completamente natural. Normalmente es un error garrafal contradecir a la mayoría todo el tiempo porque ésta solo se equivoca en los grandes puntos de giro del mercado. La clave está en contradecir a una mayoría pesimista cuando la tendencia macro es alcista y en contradecir a una mayoría optimista cuando la tendencia macro es bajista. Esas son las oportunidades reales para el operador "contrarian". De nuevo, el sentimiento sin contexto no sirve de nada.

El sentimiento se puede dividir en dos partes: el sentimiento medido de forma objetiva y que es una herramienta útil para el corto y medio plazo (piensa en las encuestas de sentimiento o en el VIX). Cuando estas herramientas señalan miedo en medio de una expansión económica es hora de comprar. Si señalan complacencia en medio de una recesión es hora de vender.

Luego hay otras herramientas de sentimiento que son subjetivas y que dependen de la capacidad interpretativa del operador. Estas también ocupan una importante parte en el curso y son mis favoritas. La mejor parte del sentimiento es la que no se puede medir pero sí percibir claramente (en realidad todo se puede medir, pero es difícil o costoso). Un ejemplo ya paradigmático de esto, es lo que comenté en el artículo "Tranquilo Carlos Sánchez: cuando se ríen de ti es que tienes la razón".

Otra parte importante del curso (ergo de mi metodología) es la psicología personal. Esta parte no está basada en aforismos zen o en llamamientos baratos de libros de autoayuda. Se basa en una comprensión científica y lógica de cómo fácilmente caemos presas de la psicología de masas y cómo es necesario entenderlo en profundidad para conservar una forma de pensar y actuar independientes. El mejor ejemplo es el experimento del psicólogo de la universidad de Yale Stanley Milgram que muchas veces he comentado y sobre el que unos franceses realizaron un estupendo documental que sólo puedo recomendar (ver: El Juego de la Muerte) .

Básicamente esto es lo fundamental que compone el curso. Es lo que ya saben de mí explicado al detalle, en profundidad y primera persona y con un enfoque metodológico muy definido. En definitiva, lo mejor de mí.

Para más información básica y registrarte en el Curso puedes acceder a mi página personal. Ahí se explica la fecha, horarios, lo que incluye el curso, la localización y el precio. Si eres de fuera de Madrid, huelga decir que hay cientos de hoteles alrededor y el centro de negocios Ibercenter se encuenta en un punto completamente céntrico de la capital. Si te interesa el de Barcelona, el cuál no es seguro que lo haga, puedes enviarme una solicitud de pre-registro en la misma página de información.

+ información Curso de Bolsa presencial Madrid y Barcelona