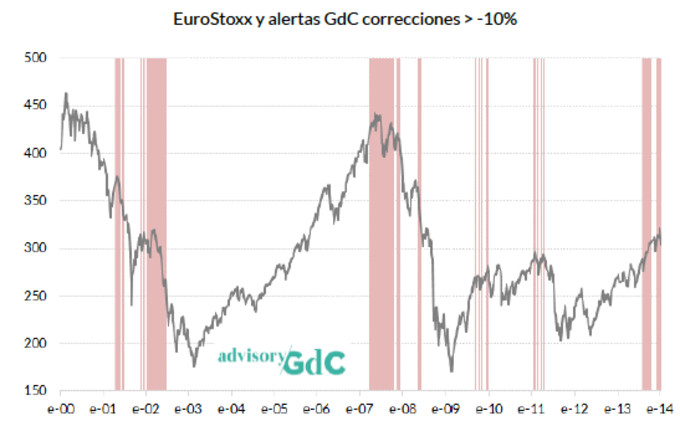

En la entrada CERCA DE UNA CORRECCIÓN IMPORTANTE EN RV EUR presentamos y explicamos este primer gráfico, que alertaba de una caída en bolsa que podría superar el 10% en las próximas semanas. Una alerta que también observamos en los meses de enero de 2010 y 2011. Pero lo más preocupante es que también aparecieron durante el mercado bajista de 2000-02 y el techo de mercado 2007-08 ¿Estamos ante un gran techo de mercado (2000 y 2007) o una corrección dentro de mercado alcista (2010 y 2011)?

A lo largo del post vamos a analizar en qué entornos se produjeron los cambios de ciclo en bolsa (techo mayor de mercado) desde dos ángulos diferentes (1) información adelantada de ciclo y (2) valoración del mercado. El objetivo, contrastar esa información con el momento actual para intentar dar respuesta a lo que todos nos preguntamos ¿algo más que una corrección?

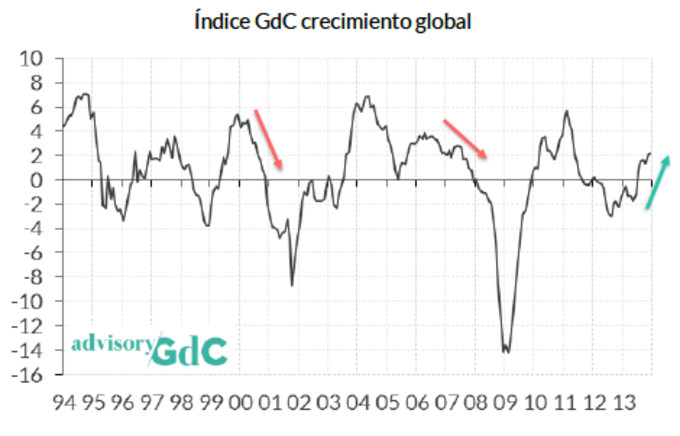

Veamos la información adelantada de ciclo, que resumimos en el GdC crecimiento global (aquí, detalles sobre el índice). Durante las formaciones de techo del 2000 y 2007 se observa una tendencia a la baja en nuestro indicador, alertando de una desaceleración de la actividad económica mundial (divergencias frente a unos mercados de acciones marcando nuevos máximos). Hoy, lo que observamos es una aceleración, si bien habrá que prestar atención a la lectura de los próximos meses ante las últimas señales de inestabilidad en el bloque emergente o la inesperada caída del ISM en EEUU.

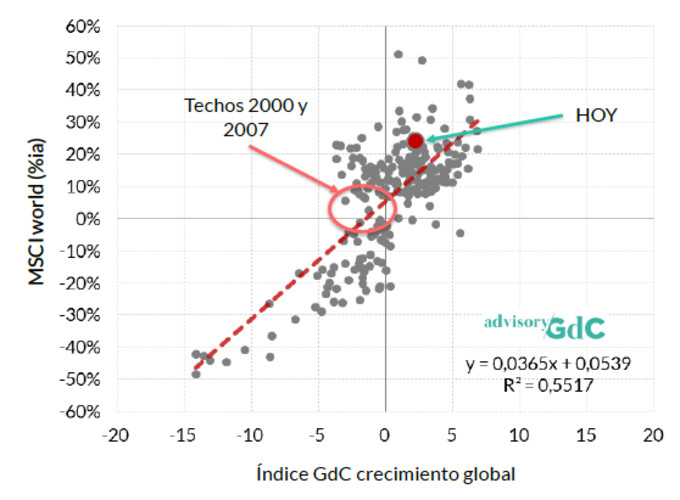

Cuando cruzamos el GdC crecimiento global con el MSCI world observamos que la RV está “corriendo” a un ritmo interanual del 24%, ligeramente por encima de lo que le “recomienda” un GdC crecimiento global en 2,17 puntos. Así, observamos en el gráfico inferior que el punto actual (en rojo) se sitúa ligeramente por encima de la regresión, que nos dice que un GdC crecimiento global en 2,17 daría soporte a un MSCI world corriendo a un ritmo interanual del 13,3% (estimación que sale de aplicar esta fórmula 0,0365 x 2,17 + 0,0539).

Con todo, no estamos ante una desviación exagerada, y esta se podría corregir por dos caminos: (1) desplazamiento hacia abajo hasta que el punto rojo se encuentre con la línea de regresión (ajuste en cotizaciones bursátiles a la baja) y/o (2) desplazamiento hacia la derecha hasta que el punto se encuentre con la línea (subida del GdC crecimiento global hasta los 5 puntos). Todo parece indicar que será la primera alternativa la vía de ajuste hacia la regresión.

Durante las formaciones de techo en 2000 y 2007, como apuntamos anteriormente, el GdC crecimiento global se sitúa en niveles próximos a cero, dejando unos meses atrás el punto de máxima expansión.

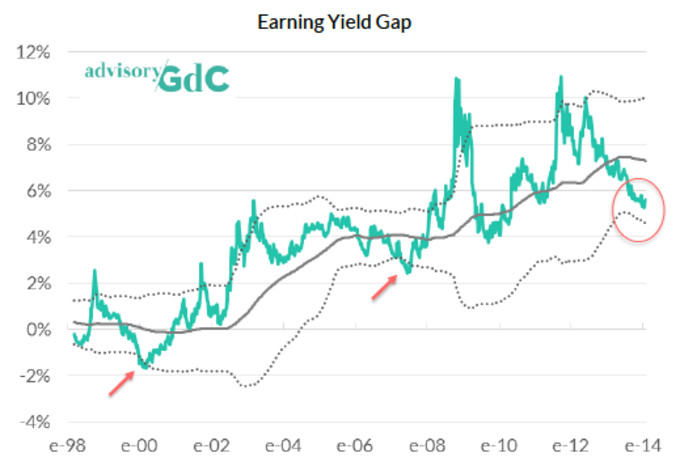

Analicemos ahora las valoraciones con dos de nuestros indicadores: EYG y GdC Valoración (sintetiza varios múltiplos y medidas de rentabilidad). Del primero hemos hablado en profundidad en las últimas entradas del blog (aquí y aquí), y vemos que los techos de mercado (2000 y 2007) se produjeron cuando el EYG se situó dos desviaciones típicas por debajo de su media de 3 años. Hoy estamos demasiado cerca, pero no se ha llegado a ese extremo.

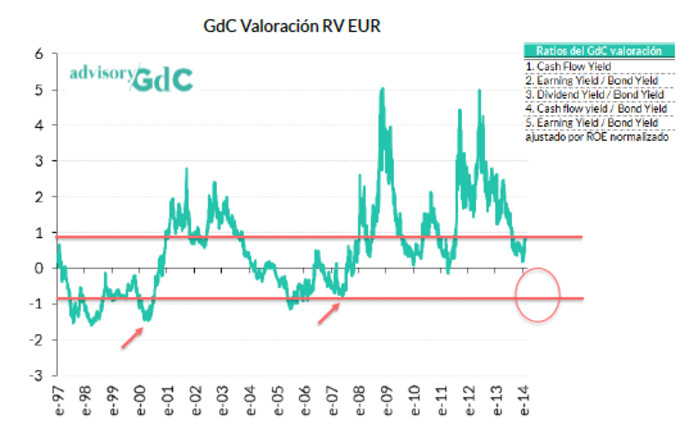

Por último, en el GdC valoración tampoco observamos las señales extremas de sobrevaloración (por debajo de -1) que se dieron en 2000 y 2007. Lo que sí observamos es que ha llegado a alcanzar los mismos niveles previos a las correcciones de enero 2010 y enero 2011 (cero). Y es que con el ciclo de beneficios todavía vulnerable en UME, a medida que las valoraciones llegan a niveles medios históricos (línea 0 en el gráfico) las cotizaciones parecen quedarse sin fuerza. Por lo tanto, sin potencia en beneficios el principal argumento alcista en RV EUR actualmente seguirá pivotando sobre las valoraciones atractivas (GdC valoración > +1 = valoraciones atractivas).

A modo de resumen, en la información adelantada de ciclo y en las valoraciones no observamos, de momento, paralelismos con los techos de 2000 y 2007 (en RV EUR). Encontramos más similitudes con las profundas correcciones de 2010 y 2011. El principal riesgo, tal como detallamos aquí, es la deflación, con implicaciones muy bajistas sobre RV (superiores al -30%).

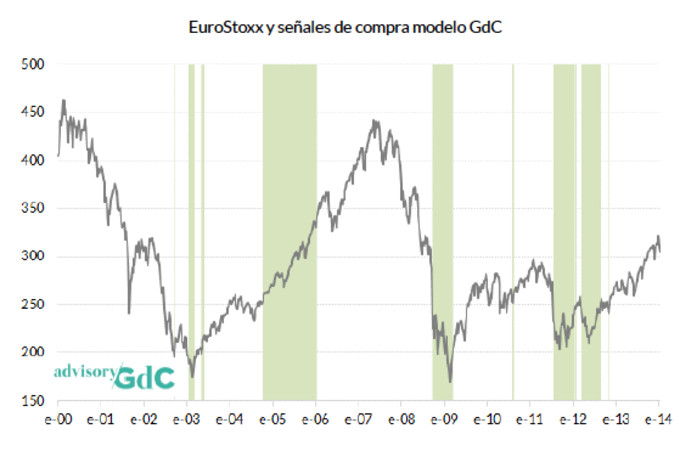

Nuestra señal de alerta del 8 de enero sigue vigente ¿y cuándo empezar a comprar más RV? Cuando aparezca una barra verde en este último gráfico: señales de compra GdC.