En este post no quiero entrar al detalle de esta pregunta profunda, sino comentar algunos detalles de corto plazo. El problema de fondo seguiremos hablando de él, y sobre todo iremos viendo qué hace el mercado y qué señales nos va lanzando. Por ahora, lo primero y más llamativo es la fortaleza del Nasdaq (índice "Growth") vs debilidad del Eurostoxx (índice "value"). Lo segundo es la rapidez con la que ha repuntado la volatilidad, incluso la del Nasdaq (índice VXN) a pesar de que el índice en sí apenas ha caído (y ya se ha recuperado). Hay que tomar nota de esta fortaleza de las Apple y Google, porque claramente el mercado nos lanza un mensaje fuerte. Como dijo Warren Buffet, "cuando baja la marea, se ve quien nada desnudo". ¿Está el Eurostoxx desnudo? Podría ser...

Pero en cualquier caso, con la volatilidad implícita (VSTOXX) de las opciones sobre Eurostoxx en niveles ya del 31%, puede decirse que "como mínimo", estamos en zona de venta de PUTs. Tras una caída del indice cercana al 8% desde máximos, y con una volatilidad al 31%, los números son estadísticamente robustos (siempre que no apalanquemos o lo hagamos "un poco", por ejemplo al 120%). Recordemos que cuanto más cercano sea el vencimiento de la PUT, menos defensiva es la estrategia, y cuanto más cercano esté el precio de ejercicio de la PUT a vender (strike), menos defensiva es la estrategia. Dicho de otra manera, vender PUT con vencimiento 6-9 meses y strike un 10% OTM es mucho más defensivo que vender PUT 3% OTM con vencimiento 1-2 meses.

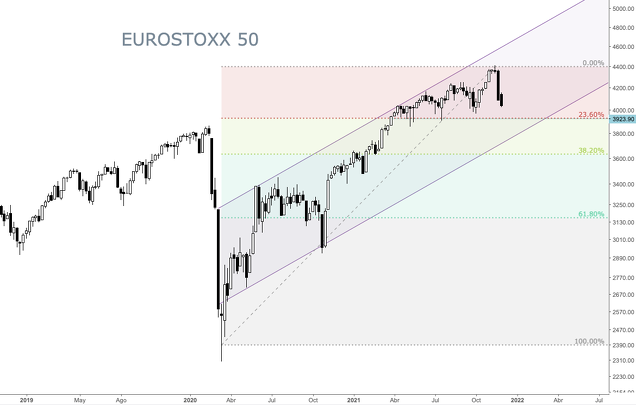

En el vídeo que os pongo al final comento los niveles de retroceso Fibo y las volatilidades en Nasdaq y Eurostoxx.

A día de hoy, y sin pretender ser visionario y saber lo que va a ocurrir (ni en bolsa ni en la economía, ni en la vida), lo poco que tengo claro ahora mismo es lo siguiente:

1. A priori, no me creo que estemos a las puertas de una nueva paralización económica mundial voluntaria que vuelva a tumbar las cotizaciones a corto plazo. Es decir, no me creo que estemos a las puertas de una caída del 40% en las bolsas en el próximo mes, como ocurrió en feb-mzo 2020.

2. De la misma manera que anteriormente la relación riesgo/recompensa no me parecía atractiva, y en todo caso había que mantener posiciones alcistas defensivas con opciones o cubrir cartera de contado, motivo por el cual esta caída (a diferencia de la de marzo 2020) me ha pillado muy fuera del mercado, ahora considero que, independientemente de lo que haga el mercado, estamos en niveles donde se puede realizar operativa Putwrite con tranquilidad y sin apalancar, pero con serenidad y claridad. Quizá no ganemos con ello, pero lo que dice la metodología es que en estos entornos es cuando es rentable a largo plazo.

3. La fortaleza del Nasdaq es perturbadora. No solo las FAMMNG o empresas relacionadas con un confinamiento aguantan bien. Hay otras que se comportan bien, y en las fases de corrección o consolidación es donde se encuentran las futuras ganadoras, y por eso estas fases son sumamente interesantes.

4. La mini crisis (hasta ahora) no llega "de repente". El pequeño "salto al vacío" que hemos visto en Eurostoxx por ejemplo viene después de una subida similar. Es decir, podría ocurrir perfectamente que una vez más, el mercado encuentre una "excusa" para hacer lo que le tocaba hacer: corregir excesos. Por supuesto, parece casi imposible argumentar que se trata de una excusa y no de una realidad... porque la gente siempre quiere escuchar historias creíbles y comprender lo que pasa, dando a la realidad un sentido y una lógica "inevitable". Pero la realidad de los mercados es que casi siempre, la noticia va detrás del gráfico. En el vídeo doy el ejemplo de los bonos HY cuyo comportamiento venía siendo sospechoso.

Veremos cómo evoluciona todo esto. A priori, no me creo el inicio de un crack. Pero por otro lado, mantengo estrategia defensiva (porque la venta de PUTs OTM es una estrategia DEFENSIVA).

Seguiremos hablando de todo esto. Os dejo por ahora con un video sobre Nasdaq, Eurostoxx y el mercado.