Cuando estudiábamos economía llegábamos a la conclusión de que un alza en los precios del crudo tenía implicaciones positivas para la economía, puesto que significaba aumento de la demanda o previsiones de aumento de la misma. Esto se producía bien porque la economía global estaba en fase de crecimiento, o se estaba saliendo de una época de recesión o desaceleración. La lógica era aplastante y positiva para las bolsas, puesto que los mercados de renta variable viven de expectativas futuras.

Sin embargo, en los últimos tiempos, y este año se ha visto más claramente, el precio del petróleo no se está moviendo por el comportamiento de la demanda (actual y futura), sino por el de la oferta. Y el problema es que gran parte de los inversores están confundiendo la evolución del precio del petróleo con expectativas de crecimiento (que era lo que se estudiaba en los libros de economía). De esta forma, los mercados de renta variable han tenido este año el peor arranque de las últimas décadas (en algunos índices el peor arranque de la historia) simplemente porque el precio del petróleo caía en picado y los analistas preveían que se iría por debajo de 20 dólares el barril. Pero quedó demostrado que la caída del precio no se produjo por caída de la demanda, sino por una sobreoferta.

Y si la demanda no corrigió (aunque seguía habiendo sobre oferta), la caída del petróleo era claramente una buena situación, en general, para los mercados y negativa para las compañías y países exportadores. En ello insistimos en los primeros meses del año. Ayer vimos que el precio del petróleo subió fuertemente (más de un 6%) tras la sorpresa de que en reunión de la OPEP hubo finalmente un acuerdo para reducir la producción del petróleo. Este acuerdo, al no estar descontado, generó la fuerte subida de los precios del petróleo. En el gráfico vemos que el rebote ha servido para llevar el precio del petróleo desde la zona de soporte a la zona de resistencia en la especie de figura de triángulo que se puede dibujar en la evolución del West Texas de los últimos meses.

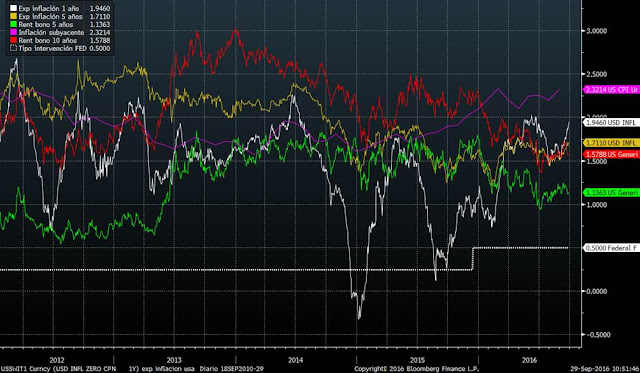

Hoy vemos que, tras la reacción de ayer está llegando una recogida de beneficios del mismo. A corto plazo sí que debemos seguir teniendo en cuenta que una subida del precio del petróleo afecta a los mercados favoreciendo a los activos de riesgo. Suben las expectativas de inflación y esto perjudica a la renta fija y favorece a la renta variable, sobre todo en el contexto actual en el que persiste el riesgo de deflación o de una inflación muy por debajo de los objetivos de los bancos centrales. En el siguiente gráfico se puede observar cómo estos días están subiendo las expectativas de inflación a un año (línea blanca) y cinco años (línea amarilla). La rentabilidad de los bonos (línea verde el cinco años y roja el 10 años) se está quedando atrás. Los datos son de Estados Unidos.

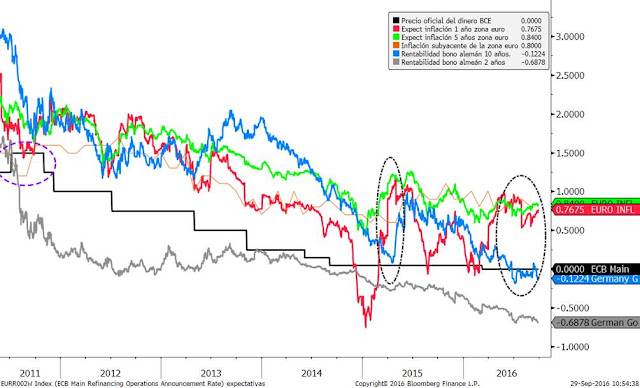

Si el desajuste entre expectativas de inflación y bonos es reseñable en Estados Unidos, resulta mucho más patente en la zona euro. Las expectativas de inflación a uno y cinco años se mantienen desde el verano en torno al 0.8%, mientras que la rentabilidad del bono a 10 años y dos años alemán se mantienen en mínimos históricos.

Volviendo a los precios del petróleo, hoy la recogida de beneficios, en parte, se está produciendo porque el acuerdo que se publicó ayer no es definitivo. Al parecer se debe refrendar en la reunión del próximo 30 de noviembre y esto nos asegura días de rumores por parte de los miembros de la OPEP que generará volatilidad en el precio del petróleo. No obstante, lo que tenemos que sacar en claro de la reunión es que por fin se vislumbra la posibilidad de que los productores lleguen a acuerdos y empiecen a dar por terminada la guerra de precios iniciada hace ya bastantes meses que tanto perjudicó a todo el mundo.

Por tanto, en este mes de septiembre se han eliminado bastantes incertidumbres para los inversores. El Banco de Japón, el BCE y la Reserva Federal empiezan a dar mensajes de que las medidas implantadas son suficientes y la economía empieza a no necesitar tanta respiración asistida. Esto deberíamos tomarlo como algo muy positivo. Y tras la reunión de ayer, podemos ir descartando una fuerte guerra de precios que lleve al petróleo de nuevo a mínimos del año. Esto reduce fuertemente la volatilidad, no sólo de los índices de renta variable, sino también en las divisas (sobre todo emergentes). Y ya sabemos que menor volatilidad siempre favorece a la tendencia alcista de los mercados.

Así pues, la noticia de ayer de la OPEP es positiva, pero para el devenir futuro de los mercados siempre es preferible que los precios del petróleo suban porque se está produciendo un aumento de la demanda. Los últimos datos de las agencias estatales de energía sí que van en esa línea. Este mismo mes de agosto la OPEP aumentó las previsiones de demanda de crudo: crecerá este año un 1,31% respecto a 2015 hasta situarse en 94.26 millones de barriles diarios. Por tanto, estamos en una situación idónea para que el precio del petróleo se estabilice entre 40 y 50 dólares el barril y deje de ser un factor de incertidumbre para los inversores.