Pocas empresas se pueden encontrar hoy día en el parquet español como Viscofan. Para los que no conozcan esta empresa, Viscofan es líder mundial en la producción y distribución de envolturas artificiales para productos cárnicos, además de ser el único productor mundial que posee tecnología para producir todas las familias de envolturas: celulósica, tripa natural, colágeno, fibrosa y plástico y tiene presencia en más de 100 países de todo el mundo.

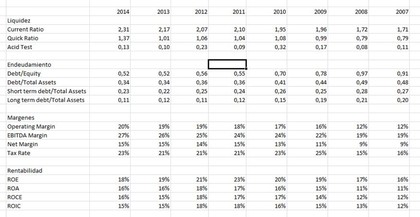

En cuanto a fundamentales, los ratios más destacados de Viscofan son:

¿Qué decir de sus números?

Excelente liquidez: La liquidez que presenta en sus cuentas es muy buena, Current Ratio > 2 en los últimos 4 años y Quick Ratio > 1 en los últimos 5 años, por lo tanto Viscofan es capaz de atender sus deudas sobradamente.

Bajo endeudamiento: El ratio Debt/Equity es de 0,52 por lo que por cada euro de PN tiene 0,52 euros de deuda mientras que la deuda total solo supone un 34% de la estructura financiera de esta compañía.

Márgenes elevados: Los márgenes de Viscofan no han dejado de crecer en los últimos 7 años y en los resultados presentados en 2015 son aún mayores: Operating Margin 23%, EBITDA Margin 30%, Net Margin 17%.

Alta rentabilidad: La rentabilidad de esta compañía se ha mantenido constante en los últimos años, dato que habla mucho a su favor. Viscofan consigue rentabilidades de dos dígitos, tanto sobre patrimonio neto, como sobre activos totales, capital empleado o capital invertido.

Semejantes datos nos dan buenos motivos para creer que Viscofan está haciendo las cosas de forma sobre saliente, excelente liquidez, bajo endeudamiento, márgenes elevados y rentabilidades de dos dígitos. ¿¡¡Quien no quiere una empresa así!!?

Ahora bien, existen otros factores a tener en cuenta a la hora de analizar lo buena que es una compañía y debemos realizar las siguientes preguntas: ¿Es una compañía generadora de caja libre? ¿Crea esta compañía valor para el accionista?

Para responder a estas dos cuestiones vamos a analizar el free cash flow de la empresa en los últimos años y para estudiar si crea o no valor recurriremos al modelo “Economic Value Added”.

Tomando el free cash flow calculado vemos que Viscofan sí es un generador cash flow, de hecho no hay ningún año de estudio en el que haya obtenido cash flow negativo, lo cual es un buen dato.

En cuanto al Economic Value Added de la compañía (EVA), lo que hacemos es tratar de calcular el valor añadido que la compañía crea para el accionsita. El cálculo consiste en: Capital * (RoCe-Wacc), tomando un Wacc (tasa de retorno mínimo exigido por el accionista) de 10% vemos que Viscofan ha obtenido mayor rentabilidad sobre el capital empleado de la exigida por el accionista.

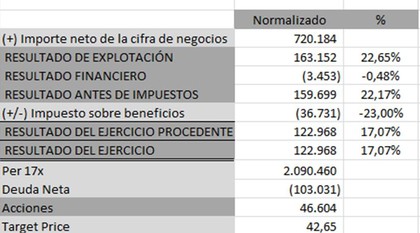

Por último, intentaremos llegar a un precio objetivo de las acciones de esta compañía. Para valorar Viscofan recurriremos al método de valoración por múltiplos, utilizando un ejercicio normalizado.

En nuestra hipótesis tomamos un aumento de la cifra de negocios del 4,75% sobre la cifra de negocios el año 2014, cifra de crecimiento presentada por el grupo Viscofan durante los últimos años, para llegar al resultado de explotación aplicamos un margen del 22,65%, al cual le deducimos un resultado financiero que creemos bastante razonable y a ello le aplicamos un impuesto sobre beneficios del 23%, recordemos que Viscofan tiene su sede en el Reino de Navarra y que comercializa su producto en por todo el mundo. Finalmente obtenemos un margen neto de 17,07% o 122.946.000 de euros al cual aplicando un múltiplo de 17x (creemos conveniente aplicar un 17x por la rentabilidad que presenta la compañía, por lo que aplicamos un múltiplo mayor a la media histórica del mercado), a esto le restamos la deuda neta y lo dividimos entre el número de acciones.

Finalmente nos da un precio objetivo de 42,65€, muy por debajo de su cotización actual de 57,06€, por lo que la dejamos a esta magnífica compañía en el cajón de los posibles a la espera de que Mr Market se levante deprimido.