Los inversores y los expertos advierten que la inflación podría dispararse en fechas próximas por múltiples razones: el gasto fiscal de los gobiernos, el aumento de los precios del petróleo y el incremento de los costes de transporte, por nombrar algunas. Sin embargo, Fisher Investments España cree que muchos no entienden la inflación y sus causas. En este artículo definimos lo que es inflación, disipamos algunos temores recientes sobre la misma y discutimos cuándo es el momento adecuado para preocuparse por este fenómeno.

La definición de inflación

La inflación es un aumento del nivel general de precios de los bienes y servicios en toda la economía durante un periodo de tiempo prolongado. Dado que la inflación abarca una amplia gama de bienes y servicios, puede afectar a las personas de forma diferente, haciendo que la experiencia personal de la inflación varíe en función de los bienes y servicios que esas personas adquieran con frecuencia. El amplio alcance de la inflación puede hacer que sea algo difícil de medir, pero hay múltiples indicadores que lo intentan, incluidos los índices que siguen determinadas cestas de bienes y servicios para captar las tendencias generales de los precios.

Aunque la verdadera causa de la inflación es un tanto compleja y debatida, Fisher Investments España comparte la opinión del economista Milton Friedman, ganador del Premio Nobel, de que la inflación se produce cuando demasiado dinero persigue muy pocos bienes y servicios. Basándose únicamente en esta definición, puede parecer razonable que la inflación vaya a aumentar desde ahora, ¡y puede que lo haga! Pero vamos a analizar por qué creemos que muchos de los temores actuales sobre la inflación pueden estar infundados.

Respondiendo a algunos de los temores sobre la inflación

1. ¿Las interrupciones en la cadena de suministros y el aumento de los costes de envío provocarán inflación?

Problemas de interrupciones en la cadena de suministros -como la de semiconductores y otros productos recientemente- puede provocar un aumento temporal de los precios debido a la parte de la ecuación correspondiente a la «escasez de bienes y servicios». Sin embargo, este tipo de problemas tienden a ser transitorios. Por ejemplo, la reciente escasez de semiconductores se produjo en parte por la falta de producción de los mismos durante los confinamientos y otras restricciones impuestas durante la pandemia y también por la creciente demanda de equipos para trabajar remotamente desde casa durante esta crisis. Sin embargo, muy probablemente estos precios más altos sirvan de señal a los productores de que es hora de hacer una mayor inversión para alcanzar una mayor producción que satisfaga la demanda, lo que a la larga ayudará a aumentar la oferta y a que los precios vuelvan a equilibrarse.

Otro temor es que las interrupciones del transporte marítimo -como las causadas por el atasco de un petrolero en el Canal de Suez a principios de este año- provoquen un aumento de los costes del transporte marítimo, haciendo que repunte la inflación. Sin embargo, estas interrupciones suelen ser igualmente temporales. Pueden provocar retrasos en los buques portacontenedores y en los camiones, pero las empresas y el sector del transporte marítimo suelen adaptarse rápidamente para sortear problemas de corto plazo como éste.

2. ¿Son inflacionarios los precios del petróleo?

Técnicamente, sí, porque la energía (es decir, el petróleo y el gas) es un componente de muchos de los índices generales de inflación. Sin embargo, muchos de estos índices también ofrecen una versión «subyacente», que excluyen elementos como el petróleo y los alimentos, cuyos precios suelen fluctuar también por razones de sus respectivos mercados. Algunas personas creen que los precios de la energía pueden repercutir en los precios de otros bienes, ya que las empresas aumentan el precio de sus productos para costear el aumento de los costes energéticos. Sin embargo, las empresas que utilizan mucho petróleo y gas suelen evitar tener que subir sus precios cubriendo las compras de petróleo con contratos de futuros. Aunque el aumento de los precios de la energía puede influir en algunas de las mediciones de inflación existentes, en realidad no es el principal motor de la inflación sistémica, y los índices «subyacentes» son de ayuda a los inversores para que puedan discernir si la inflación se debe a un fenómeno general o está vinculada a las fluctuaciones de los precios de las materias primas.

3. ¿Los paquetes de ayuda fiscal tras las crisis del COVID harán repuntar la inflación?

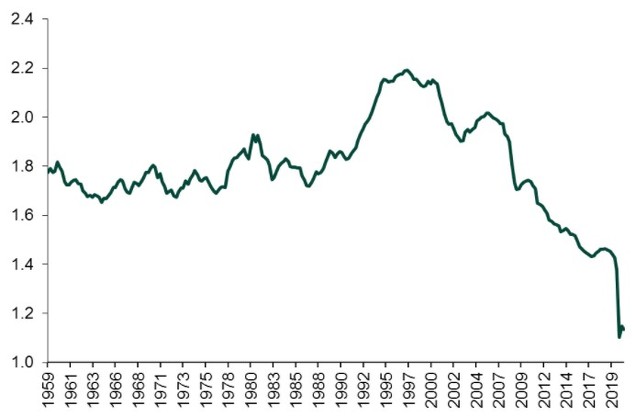

Tras los paquetes de ayuda fiscal de los gobiernos durante la pandemia, algunos temían que los gobiernos estuvieran inyectando demasiado dinero en sus economías, lo que haría que se excediera el potencial de producción económica y, con ello, haciendo repuntar la inflación. Por ejemplo, en EE.UU., aunque una parte importante de esos paquetes de ayuda fueron en forma de cheques hacia las familias estadounidenses, no necesariamente se traducen inmediatamente en un mayor gasto y precios. La gente también pudo utilizar esos fondos para amortizar deuda pendiente o para aumentar el monto de sus ahorros. El enorme aumento de la tasa de ahorro de Estados Unidos, del 7,2% en diciembre de 2019 al 13,7% al cierre de 2020, sugiere que muchas personas hicieron precisamente eso el año pasado. Para que la inflación se eleve, se necesita que el dinero persiga los bienes y servicios y, hasta ahora, eso no está sucediendo. Volviendo al ejemplo de EE.UU., aunque la oferta monetaria de EE.UU. ha aumentado un poco, la velocidad del dinero M2 -una medida de la frecuencia con la que el dinero cambia de manos- sigue en mínimos históricos. Esta baja velocidad del dinero sugiere que la parte de la ecuación que consiste en «perseguir muy pocos bienes y servicios» aún puede no estar materializandose.

Gráfico: La velocidad de la Oferta Monetaria (M2) se mantiene en bajos niveles

iFuente: US Federal Reserve Bank of St. Louis, a fecha 09/04/2021. Velocidad monetaria M2 de Estados Unidos, trimestral, enero de 1959-octubre de 2020.

Cuándo los inversores sí deberían preocuparse por la inflación

La inflación no es de por sí un factor negativo para la renta variable, la cual, de hecho, se ha comportado bastante bien en el pasado cuando la inflación repuntaba. La inflación puede ser un riesgo para las bolsas y la economía, pero puede que no lo sea en la forma en la que mucha gente cree. Fisher Investments España es de la opinión de que el problema comienza cuando los bancos centrales intentan combatir el aumento de la inflación subiendo demasiado los tipos de interés oficiales de corto plazo. Así es como funciona:

Por lo general, los bancos generan ingresos a partir de los intereses que reciben por los nuevos préstamos (generalmente a niveles aproximados de los tipos de interés de largo plazo), mientras que pagan intereses por los depósitos (que suelen estar cerca de los tipos de interés de corto plazo). Por lo tanto, la diferencia entre los tipos de interés a largo y a corto plazo actúa como un indicador de la rentabilidad de los préstamos de los bancos. Cuando los tipos de interés a largo plazo superan a los de corto plazo, los bancos se ven alentados a conceder nuevos préstamos, lo que puede estimular el aumento de la oferta monetaria y, sobre todo, la frecuencia con la que ese dinero cambia de manos (es decir, la velocidad del dinero). Esta es la forma en la que suele comenzar a producirse una fase de inflación sistémica.

Sin embargo, los verdaderos problemas suelen tener su causa en los bancos centrales, cuando reaccionan de forma muy rápida y abrupta ante el aumento de la inflación. Cuando esto ocurre, los bancos centrales, en un esfuerzo por frenar la inflación, pueden llegar a subir los tipos de interés de corto plazo por encima de los tipos de largo plazo. Si los tipos de corto plazo se sitúan demasiado por encima de los tipos de largo plazo y se mantienen así durante demasiado tiempo, puede acabar reduciendo los beneficios de los bancos en los nuevos préstamos a otorgar e incluso desalentar la concesión de más préstamos. La reducción de los préstamos, a su vez, reduce la disponibilidad crediticia para las empresas y los consumidores, perjudicando en última instancia la actividad económica general.

Aunque no vemos indicios de que esto vaya a ocurrir pronto, creemos que las acciones de los bancos centrales son en su naturaleza impredecibles y por ello merecen un seguimiento constante. Por suerte, la gente está cada vez más preocupada por el aumento de la inflación en la actualidad. Creemos que eso es bueno porque los mercados ponen precio de forma muy eficaz a toda la información ampliamente conocida, eliminándose así las posibilidades de sorpresas que puedan impactar significativamente a las bolsas. Creemos que cuanto más se esté observando y se hable de la inflación, menos probable será que pueda sorprender a los inversores y a los bancos centrales.

Fisher Investments España es el nombre comercial utilizado por la sucursal en España de Fisher Investments Ireland Limited, (“Fisher Investments España”). Fisher Investments España está inscrita con domicilio social en calle Junta de Castilla y León, 8, 28660 Boadilla del Monte (Madrid), con NIF W0074497I, inscrita en el Registro Mercantil de Madrid, en el tomo 39501, folio 110, inscripción 1, hoja M-701327, y en el Registro de la Comisión Nacional del Mercado de Valores de Empresas de Servicios de Inversión del Espacio Económico Europeo con Sucursal en España, con el número 126.

El presente documento recoge la opinión general de Fisher Investments España y Fisher Investments Europe, y no debe ser considerado como un servicio de asesoramiento personalizado en materia de inversiones o fiscal, ni un reflejo de la rentabilidad de sus clientes. No existe garantía alguna de que Fisher Investments España o Fisher Investments Europe sigan sosteniendo estas opiniones, que pueden cambiar en cualquier momento a partir de nuevos datos, análisis o consideraciones. La información aquí contenida no pretende ser una recomendación o pronóstico de las condiciones del mercado. En su lugar, tiene por objeto esclarecer los aspectos tratados. Los mercados actuales y futuros pueden diferir ampliamente de los que se describen en este documento. Asimismo, no se garantiza la exactitud de ninguna de las hipótesis empleadas en los ejemplos contenidos en este documento. Invertir en los mercados financieros implica un riesgo de pérdida, y no hay garantías de que todo o parte del capital invertido sea reembolsado. La rentabilidad pasada no garantiza ni indica los resultados futuros de manera fiable. El valor de las inversiones y los ingresos procedentes de ellas están sometidos a la fluctuación de los mercados financieros mundiales y de los tipos de cambio internacionales.