Después del primer artículo donde explicaba la valoración de una acción como un bono capital, en este voy a explicar otro método bastante fácil pero en el que vamos a extrapolar el crecimiento por lo que es más peligroso y con bastante más incertidumbre.

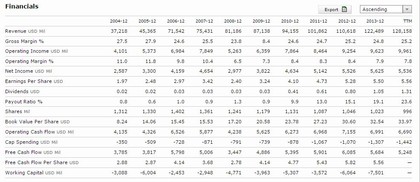

Lo primero voy a buscar la cuenta de resultados. El Ejemplo lo hago con UnitedHealth Group (UNH)

Fuente: Morningstar.com

Ahora lo que tenemos que hacer es calcular la tasa de crecimiento compuesto (CAGR) de los beneficios, deberíamos utilizar los beneficios excluyendo extraordinarios, pero por facilidad utilizo el beneficio neto final por acción.

Para el crecimiento vamos a calcular la tasa anual de los beneficios de un año a otro.

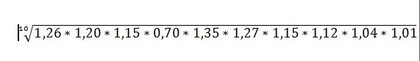

El método empleado ampliado se puede ver aquí, básicamente se trata de calcular el cociente entre el año posterior y el anterior para toda la serie, si sale un cociente mayor a 1 el beneficio crece si es al contrario disminuye, posteriormente tomamos logaritmos, porque estamos realizando una media geométrica que es diferente a la aritmética, y hacemos la media ahora sí aritmética pero de los logaritmos. Si hemos realizado los logaritmos en base 10 solo tenemos que deshacer el logaritmo elevando 10 a la media que hemos obtenido y ya tenemos nuestro crecimiento, nos interesa que sea mayor a 1 porque queremos una buena empresa donde sus beneficios crezcan año tras año. Si la empresa algún año tiene beneficios negativos yo lo que hago es poner un beneficio muy bajo cercano a 0 porque sino obtendríamos un error al tener dividiendo un negativo y del resultado no obtendríamos logaritmo porque no existen logaritmos de números negativos.

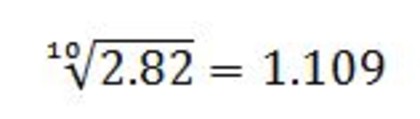

Otro método para realizar una media geométrica es calcular el producto de todos los crecimientos y hacer la raíz del número de muestras. En el caso de números negativos en las medias geométricas los sustituimos por 1 que es neutral al producto.

A esta cifra si por curiosidad lo queremos pasar a porcentaje simplemente le restamos 1 y lo multiplicamos por 100. (1.109-1)*100= 11%

Y por último otro método para calcular el crecimiento que puede servir para empresas que han crecido mucho durante unos años pero que por alguna causa han empezado a repartir dividendos y no van a retener todos sus beneficios para seguir creciendo como hasta el momento, aquí el cálculo es fácil se calcula el ratio de retención de beneficios, 1-(Dividendos/Beneficio Neto) y se multiplica por la rentabilidad sobre el Patrimonio Neto (ROE)

ROE=12%

Reparto de dividendo%(Payout)=23%

Crecimiento sostenible=12%x(1-23%)=9,24%

Si somos conservadores escogeremos el crecimiento menor entre el sostenible y el medio, o también tomar el medio y dividirlo entre 2 eso a gusto del consumidor.

Yo voy a tomar simplemente el crecimiento medio del 11% y proyecto el beneficio neto medio de los últimos 3 años a 5 años. 5.45$ x(1.11)^5=9.17 $ BPA estimado a 5 años. Finalmente sólo nos queda tomar un múltiplo para aplicarlo a los beneficios, este puede ser el múltiplo medio de los últimos 10 años o calcularlo relativo a su riesgo e interés libre de riesgo (CAPM).

Medio 10 años= 15

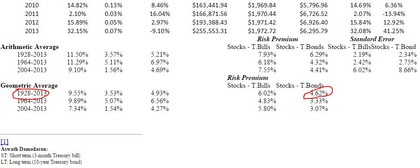

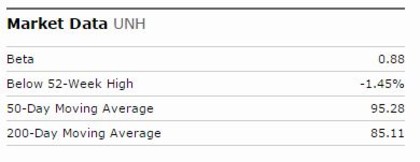

CAPM=Bono 10 años+Beta x (Prima Riesgo del Mercado con el Bono a 10 años)=>2,5+0.88x(4.5)=6.46%

P/E=1/0.0646=15.47, lo mismo que la media de los últimos 10 años pero con más complicaciones.

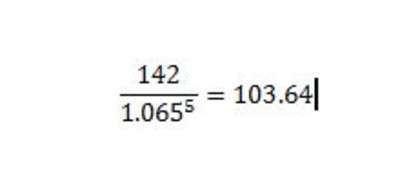

Para saber el precio al que suponemos que cotizará UNH multiplicamos el BPA futuro=9.17$ x 15 = 142 $

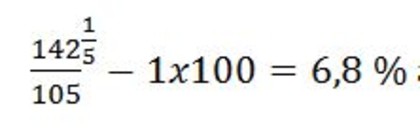

Finalmente el resultado que queremos obtener es la rentabilidad esperada a 5 años para así comparar todas nuestras posibilidades y escoger la mas rentables para ello tomamos el precio objetivo (142$) y el actual (102$).

Pues con esta rentabilidad obtenida por apreciación de capital más la correspondiente por dividendo (1,5%) tenemos que compararlo con todas las alternativas y quedarnos con las mejores.

Puede que alguien le guste más obtener un valor intrínseco actual, simplemente sería descontar el precio futuro a la tasa requerida obtenida antes.

Ese sería su valor intrínseco actual muy cerca del de cotización actual por lo que no tendríamos margen de seguridad con el que amortiguar nuestros supuestos errores de estimación, por eso es tan importante.

Este método sirve para empresas consistentes poco dependientes del ciclo económico, en caso de ser cíclicas lo mejor es calcular unos beneficios normalizados al ciclo económico y esperar un retorno a la media de los márgenes o rentabilidad media de los últimos 10 años, aquí no proyectamos nada porque ya le va a llevar un tiempo normalizar los márgenes como para empezar a esperar un crecimiento mayor. El método usando ventas y márgenes netos medios de 10 años lo expliqué en la primera parte, voy a mostrar aquí uno con Patrimonio Neto y ROE para Potash Corp(POT).

En este caso POT tiene un valor contable por acción de 10,5 $ y su ROE medio conservador de los últimos 10 años es 20%, si calculamos el producto de 10,5$ x 20% obtenemos los beneficios normalizados 2,1$ sólo multiplicándolo por un múltiplo razonable, medio de los últimos 10 años(22), 22 x 2,1 =46,2 $ sería un precio razonable para volver a la media. Si esperamos que tarde 5 años para normalizar su rentabilidad calculamos la rentabilidad esperada como en el último paso del método anterior.

ANEXO:

Prima de Riesgo respecto al mercado la obtengo del enlace del post

enlace a morningstar para obtener la betarespecto al mercado, se puede obtener de cualquier otra web.

El concepto de beta quien quiera saberlo es este, y CAPM

Según algún ensayo que he hecho como rentabilidad media obtenida del mercado, se me ajusta mejor exigir un retorno del doble de los bonos del tesoro a 10 años y luego le aplicamos el factor beta dependiendo del valor.

Aunque puede ser mucha prima de riesgo 4,62 puntos (media historica desde 1928), algo más razonable sería 3 puntos que es la media de la historia más reciente