A día de hoy los índices españoles cotizan a múltiplos muy bajos descontando alto riesgo en la evolución de los beneficios de las distintas compañías españolas y problemas para financiarse (riesgo de restricciones de liquidez). Salvo algunas compañías, los inversores desconfían de los valores españoles independientemente de dónde provengan sus ingresos, se trata de un estigma que afecta a la cotización de los valores por el mero hecho de pertenecer a un índice concreto sin atender a dónde se encuentran sus fuentes de beneficio. Por este motivo, es el momento de aprovechar esa infravaloración a través de empresas exportadoras, cuya principal fuente de ingresos provenga del exterior y cuyas ventas se encuentren bien diversificadas. ¡Sí!, existen negocios que funcionan muy bien y cuya evolución depende muy poco de lo que suceda en Europa o en España a la vez que cotizan en la bolsa española. Se trata de encontrar valores que cumplan los siguientes requisitos:

Sus ingresos provengan

mayoritariamente del exterior y creciendo: como mínimo el 50% y si llega a porcentajes del

70-80% mejor. También me parece importante que se observe una progresión

ascendente del negocio exterior. Obviamente, este requisito no es más que un

caso particular de otro en el que buscamos compañías que no tengan demasiada

exposición a un país determinado (en este caso España).

Su capacidad para generar efectivo

sea suficientemente buena como para superar nuevas crisis de liquidez en el sistema financiero

español y europeo. Esto exige una deuda financiera baja en relación con los

fondos propios y que la compañía no necesite grandes inversiones para seguir

funcionando, o que por lo menos la autofinanciación sea capaz de financiar esas

inversiones (no depender de la emisión de deuda). De este modo nos protegemos

de manera muy efectiva ante un nuevo desastre financiero en España y en Europa

(un tema en el que soy optimista).

Sus fundamentales sean lo

suficientemente sólidos como para intuir que se trata de un buen negocio: alto margen final

sobre ventas (>10%), crecimiento continuado y progresivo de las ventas en

los últimos 8 años, buenos porcentajes de ROE y ROCE…

¿De verdad existen tan buenos negocios en España? Desde luego que sí, y si no echen un vistazo a los siguientes ejemplos: Técnicas Reunidas, Inditex (cotiza a múltiplos muy altos), Duro Felguera, Viscofán, CAF…. Del primer ejemplo ya tienen un primer análisis de Pablo J. Vázquez aquí. Inditex voy a obviarla por el momento porque cotiza a múltiplos demasiado elevados. Para observar Duro Felguera tienen varios posts en el blog de Arturo Ballester. Me voy a centrar en Viscofán y CAF mostrando algunos datos clave de su evolución en los últimos 8 años.

CAF (Construciones y auxiliar de ferrocarriles) es uno de los líderes internacionales en el diseño, fabricación, mantenimiento y suministro de equipos y componentes para sistemas ferroviarios. Y el Grupo Viscofán es el líder mundial de envolturas artificiales para productos cárnicos con distribución en más de 100 países de todo el mundo. Ambas representan dos modelos de crecimiento: CAF a través de un gran incremento en la cifra de negocio y mantenimiento de márgenes y Viscofán a través de crecimiento menor en ventas pero mayor en márgenes (productividad y reducción de costes unitarios).

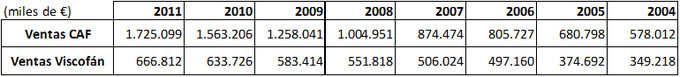

La evolución de las ventas es buena Viscofán y magnífica en CAF:

Como podemos ver, una evolución ascendente con un incremento del 198% en el periodo 2004-2011 en el caso de CAF y del 90% en el caso de Viscofán.

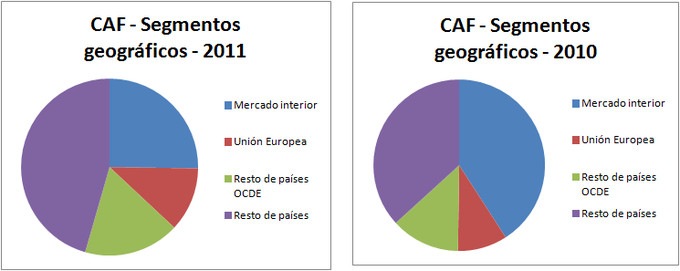

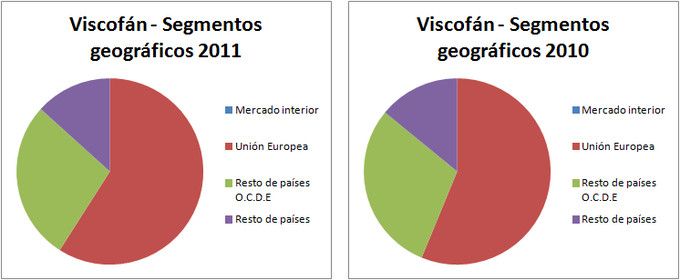

Con respecto al primer requisito, los siguientes gráficos descomponen los segmentos geográficos de las ventas en los últimos años, es decir, en qué países y en qué medida se reparte la cifra de ventas. Como se puede observar, se trata de una buena diversificación por ambas compañías:

En el caso de Viscofán, en términos consolidados ni siquiera existe mercado interior, 100% exportación, principalmente a países de la Unión Europea.:

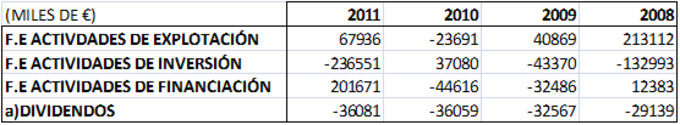

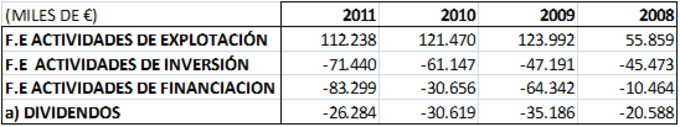

El segundo requisito que nos propusimos fue una buena capacidad de generación de caja en relación con las necesidades de inversión. A continuación el estado de flujos de efectivo de los últimos 4 años. En el caso de CAF se realizan fuertes inversiones pero los flujos de actividades de explotación cubren bien las inversiones el pago de dividendos, a excepción del año 2011 que al parecer el grupo ha iniciado muchos proyectos de inversión nuevos:

En el caso de Viscofán el cash flow es muy sólido:

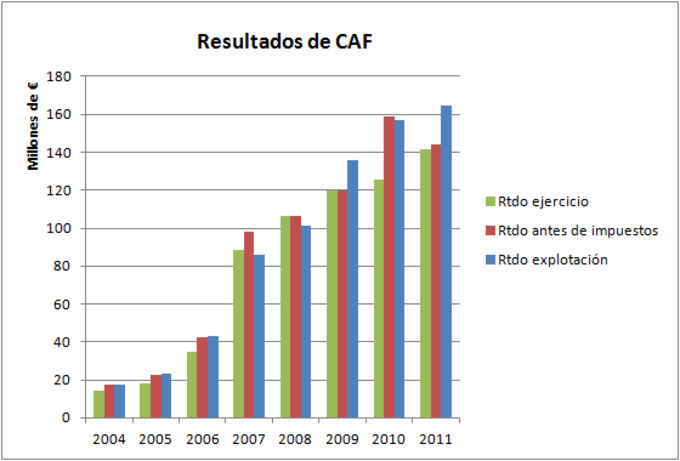

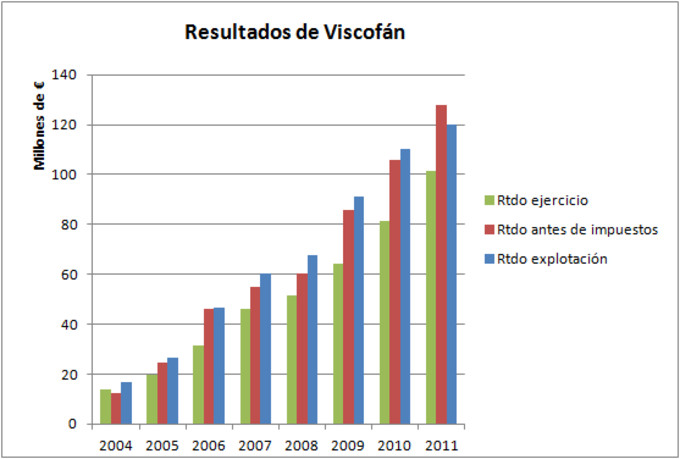

El resultado de explotación, antes de impuestos y el beneficio final también crecieron fuertemente y de manera progresiva en ambas compañías.

Los márgenes son bastante aceptables en CAF y envidiables en Viscofán sobre todo por su progresión (llega hasta el 18% en 2011):

La deuda financiera sobre los fondos propios no es muy preocupante en ambas compañías siendo del 63% en CAF y del 20% en Viscofán en el año 2011.

Y aquí vemos la evolución del beneficio por acción que es por supuesto excelente:

Los datos son prometedores, pero… ¿cómo cotizan en bolsa ambas compañías? Pues CAF cotiza a un múltiplo de 8,9x sobre el beneficio del último año de alrededor (380 € la acción) y Viscofán a un múltiplo de 16,68x (36,20€ la acción). La segunda es más cara, quizás por su posición en el sector, es líder mundial. Y lo mejor de todo, son compañías que se comportarían bien (la evolución del negocio, no la cotización) en el escenario de depresión y malas condiciones financieras en Europa. En el primer caso, se trata de una compañía de buena calidad a muy buen precio, en el segundo de una compañía de calidad excelente a un precio no demasiado caro.

En definitiva, aquí tenemos dos buenos ejemplos de empresas exportadoras con buenos fundamentales y buenas perspectivas.

PD: Este artículo no es una recomendación de compra, se trata de información seleccionada a tener en cuenta a la hora de elaborar una cartera.