Desde hace meses estamos comentando que un techo para el dólar debería favorecer el comportamiento de los activos de riesgo. Apostábamos a que este techo se podría producir a final del año pasado basándonos en que el mercado se había formado expectativas de fuertes subidas de tipos por parte de la FED y estas no se iban a cumplir. A principios del 2015 se esperaban al menos tres subidas de tipos en el 2015 y eso provocó huida de capital sobre todo de emergentes hacia el dólar y generó que el tipo de cambio se adelantase en forma de una tremenda fortaleza del dólar. Concretamente el movimiento comenzó en el segundo trimestre del 2014 cuando Bernanke anunció que el QEIII finalizaría más pronto que tarde y que los buenos datos macro de Estados Unidos invitaban a empezar a retirar estímulos. La subida del dólar index fue vertical hasta marzo del año pasado y ya durante todo el 2015 estuvo en un amplio lateral a la espera de ver definitivamente en cuanto se va a quedar la subida de tipos.

Pero cómo los datos macro de Estados Unidos de este inicio de año están dejando patente que la recuperación de la economía de Estados Unidos no es tan sólida, el mercado empieza a dudar de que la FED suba tipos este año. Hace unos días decíamos que para final de año lo más probable es que hubiese una sola subida de tipos. Hoy el escenario más probable es que no haya subida de tipos en todo el año. Justo los futuros de fondos FED descuenta un 51,5% de probabilidad de que los tipos acaben 2016 en los mismos niveles de la actualidad.

La TIR de los bonos de Estados Unidos también está descontando que no habrá subidas de tipos y sobre todo los plazos cortos están volviendo a los niveles de rentabilidad del verano pasado.

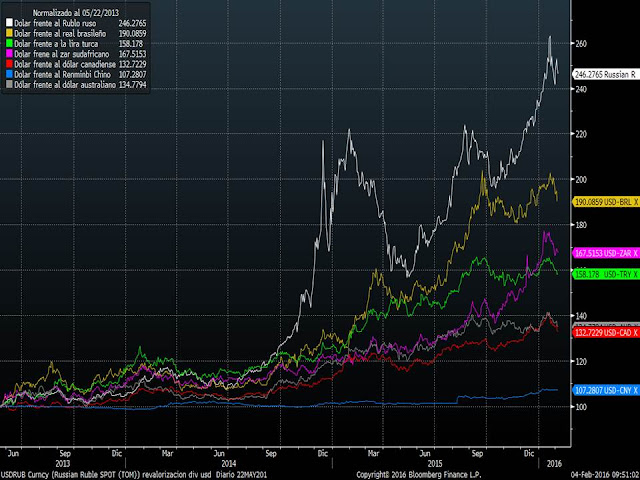

Pero lo verdaderamente relevante es el comportamiento de las divisas emergentes, sobre todo de la de los países productores de petróleo y materias primas. Tal y cómo hemos comentado, por muy barato que coticen los índices de renta variable de estos países, así como sus bonos, estos activos no resultan atractivos para inversores extranjeros si la divisa sigue depreciándose. Es fundamental que se frene la debilidad de las mismas para pensar que pudieran atraer capital extranjero. Así, en el gráfico que comparamos la evolución del dólar frente a estas divisas, vemos cómo desde los mínimos de las bolsas del pasado 21 de enero, el dólar está debilitándose frente a las divisas de Brasil, Rusia, Sudáfrica, Canadá y Australia.

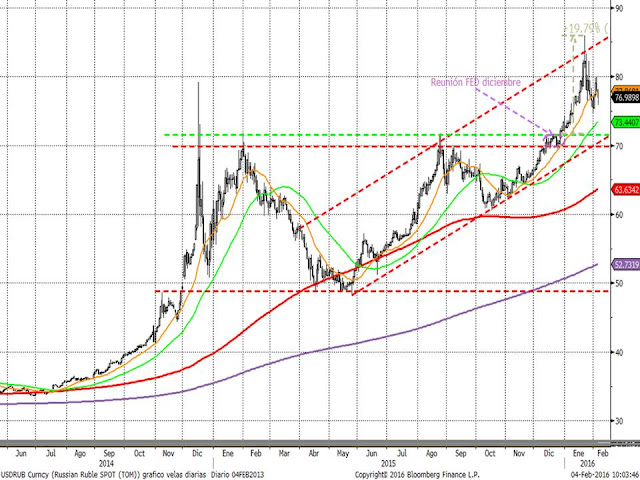

Ese día marcó mínimos el precio del petróleo y el índice general de materias primas. Pero quizás en el gráfico que mejor se aprecia la importancia de los mensajes de la FED es la evolución del Dólar frente al rublo ruso. Desde que Bernanke avisó de la retirada de estímulos en sólo seis meses el Rublo pasó de 35 a más de 70 rublos por dólar. Es decir, una pérdida de poder adquisitivo del 50% para los ciudadanos rusos. Durante todo el año el rublo estuvo coqueteando con la zona de máximos, a los que se fue de nuevo justo cuando la FED subió tipos de interés. Pero fue en la última semana del año, cuando miembros de la FED dijeron que en este 2016 podría haber hasta cuatro subidas de tipos de interés por parte del Banco central norteamericano, cuando volvió a dispararse al alza el dólar frente al rublo. Desde final de año hasta el 20 de enero el rublo corrigió un 20%.

Si estos días estamos comentando la fuerte relación que hay entre la evolución de los precios del petróleo con el S&P500, más clara es la relación de los últimos años entre la caída del precio del petróleo con la debilidad de las divisas emergentes. En el siguiente gráfico comparo la evolución del futuro del WEST Texas con la evolución del rublo frente al dólar (caída es depreciación de la moneda rusa). No lo he calculado, pero a simple vista se aprecia una correlación casi perfecta entre ambos activos.

Por tanto, tal y como dijimos ayer, el rebote del precio del petróleo será fundamental para pensar en un suelo definitivo de las monedas emergentes. Y un suelo de estas monedas será fundamental para que los inversores reduzcan en sus escenarios, la probabilidad de que alguno de los principales países exportadores de materias primas y petróleo tenga problemas para pagar sus deudas. Cuanto menos probable sea esto último, menos probable será que la debilidad de la economía mundial de hoy se traduzca en recesión en unos meses.

Y visto la relación comentada hoy, en vez de pensar que la clave sea un rebote del petróleo, quizás la verdadera clave esté en que el dólar deje de fortalecerse. Para ello sólo hace falta que la FED deje claro que los tipos de interés en Estados Unidos seguirán en mínimos por mucho tiempo.

Hoy tenemos a los sectoriales de energía y materias primas liderando las subidas en Europa. Y ayer las fortísimas correcciones de Europa justificadas por los problemas de la banca italiana no parece que tuviesen mucho sentido. Si realmente el mercado descontase que la banca italiana va a meter en problemas serios de solvencia a Italia y al resto de países periféricos, no tiene sentido que ese mismo día el euro rompiese al alza la directriz bajista iniciada curiosamente en el verano del 2014 (cuando el dólar comenzó su revalorización por el mensaje de Bernanke).

Evolución del euro frente al dólar.