El próximo viernes 26 de Febrero presenta resultados una de las mejores empresas cotizadas en España, estamos hablando de Barón de Ley.

Para el que no conozca la compañía, Barón de Ley es una empresa riojana dedicada a la plantación de viñedos y elaboración de vinos, además, y desde el año 2004, una parte residual de su actividad (4% s/ ventas) se basa en la elaboración de jamones y derivados.

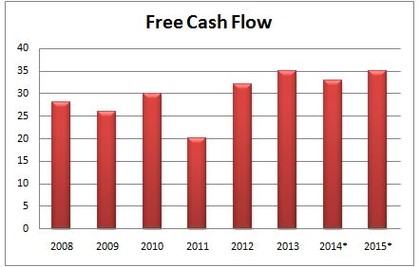

Flujo de caja libre

Como bien explica Javier Ruiz (Gestor de Metagestión), en esta conferencia en el Instituto Juan de Mariana, el PER real de Barón de Ley no es de 18 veces como muestran los datos, sino que es mucho menos.

Para llegar a esto dejamos a un lado el cálculo de esta magnitud con el beneficio neto, el cual tan solo es una efecto contable, y tomamos el flujo de caja libre que es el que realmente muestra cuánto dinero quedo libre para la empresa.

Como podemos ver en el gráfico, durante los últimos años el FCF de Barón de Ley ha estado alrededor de los 30 millones de euros lo cual hace que si dividimos este valor entre la capitalización de la empresa salga un PER de 11 veces.

Si a esto le sumamos otra dato muy a tener en cuenta, como es la caja de la empresa, que rondara los 100 millones de euros a finales de 2014 y se lo descontamos a la capitalización nos sale un PER de 8 veces.

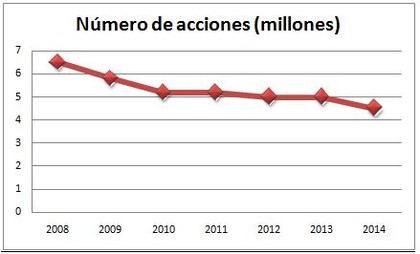

Recompra y amortización de acciones

Una empresa puede hacer varias cosas con su caja, comprar activos financieros, hacer nuevas inversiones, pagar deuda, repartirlo entre sus accionistas vía dividendo o recomprar acciones.

Como podemos ver en el siguiente gráfico, la dirección de Barón de Ley no ha parado de comprar y amortizar acciones, lo cual es una de las mejores maneras de remunerar al accionista.

Barón de Ley es una de esas empresas que siempre lo hace bien pero que el mercado no acaba de valorarla como se merece. Esto nos da la posibilidad de comprar una buena empresa a un buen precio.

*Este artículo no es una recomendación de compra o de venta*

Excelente primera entrada!

Un abrazo y a por la siguiente ;-)

Muchas gracias, un saludo.

Tomar el free cash flow como referencia si no están realizando inversiones puede ser algo engañoso, la cuestión es si en el futuro necesitarán fuertes inversiones o solo están amortizando. Lo segundo no suele ser raro.

Las grandes inversiones (compra de las bodegas y viñedos) ya las realizo hace años.

Del cálculo del free cash flow ¿has retirado los ingresos financieros ( 6,8 M. 1º Semestre) al quitar 100 millones de la caja neta de la empresa, para calcular el PER?, un saludo.

No, están incluidos también

El novato ha tenido un fallo garrafal, ha descontado la caja neta y no ha descontado los casi 14 millones de euros de beneficio que le está reportando esa caja a final de 2014.

Si dentro de un año (2015) vuelvo a tener unos 30M€, que es aproximadamente la media, de FCF, esos 14M€ siguen estando en caja.

Los intereses habría que sustraerlos del beneficio si se incorpora la caja neta entiendo yo. Cuando incorporas el valor de la caja ya incorporas los intereses que puede generar en los próximos años.

David, ponte las pilas. Si descuentas la caja para calcular el PER debes descontar los intereses que genera esa caja para calcular el beneficio con el cual luego sacas el PER 8.

Al descontar el importe de la caja neta de la capitalización, también lo tienes que hacer con los rendimientos, no entrarían en el FCF para el cálculo del PER, aunque forman parte de ellos no cabe duda. Estuve mirando y los ingresos financieros eran el 50% del BAI, me pareció que habías hecho eso... no te preocupes, casi nadie se había dado cuenta. Por otro lado al bajar los tipos de interés, eso le va a hacer tener menos ingresos por ese concepto si sigue igual. Conviene que los que tengáis BdL leáis con detenimiento, el comentario que hicieron sobre resultados 2014 y próxima campaña en las cuentas del 3º trimestre, con respecto a su negocio tradicional del vino.

Adelante David...

Gran parte de los bonos se cumplen a principios de este año 2015, veremos cual es el destino que hace la dirección con ese dinero y si informe anual del viernes dan algún detalle.

Respecto a la evolución del negocio del vino la empresa comentaba esto en IIIT14: "La situación en este 2014 sigue siendo compleja por la fuerte competencia y una

recuperación sigue siendo muy lenta. Para el cierre del 2014 esperamos un comportamiento

en ventas similar al año anterior"

Un muy buen artículo. Por aportar algo más leí en algún artículo que estaban utilizando la caja para comprar bonos de países del sur de Europa. De todas creo que es una buena empresa sea a per 8 o 8,5 hay margen de seguridad suficiente

Este valor lo tengo en el radar, hizo un intento de subida al calor de la ultima buena cosecha y del aumento del consumo de vino en España, luego se apago el tema, mueve muy poco dinero, eso es lo que me echa para atrás hay días que ni cambia, moviendo a veces 10000/12000 euros, estoy seguro que si algún gestor value, o algún gestor de sicav importante se fijara en el valor lo tendrían fácil para subirlo, muy fácil, técnicamente las graficas dan un momento interesante de sobreventa. están subiendo muchos valores pequeños y medianos pero bodegas riojanas sigue en el limbo, estaremos atentos, saludos.

Fijarse en la relación Precio / Free Cash Flow es un enfoque muy interesante. Hay un gestor en Francia que lo aplica desde hace años, y es considerado un gurú

http://www.independance-et-expansion.com/fondements-theoriques-15.html.

Ahí explica los fundamentos teóricos, con algunos PDFs muy interesantes.

En resumen, un screener (filtro) de valores para seleccionar los que tienen mejor ratio Price / FCF, es un excelente punto de partida. (aunque otros filtros Value a seguir igualmente...).

Por cierto, BLD sigue teniendo un aspecto técnico brutal, y gran potencial. Es uno de los tres valores pequeños que cité en este post de enero:

http://inbestia.com/analisis/tres-valores-pequenos-espanoles-para-estrategia-especulativa-en-enero

Eso sí, como dice Juan A. Beño, es un valor para invertir (no demasiado para no mover el mercado) y olvidarse, porque tiene muy poca liquidez (es muy estrecho).

Saludos, ¡ y bien visto David ! ;)

Lo siento, para mi es un valor demasiado estrecho. Ni tocarlo....... no me pasa otra vez , una y no mas santo tomas.

tienes mucha razón con eso, es muy muy estrecho, es para invertir poca cantidad y para hacerlo a largo o muy largo plazo.

Es decir, no apto para la mayoría de inversores y especuladores...

Ten en cuenta por último que eso que ahora es un inconveniente, se puede convertir en una gran ventaja si empieza a subir, porque las compras lo estrangularán al alza.

En fin, difícil decisión;)

Saludos

Es parecido al tema lingotes especiales, miquel y costas, etc etc

Ley tu entrada y me pareció muy buena, estuve a punto de entrar, visto lo visto hubiese sido un acierto.

Enhorabuena

Muchas gracias, un saludo.

Los resultados han sido muy buenos, mejor de lo esperado, prefieren ponerlo peor. Pero lo que más ha gustado es su balance.

No me cabe duda con la inteligencia con la que mueven el capital y sus recursos, no tendrán problemas para asignar la renta fija que les vence.