¿Han tenido nunca esa sensación de alegría cuando haces algo que tenías en la cabeza hace tiempo? Pues hace algún tiempo que tenía en la cabeza realizar varios documentos en los que explicar estas trampas de valoración o minas que me he ido encontrando a lo largo de mi trayectoria profesional. He escrito alguno, pero espero que vaya en aumento (si el tiempo y los mercados lo permiten). En fin, que sean “value tips” o consejos de valor.

Trampa de valoración: Tipo: movimientos patrimoniales extraños

Uno de los estados financieros menos se mira es el Estado de Cambios en el Patrimonio Neto, o Equity Statement en inglés, que siempre gusta más. Se utiliza tan poco que ni Bloomberg te lo ofrece!!

Mi experiencia me ha dicho que es uno de los estados financieros que siempre has de mirar. Parece aburrido, ya que tan solo mira el movimiento que han tenido los fondos propios, pero a veces es como levantar la alfombra en casa del vago.

En un principio los fondos propios deberían seguir el siguiente comportamiento:

Pues bien, les invito a hacer exactamente esto para todas las empresas del Ibex 35 o del Eurostoxx 50. Nos daríamos cuenta que casi nunca se cumple, por tanto, nos puede dar información sobre cosas a mirar o tener en cuenta.

Pero, ¿Por qué puede pasar? (con permiso de todas las excepciones). Por dos motivos principalmente:

- a)Valor a mercado: Pues porque se ha valorado un activo a precio de mercado y no hace falta pasar su valoración por la cuenta de resultados

- b)Derivados: porque una empresa tiene un futuro sobre su materia prima y todavía no lo ha cerrado (lo tengo). Al contabilizarse por el principio de prudencia, se lleva a pérdidas (aunque no vía cuenta de resultados).

Ejemplo:

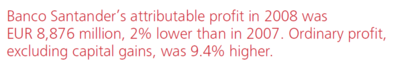

Un ejemplo muy bueno es el de uno de nuestros bancos más famosos: Santander. En el 2008 uno de los titulares de su memoria era el siguiente:

Efectivamente, el beneficio fue de casi 9.000 millones de euros. Entonces, ¿por qué tuvo la necesidad de ampliar capital en diciembre de 2008 por importe de casi 7.500 millones para mantener la ratio de capital regulatorio?

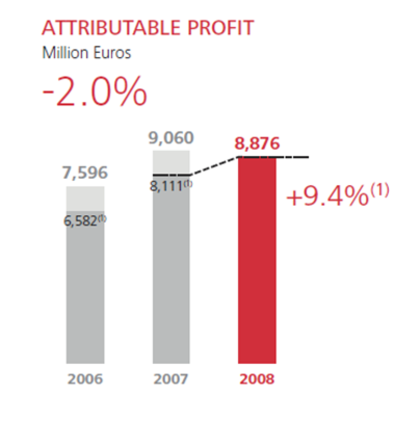

Pues vayamos a todos los estados financieros y en especial al de movimientos patrimonio neto. El del 2008 del Santander es:

Podemos ver que en 2008 empezó con un balance de 59.704 , más el beneficio neto (attributable profit) de 8.876 menos los dividiendos (intermi dividend distibuted + not distributed) de 4.813 (1.711+3.102). pero ojo! Justo después es donde vienen las alegrías.

Hay una partida que dice: Valuation adjustments, que no es otra cosa que ajustes por valoración. Casi nada, 8.300 millones de euros, que es muy parecido al beneficio neto. Rebuscando entre la memoria no ves mucho detalle del porqué de este ajuste, tan solo alguna referencia a la crisis.

Luego ves que hay una emisión de preferentes, que si lo comparas con el año anterior observas que hay una emisión de 529 y 360 entre deuda subordinada y preferentes.

Pero la pregunta es: ¿qué hubiera ocurrido si el ajuste de valoración hubiera pasado por cuenta de resultados? Exacto! El beneficio sería casi cero.

Así que una cosa a mirar antes de invertir: Movimientos de fondos propios.