Las trampas de valoración son aquellas pequeñas minas que se

esconden en algunas empresas y que si no te fijas pueden explotar contigo

invertido. Es por esto que antes de invertir suelo hacer un chequeo de las

típicas trampas de valoración para ver si se esconde alguna y si es que sí pues

ajustar la valoración. Las trampas de valoración suelo clasificarlas en dos

tipos: las contables y las de negocio. Las contables se deben a un “maquillaje

contable”, a un cambio de criterio en la contabilización de alguna partida, etc…

y las de negocio (más complejos de encontrar) que se basan en un deterioro del

negocio a futuro.

En este artículo voy a introducir una de las complejas, la

llamada ROE Falso. Bueno, llamada así no porque haya aparecido en un libro

antes, sino porque me parece un nombre adecuado. También puede aplicarse a sus

primos ROCE, ROA y cualquier rentabilidad que presente una empresa.

El ROE falso es una trampa de valoración de la familia de

negocio. Esta se basa en un historial impoluto de rentabilidades históricas

pero que no va a poder mantenerse en el futuro. Por esto, cualquier proyección

de beneficios basados en márgenes futuros puede conllevar a error. Un ejemplo serían

las empresas farmacéuticas y su “patent Cliff”, o las empresas de commodities y

sus nuevas inversiones.

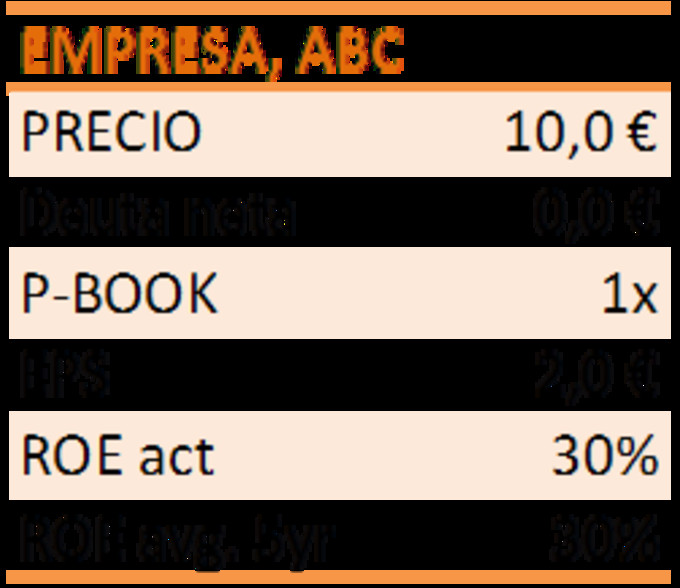

Empecemos con un simple ejemplo. Empresa ABC tiene las

siguientes características:

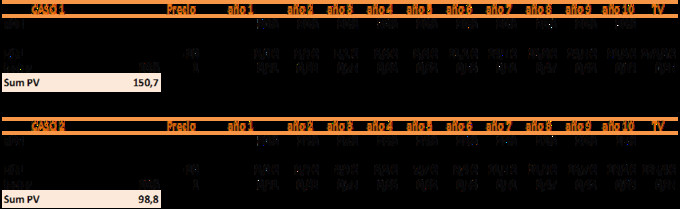

Si hacemos dos casos, uno en que se mantiene la ROE a

perpetuidad (caso 1) y otro en que desciende un 5% cada año hasta llegar al 15%

(caso 2), observarse que el Valor presente (Sum PV) en ambos casos cambia. El

motivo es claro, en el primer caso el beneficio crece a la tasa constante de

ROE (30%) mientras que en el segundo la tasa de crecimiento de los beneficios

decrece hasta llegar al 15%.

Este ejemplo simplista, aunque espero que aclarador, puede

observarse en las empresas. En el caso de las empresas de oro es un claro

ejemplo. Los inversores que invirtieron en empresas productoras de oro han

visto como el precio del metal se ha disparado pero no sus empresas. Vayamos al

ejemplo concreto de Barrick Gold, la mayor productora del mundo de oro con una

producción anual de unos 7.6 mill de oz de oro, una capitalización bursátil de

33 bill USD y con unos costes C1 por onza de oro de unos 350 -400$/oz y totales

de unos 600$/oz. Esto ha hecho que el ebitda se espere que sea de unos 7.500

mill de USD. Lo mejor de todo, es que la empresa cotiza a un PE de 8.6x.

La posible trampa de valor está en las futuras inversiones que

realice. Las minas actuales, que empezó a producir hace unos cuantos años

cuando el oro estaba a la mitad que lo está hoy, le están ofreciendo unas

excelentes rentabilidades. Pero qué ocurrirá cuando estas minas se agoten? Pues

que deberá comprar o descubrir otras minas no tan atractivas como las actuales.

Si quieren un poco más de detalle, En 2011 había sólo 6

minas que producían más de 1 mill de oz de oro al año, unas 21 que producían

más de 500 mil onzas y 156 que producían más de 100 mil onzas, el resto son de

pequeño tamaño. Ahora una pregunta: ¿cuántas minas necesita Barrick para

mantener su producción de 7.6 mill de onzas al año? Pues unas cuantas. Ok, actualmente

Barrick tiene buenos proyectos y está trabajando en la mina Pueblo Viejo y Pascua

Lama que le reportarán un poco más de 1 mill de onzas de oro al año pero, de

aquí hacia delante, ¿qué?.

Por tanto:

·

Barrick necesitará o bien comprar depósitos

nuevos o ir a producir a minas cuyos costes sean elevados à presión alta de costes

y por tanto menores márgenes.

·

Reducción de economías de escala. Si en lugar de

producir los 7.6 mill de oz en unas pocas minas se producen en muchas minas,

habrá costes fijos que no podrán repartirse. à

presión alta de costes y por tanto menores márgenes.

·

Además, las nuevas minas cada vez tienen menos %

de oro por tonelada. à

presión alta de costes y por tanto menores márgenes.

En este caso, el tamaño si ha importado y no para positivo

sino para negativo. Porque para mantener a velocidad de crucero, Barrick va a

tener que realizar nuevas inversiones menos rentables que las actuales. Quizá por

esto su PE sea tan bajo y quizá por esto las empresas de oro no han ido de la

mano del metal precioso:

(oro en blanco e índice de acciones de empresa de oro en

naranja)