Desde que se anunció el fin de la expansión cuantitativa de los bancos centrales hay una gran diversidad de opiniones sobre el rumbo que tomarán los tipos de interés. Si bien sabemos que subirán algo en los próximos dos años, todavía no hay un consenso de qué pasará a continuación, a partir de 2020.

Cuando estudiamos en el tipo de interés nominal ( i ) sin tener un modelo sofisticado detrás conviene pensar que es la suma de la inflación ( π ) y el tipo de interés real ( r ). El tipo de interés real permanece normalmente cercano a cero así que simplificando podríamos asumir que el tipo de interés nominal será similar a la inflación. Como apunta Rogoff el tipo de interés real en la actualidad es negativo al ser el tipo interés nominal cercano a cero y la inflación positiva, pero es una situación atípica que tarde o temprano acabará. De forma general podemos asumir:

r ≈ 0 → i ≈ π

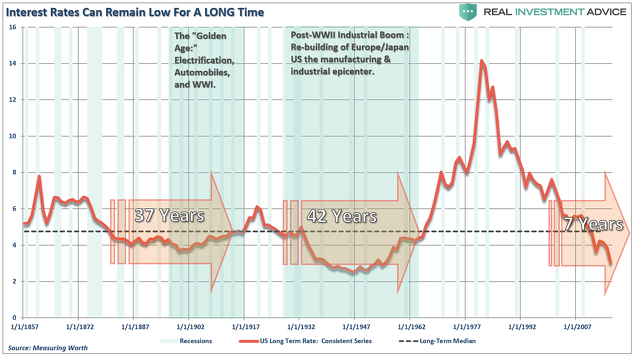

Para conocer el tipo de interés, si tenemos en cuenta esta simplificación, bastaría con estudiar la inflación. En periodos de baja inflación como el final del siglo XIX el tipo de interés era también bajo. Desde la década de 1930 disminuyó la inflación por la baja demanda y los tipos de interés también cayeron, para estimular la inversión. Si ya pasamos a la era del dinero fiduciario vemos como con ambas crisis del petróleo la inflación sube y también aumenta el tipo de interés. Desde entonces el tipo de interés ha caído hasta pasar a ser cercano a cero en los países desarrollados. La inflación también se ha moderado y está también en niveles muy bajos.

Fuente: The Long View - Rates, GDP And Challenges (seekingalpha.com)

Ahora mismo hay tres posiciones sobre qué pasará en el futuro: tipos de interés de nuevo altos, negativos o permanentemente bajos en el entorno del 2 ± 2%

¿Tipo de interés alto de nuevo?

Para que el tipo de interés subiera deberíamos estar en una situación como la de las décadas de 1960 y 1970, con una inflación alta y creciente. La independencia de los bancos centrales ha hecho que cumplan mejor con su objetivo de inflación inferior y próxima al 2% así que para que los precios crecieran de forma continua por encima del actual objetivo de política monetaria o los bancos cambian de objetivo o incumplen su cometido.

Un conflicto abierto entre Irán y Arabia podría aumentar el precio del petróleo y crear inflación durante un tiempo, pero el efecto no sería ni tan elevado ni tan duradero como en los años setenta gracias a una industria menos dependiente del crudo y unas economías más terciarizadas que se encuentran en una transición energética imparable.

La otra opción para tener una inflación alta es que se modifique el objetivo y pasemos a aspirar a una inflación de, por ejemplo, el 10%. Lo bueno de estos niveles de subidas de precios es que la deuda pública y privada se haría más llevadera ya que el principal valdría mucho menos a la hora de devolverlo. Los intereses de la nueva deuda subirían así que caería la capacidad de endeudamiento de empresas, familias y sobre todo del gobierno. Aunque es una posibilidad para acabar con los altos niveles de deuda pública actuales, no creo que se vaya a optar por esta vía debido a la opinión que pone demasiado énfasis en los problemas que acarrea la inflación. Antes de tener inflación alta durante una década se preferirá hacer una quita de forma coordinada y descargar de activos los balances de los principales bancos centrales, a pesar del riesgo moral que implicaría.

¿Tipo de interés negativo?

Podemos plantearnos un escenario en el que la inflación se mantuviera en niveles muy bajos, bordeando la deflación, como consecuencia de un petróleo con precio estable y una creciente importancia del sector tecnológico. La tecnología es deflacionaria al caer los precios de bienes y servicios a lo largo del tiempo. Por ejemplo, si comparamos el precio de una llamada de teléfono y un ordenador en 1998 y en 2018 nos damos cuenta de cómo en este sector los precios son progresivamente menores.

En este caso, si retornásemos a un tipo de interés real nulo y con un panorama de deflación, el tipo de interés nominal debería ser negativo. En este panorama las entidades financieras tendrían graves problemas, mayores que los que han experimentado en los últimos años. Con un tipo de interés negativo los ahorradores no retiren sus depósitos de las entidades financieras y el nivel de ahorro no caiga, lo que podría conseguirse limitando el efectivo. Además, ante la necesidad de transformar el ahorro en inversión se producirían elevados aumentos en los precios de todos los activos de inversión incluyendo la renta fija, renta variable, activos inmobiliarios y arte. Si con la política de tipos cercanos a cero ya hemos observado esta dinámica, los efectos de tipos negativos serían mucho mayores, así que este escenario tampoco lo considero probable porque los bancos centrales ya han expresado su preocupación acerca de lo que se ha venido en llamar la The Everything Bubble, burbuja de todo excepto las materias primas.

¿Tipo de interés permanentemente bajo?

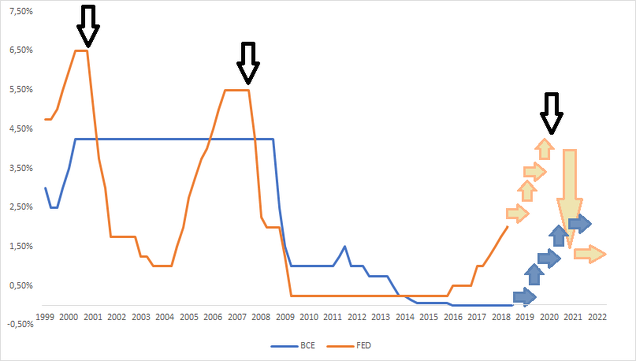

Si los tipos de interés difícilmente serán altos y tampoco negativos la única opción posible es que de nuevo desciendan después de algunos aumentos que quizá los lleven hasta el entorno del 4% o el 5% antes de que comience la próxima recesión en Estados Unidos. En la Eurozona, siempre por detrás de Estados Unidos, seguimos por el momento en el 0%, y no dará tiempo a recuperar más allá del 2,5% como máximo antes de volver a moderarse para hacer frente a la recesión.

La caída del tipo de interés en Estados Unidos desde el 6,5% al 1% entre 2001 y 2003 frenó los efectos de la crisis de las .com pero fue la semilla de la burbuja inmobiliaria. Los tipos de interés nulos también han creado desequilibrios, y tras el fin de la expansión cuantitativa comenzaremos a ver sus efectos. En definitiva, lo más probable es que el tipo de interés en las economías desarrolladas se mueva de media cerca del 2% o el 3% en la próxima década. Los tipos ultrabenignos, como apunta Rogoff, no están aquí para quedarse, pero en un contexto de subidas de tipos no conviene tampoco pensar que seguirán aumentando indefinidamente.

Tipo de interés en Estados Unidos y la Eurozona (1999 a 2018T2 y predicción con recesión en otoño 2019)

Fuente: Elaboración propia con datos de BCE (www.ecb.europa.eu) y Reserva Federal (www.federalreserve.gov)