El martes comenté que el mercado prácticamente ya descontaba la recesión de la economía o, al menos, una gran desaceleración económica. Al estar ya prácticamente descontado, las caídas desde los niveles actuales deberían ser limitadas incluso si se produjesen los escenarios descontados. Lo que tanto hemos comentado de comprar con el rumor y vender con la noticia.

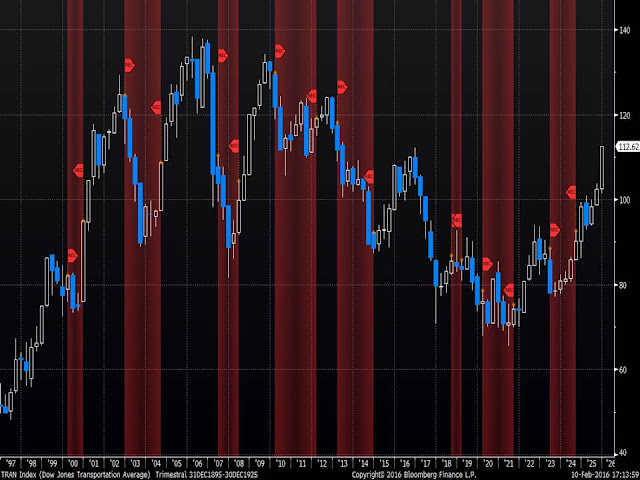

Pues analizando series históricas de muy largo plazo he visto que el Dow Jones Transportes encadena cinco trimestres consecutivos de caídas. El Dow Jones Transportation Average (DJTA), es uno de los índices bursátiles más antiguos del mercado financiero de Estados Unidos, está compuesto actualmente por las 20 compañías más importantes del sector de transportes (ferrocarril, terrestre, aerolíneas y transporte de carga en diferentes medios) que cotizan en la Bolsa de Nueva York. Algunos analistas entienden que este índice es el que mejor refleja la situación de la economía de Estados Unidos.

Pues bien, analizando toda la serie histórica del Dow Jones Transportes, resulta que nunca ha encadenado más de cuatro trimestres consecutivos de caídas sin estar la economía americana en recesión. Voy a presentar toda la serie histórica en rangos de 30 años para poder ver las correcciones con más detalles. En los últimos trimestres el DJTA ha corregido algo más del 30% de máximos a mínimos. En los 30 últimos años, esta cifra se ha visto superada sólo tres veces y curiosamente las tres veces han coincidido con las tres últimas recesiones (sombreado en rojo). Pero en los 30 últimos años nunca se han encadenado cinco trimestres de caídas.

Tenemos que irnos al año 1970 para encontrar cinco trimestres consecutivos de caídas. Pero ya en el Quinto trimestre la economía norteamericana estaba en recesión. Hubo un sexto trimestre de caídas en plena recesión, pero tras seis trimestres de caídas, la recuperación fue vertiginosa, encadenando 7 trimestres de subidas. De este gráfico es llamativo observar que la recuperación del DJTA siempre empieza en plena recesión. El último trimestre o los dos últimos siempre fueron positivos o muy positivos. En muchos de los casos, el que esperó a que la recesión desapareciera acabó comprando más alto (en algunos casos) que los máximos previos (81 y 83).

En el siguiente rango ya contemplamos el crack del 29. Ahí sí que hubo más de 5 trimestres consecutivos de caída. En la recesión del año 37 fueron sólo cuatro trimestres de caídas consecutivas y todos en plena recesión.

Y en los 30 años anteriores (del 895 al 1925). Es aquí donde nos encontramos el único caso en el que el DJTA corrigió cinco trimestres consecutivos sin estar en recesión (desde 1916 a 1917).

Por tanto está claro que estamos en una situación anómala en toda la historia de la bolsa, o por lo menos del índice DOW Jones Transportes, que es el que dispongo de más historial. Lo que sí que está claro es que tras cuatro, cinco o seis trimestres consecutivos de correcciones, incluso habiendo recesión económica, se han formado suelos o el menos el mercado ha tenido importante repuntes. Y mientras más fuertes fueron las correcciones, más vertical fueron las recuperaciones.

Viendo lo que ha acontecido en la historia, si finalmente el mercado está descontando una recesión y esta no se produce, la recuperación será vertical. Y la historia también nos enseña que en la mayoría de ocasiones si esperamos a salir de la recesión para comprar renta variable, nos hemos perdido la mayor parte o incluso toda la recuperación de las bolsas. Por tanto, la historia nos muestra que tras la fuerte corrección es más sensato mantener riesgo de renta variable, a ser posible muy diversificada sectorial y geográficamente o por lo menos no reducirla.

Hoy estamos corrigiendo porque al parecer al mercado no le gustó el mensaje de Yellen. Pero es que estamos en una tendencia bajista de corto plazo y cualquier cosa que hubiera dicho se la podía tomar mal el mercado. Al parecer el mercado esperaba que Yellen dijese que no iban a subir los tipos de interés en todo el año. Pero dijo que la FED actuará según los datos macro, y que estos aunque son robustos pueden verse presionados por el contexto internacional. Insistió en la idea de una subida de tipos gradual y esto es lo que no le gustó al mercado.

Pero pienso que hubiésemos caído igual o más si hubiese dicho que no habrá subidas de tipos o incluso reconociera el error de haber subido en diciembre, o dijese que los puede bajar. Si esto hubiese ocurrido, hoy todo el mundo sería mucho más consciente de que la FED contempla en sus escenarios la posibilidad de una recesión en EE.UU.

Por tanto, el mensaje que dio Yellen es el mejor posible dado el contexto actual, independientemente de la reacción hoy del mercado. No ven peligro de recesión en Estados Unidos, ven fuerte su economía, y aunque contemplan la necesidad de subir tipos, no lo harán hasta que no tengan seguridad de no poner en peligro la recuperación económica.

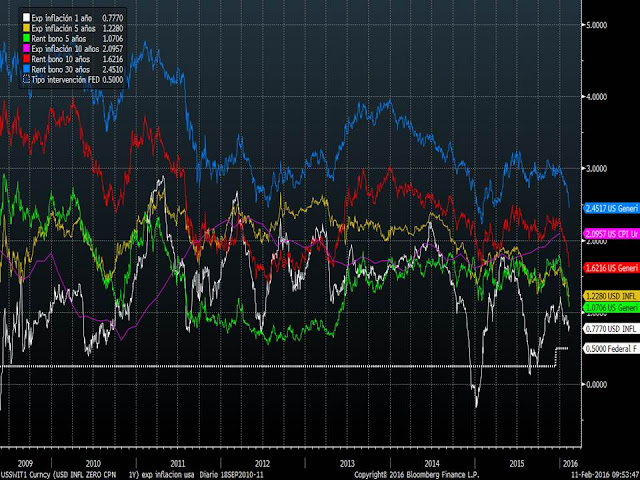

Algunos temen que la FED suba tipos en un contexto de clara desaceleración económica basándose en los altos niveles de la inflación subyacente. En el siguiente gráfico vemos que la subyacente (línea rosa) estuvo más alta y durante más tiempo en el periodo 2011-2012 (justo los anteriores mínimos de las bolsas) y la FED no subió tipos. En aquella ocasión también le preocupaba el contexto internacional. Hoy las expectativas de inflación están corrigiendo en todos los plazos, por lo que es bastante improbable que la FED suba tipos.