Los mercados bursátiles del gigante asiático se encaminan hacia el capitalismo occidental, transformando poco a poco y de forma escalonada sus estrictas medidas regulatorias que limitan las inversiones tanto extranjeras en el país, como de sus ciudadanos en el exterior, en 4 fases:

Primero aparecieron las acciones 'red chips', después las acciones-H, las cuotas para inversores cualificados en acciones A y B, y durante este último año la conexión entre las Bolsas de China y la de Hong Kong.

Esto está provocando que cada vez más inversores consideren sus mercados una buena oportunidad, al reducirse los riesgos derivados de la opacidad política comunista y facilitando cada vez más el acceso al capital extranjero, aumentando así la liquidez, y en consecuencia atrayendo más inversores.

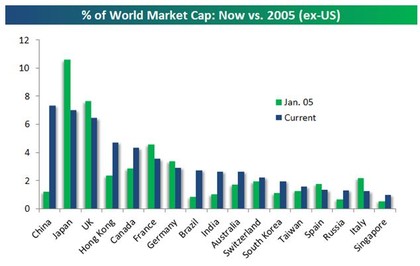

Gracias a la evolución de sus mercados, a su gran desarrollo económico de los últimos años y a sus medidas para aumentar la liquidez de las bolsas, han pasado en diez años de ser el 10º mercado por capitalización, a ser el más grande del mundo.

Para poder entender un poco mejor las diferentes opciones de inversión, se debe desgranar el complicado sistema de mercados que impera en China.

Las compañías cotizadas ligadas al país asiático, ya sean nacionales o con su principal actividad económica localizada en él, se clasifican según su domicilio fiscal y a que inversores fue dirigida su cotización:

Tenemos las acciones serie “A”, de empresas nacionales cotizadas en renminbis y destinadas hasta hace unos años a la inversión de sus ciudadanos. Cotizan en las bolsas de Shanghái o Shenzhen, y en su apertura hacia la inversión extranjera ya se otorgaron hace unos años algunas licencias que permitieron operar a reconocidos inversores extranjeros.

La serie “B” representa a las compañías chinas que a pesar de estar denominadas en renminbis, cotizan en dólares americanos en la bolsa de Shanghái, o en dólares de Hong Kong en la bolsa de Shenzhen, con la intención de facilitar la inversión extranjera, pero sometidas a la estricta regulación china.

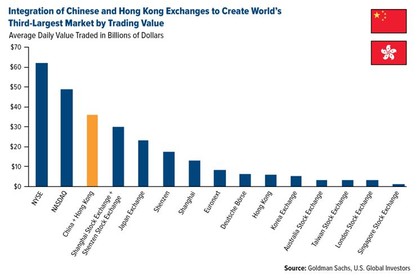

Este año además se ha impulsado de manera importante estas categorías, al abrir su cotización a los inversores extranjeros a través de Hong Kong, convirtiendo su mercado en el más grande del mundo por capitalización, y el 3º en volumen de operaciones(como muestra la imagen).

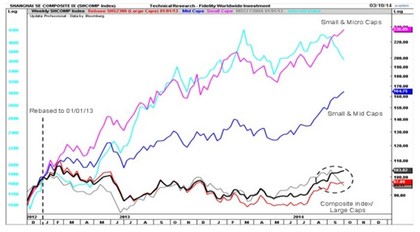

Gracias a las medidas que se van adoptando de cara a impulsar sus mercados financieros, se observa el crecimiento exponencial de las empresas de baja y media capitalización, en las que antes prácticamente solo invertían sus ciudadanos:

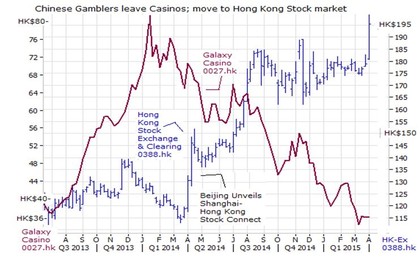

Además, la clase media china, al ser consciente de las oportunidades que había en la bolsa, y de haber ampliado su conocimiento sobre los mercados, ha ido cambiando su afición por los casinos hacia la bolsa, apostando en este caso por las acciones de su país, lo que ha impulsado aún más el crecimiento de las mismas:

El tipo de activos más importante dentro de las bolsas de China, donde se concentra el mayor volumen de inversión extranjera, es sin duda la serie “H”, donde las compañías son más accesibles desde el exterior al cotizar a través de la bolsa de Hong Kong. Fueron creadas para atraer la inversión extranjera, e incluso algunas de las compañías más importantes cotizan duplicadas en la clase A, con las consiguientes oportunidades de arbitraje.

Como categoría más importante relacionada con la inversión en China, aunque no coticen en el país, tenemos la lista conocida como “Red Chips”, siendo un juego de palabras entre “Blue chips” y el color nacional del gigante asiático. Son compañías de los sectores clave de China pero no nacionales, y la mayoría dependen directamente de su gobierno. Su principal ventaja es la cotización libre en la bolsa de Hong Kong, sin las limitaciones de la clase H, pero por ello debe seguir la estricta regulación de información pública existente en Hong Kong, lo que favorece la confianza de los inversores frente a las compañías con residencia en el gigante asiático.

Estas categorías en las que se divide su mercado bursátil tienen regulaciones diferentes que limitan las posibilidades de inversión para los inversores, y requiere conocer bien sus mercados a la hora de invertir. Además en las categorías A y B sus acciones se dividen entre “acciones para extranjeros” y “acciones para inversores nacionales”, lo que divide su volumen.

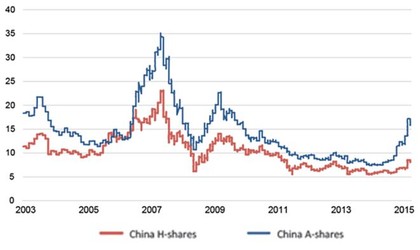

Las variables que mueven a cada categoría de los mercados chinos son distintas, y conviene estudiarlo bien antes de invertir en el país. Mientras la categoría H suele reflejar las expectativas de los inversores extranjeros, en las acciones clase A las condiciones de liquidez afectan en mayor medida a los movimientos de las bolsas.

Claves de inversión a medio plazo:

A pesar de sus restricciones, las acciones chinas de clase A representan el 45,6% del mercado de renta variable chino y ofrecen a los inversores una serie de características atractivas respecto al resto de categorías. Es un mercado muy extenso, con una representación más equilibrada de cada sector y permite una mayor diversificación. Además se está viendo favorecido por la política de recorte de tipos en China, y el incremento de la ponderación del mercado chino en los índices MSCI.

En el caso de las acciones clase “H”, podrían apoyarse en el impulso alcista que realizó la clase A el pasado año ya que suelen ir correlacionados (como se observa en el gráfico siguiente), y además las buenas perspectivas de beneficios de las compañías también apoyan esta subida.

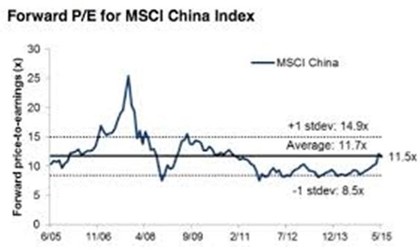

La valoración actual media de la bolsa china se encuentra en un momento de expansión basándonos en su valoración media histórica, lo que apoya los síntomas optimistas que tenemos respecto al medio plazo en el país asiático:

Posiblemente lo más importante en los próximos años sea la puesta en marcha del plan “One Belt, One Road”, llamado coloquialmente “la nueva ruta de la seda”. Este proyecto de infraestructura que unirá China con Europa a través de Asia central y occidental conlleva la inversión anual de $730 Billones, y unirá países productores de energía y exportadores, con los sectores cómo energía, transportes, infraestructuras, maquinaria, construcción y telecomunicaciones como los principales beneficiados.

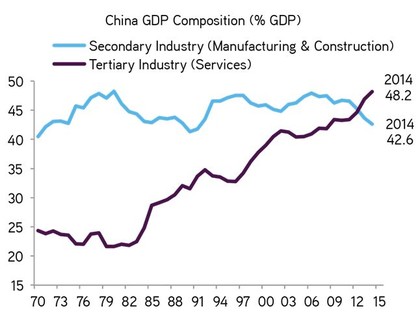

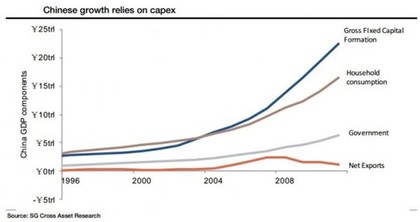

La economía de la primera potencia asiática se ha visto transformada estos últimos años por un cambio de dirección en las políticas de crecimiento. China, que apostaba por un crecimiento económico basado en las exportaciones y la demanda externa, se centra ahora en el crecimiento del consumo interno y el sector servicios.

Consideramos que los sectores con mayor potencial de revalorización en los próximos años serán los afectados por el crecimiento interno como el sector servicios, salud, tecnología, medioambiente, transporte, finanzas, y las infraestructuras involucradas en el proyecto “One Belt, One Road”.

Además para alejar fantasmas de sus mercados financieros debido al empeoramiento de sus datos económicos, a mediados de marzo las autoridades chinas reafirmaron su intención de continuar con las reformas:

- El nuevo objetivo de crecimiento se establece en el 7%, y más enfocado al crecimiento interno.

- La iniciativa “Internet +” para fomentar el uso de internet en empresas.

- Inversión en el medio ambiente.

- Reformas financieras.

- Reformas fiscales.

Por otro lado, viendo el empeoramiento progresivo de los fundamentales del sector exportador, optaríamos por reducir peso de los sectores más afectados como el industrial.

La mejor manera de invertir en China:

Desde ASPAIN 11 Asesores Financieros EAFI, consideramos que la forma más recomendable para invertir en el gigante asiático es confiar en los fondos de inversión especializados en esta zona, y con un historial de datos estadísticos que demuestran su conocimiento de estos mercados.

Uno de los fondos destacados a la hora de invertir en el gigante asiático es el Fidelity – China Focus, de estilo Value (como indica el stylebox de Morningstar).

Se decanta por la búsqueda de empresas infravaloradas buscando una futura recuperación del precio. Hasta este año se consideraba que muchos valores chinos estaban muy infravalorados debido a la limitación de liquidez y el riesgo a asumir, pero gracias a la conexión con Hong Kong y varias medidas más aplicadas para aumentar la liquidez en sus mercados, las bolsas de Shanghái y Shenzen llevan más de un año subiendo con fuerza, por lo que nos encontramos con una sobrevaloración de muchos activos cotizados en estas bolsas.

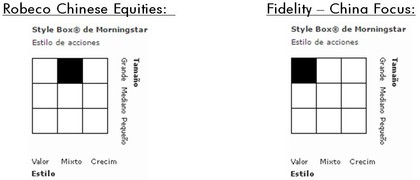

Por ello, en ASPAIN 11 Asesores Financieros EAFI hemos decidido apostar por la inversión en China a través de fondos de inversión como el Robeco Chinese Equities, diversificando así el tipo de inversión al ser mixto (Growth y Value). Este fondo invierte tanto buscando compañías en crecimiento con muy buenas perspectivas futuras, como en posibles ineficiencias de mercado que permitan invertir en empresas infravaloradas a bajo coste.

Ambos fondos, como la mayoría de los que encontramos invirtiendo en estos países, se decantan claramente por los valores consolidados y con alta capitalización, evitando elevar demasiado su volatilidad y su riesgo con las pequeñas y medianas empresas chinas. Conociendo el mercado asiático, la mayor parte de sus posiciones serán tomadas en la bolsa de Hong Kong, sobre las acciones de clase H y Red chips, aunque se reservan un pequeño porcentaje de su patrimonio para la inversión en valores de las categorías A y B que coticen físicamente en China, y donde hasta este año se encontraban las mejores oportunidades de inversión sobre compañías infravaloradas.

Alternativas si preferimos personalizar nuestra inversión:

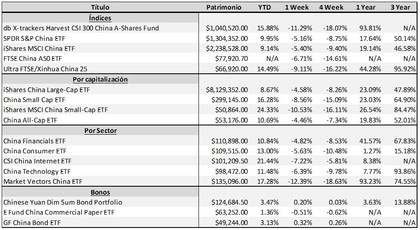

Gracias a los ETF, podemos diversificar nuestra inversión a nuestro gusto, repartiendo nuestra cartera entre los ETF especializados en cada sector, como replicar índices completos o definir el peso que queramos darle a empresas de baja o alta capitalización. A continuación os presentamos algunos ETF especializados en China y sus rentabilidades:

Desde ASPAIN 11 Asesores Financieros EAFI, tras el estudio realizado sobre las posibilidades de inversión en la región, destacar que este tipo de inversión no es recomendable para todos los perfiles, y que su ponderación en la cartera de inversión global dependerá de cada cliente dada su volatilidad.