Si ayer comentábamos que las bolsas europeas se encontraban en el primer soporte técnico, hoy nos encontramos que las bolsas de Estados Unidos perdieron en cierre el nivel equivalente. El S&P500 perdió la zona de máximos de final del año pasado y máximos de abril a junio. Decíamos que estas resistencias superadas (2.100 puntos) pasaban a ser soporte, e incluso desde el verano estamos comentando que el tremendo lateral del S&P500 desde mediados de julio era el típico movimiento de consolidación de las subidas, para después proseguir el camino alcista.

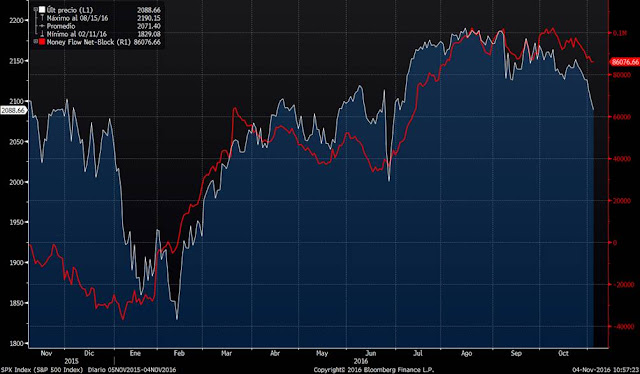

Pero ayer el S&P500 perdió esta zona de 2.100 puntos y la media de 200 sesiones. Tal y como se aprecia en el gráfico, la ruptura de mínimos de septiembre y octubre, está desencadenando nuevas caídas y la media de 200 y soporte de 2.100 no ha sido capaz de frenar las caídas. El S&P500 encadena ocho sesiones consecutivas de caídas, una serie que según algún análisis no se produce desde el año 2008.

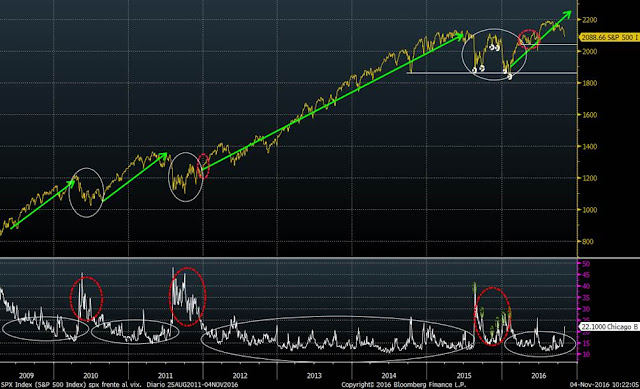

Si nos abstraemos de las noticias y datos que tenemos en frente, y nos dejamos llevar sólo por el análisis técnico, la conclusión sería evidente. Vender ahora y si se recupera el 2.100 volvemos a comprar y así estaríamos de nuevo en la futura tendencia alcista. Pero quizás el movimiento lateral comentado desde julio no sea un lateral como tal y sea el lateral bajista que he señalado en el gráfico en línea roja discontinua. Quizás actúe la sobreventa que nos está señalando el RSI y se produzca un rebote tras ocho sesiones de caídas. Quizás no sea el mejor momento de salirse si como comentamos ayer, sabemos que lo más probable es que se produzca un rebote fuerte de las bolsas tras las elecciones de Estados Unidos. Si nuestra cartera es de renta variable directa o de futuros, o de ETF, podemos arriesgarnos a decidir vender tras ocho días de corrección y dos sesiones antes de una noticia de fuerte calado. Pero si nuestra cartera es de fondos, es mucho más arriesgado decidir salir hoy que mantener los riesgos en cartera.

Además, si miramos lo que están haciendo las manos fuertes, vemos que la caída no se está produciendo porque ellos estén reduciendo su saldo comprador. Evidentemente, las operaciones de más de 10.000 títulos también ha reducido riesgos, pero no en proporción a las caídas del S&P500. Ellos (línea roja) se mantienen en el lateral cerca de máximos.

Sin embargo, el saldo de las operaciones de menos de 10.000 títulos vuelve a irse de nuevo a mínimos del último año.

Si miramos el principal indicador de miedo, el VIX (volatilidad implícita del S&P500) vemos que evidentemente está repuntando y ya alcanza niveles similares a los vividos en junio con el Brexit. En aquella ocasión el mercado rebotó con muchísima fuerza.

En Europa tenemos al Eurostoxx 50 y su volatilidad confirmando la resistencia del canal bajista.

Por tanto, a pesar de la semana tan negativa, seguimos con nuestra expectativa de que las bolsas reaccionarán con subidas tras las elecciones de Estados Unidos. Desde los niveles previos si gana Clinton con bastante probabilidad de superar máximos anuales, o desde una corrección adicional si gana Trump. Pero esa corrección adicional es bastante probable que sea muy rápida, de sólo una o dos sesiones como ocurrió con el Brexit. Si se produce esta segunda opción, aparecerán los cazagangas que comprarán acciones a precios muy atractivos que no se producirían de no darse esta noticia, ya que la situación macro y micro actual no justificaría las mismas.