Este fin de semana no puedo hacer vídeo, así que dejo una nota de la situación a falta del cierre de Wall Street.

No seguía los mercados tan de cerca en octubre de 2007. Pero seguramente las sensaciones fueran muy parecidas. Es difícil no sentir el querer perseguir los nuevos máximos. Por cómo va la sesión el viernes, muchos osos van a claudicar y vamos a ver métricas de sentimiento necesarias para una buena corrección.

La reunión de la FED del miércoles será clave. Y será clave cómo y dónde se llegue a ella. Una bajada de tipos hawkish donde se deje caer que pueda ser la última puede hacer mucho daño al mercado de renta variable y hacer que las velas mensuales que tan buena pinta tienen hoy cambien radicalmente.

Tampoco creo que ser muy dovish fuese bueno. Lo del mercado de repos es de aúpa.

Macro USA

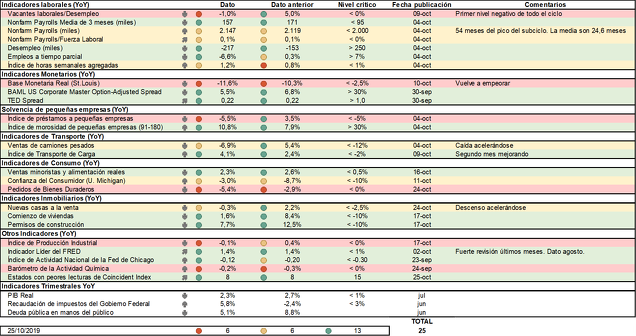

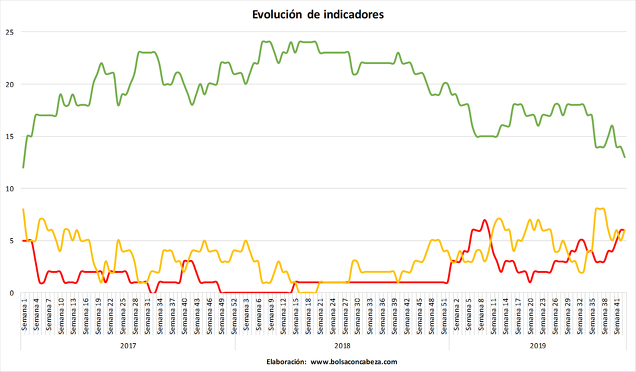

Esta semana se han actualizado 3 indicadores del cuadro de mandos, que sigue deteriorándose poco a poco.

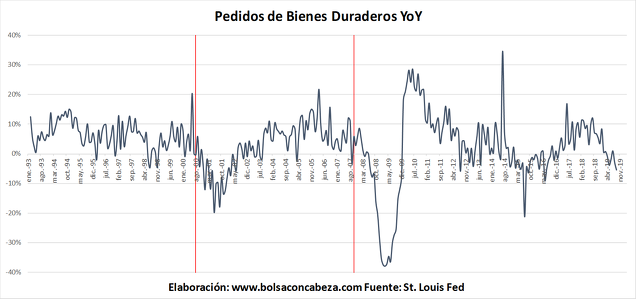

Los pedidos duraderos, que ya estaban en rojo, siguen confirmando la desaceleración con datos recesivos.

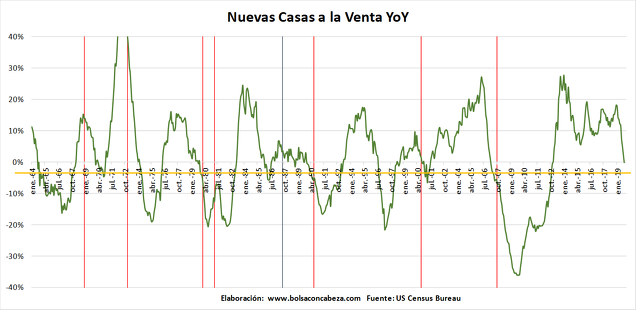

Las nuevas casas a la venta siguen desacelerando fuertemente. Han pasado a amarillo este mes.

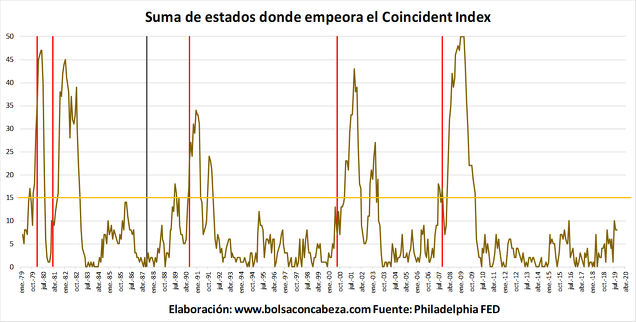

Sin embargo, la suma de estados donde el Coincident Index empeora se ha mantenido estable. Son 8 estados donde está empeorando.

Así, tenemos el cuadro de mandos en la peor situación desde que la economía aceleraba desde mediados de 2016. Con 13 indicadores en verde.

TOP gráficos interesantes de la semana

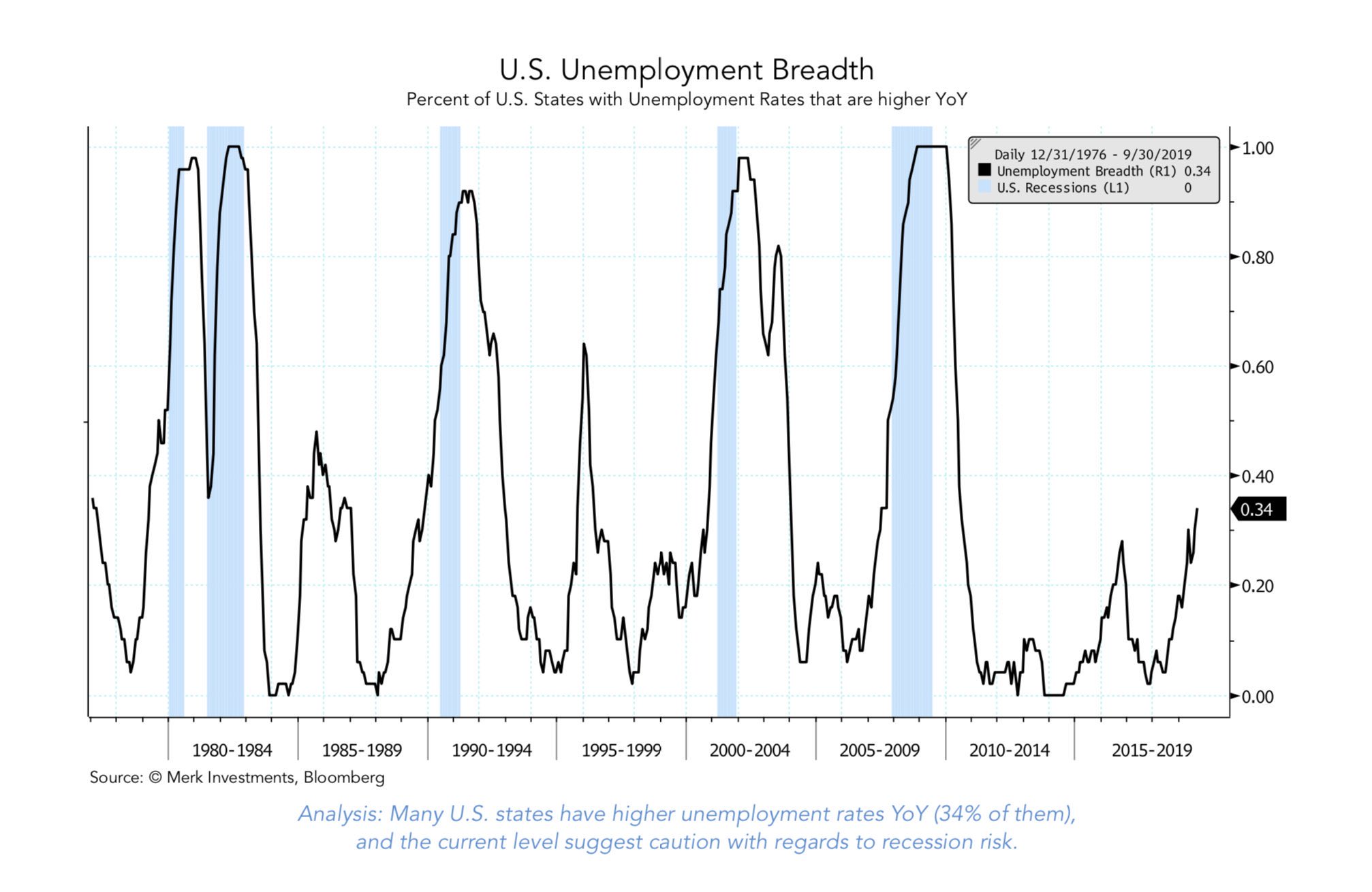

El paro aún no aumenta en EEUU. Sin embargo, por estados, cada vez es mayor el número de estados en los que sí está aumentando.

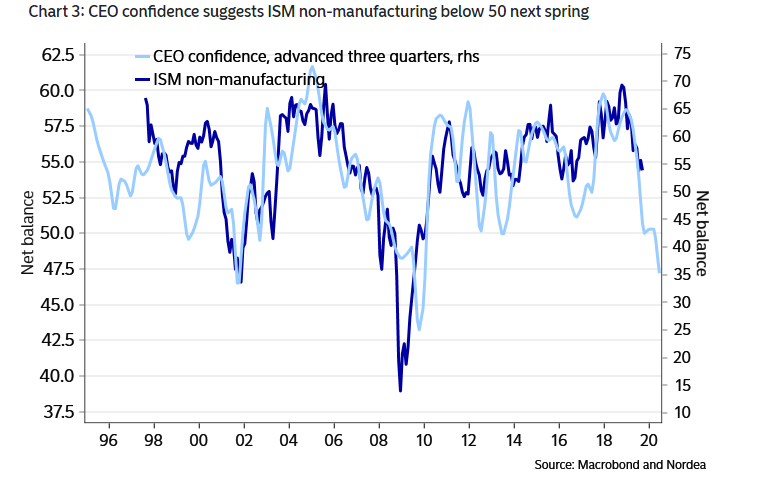

La correlación entre la confianza de los CEO y el ISM no-manufacturero no augura nada bueno y podemos tener lecturas por debajo de 50 (recesivas) para la primavera de 2020.

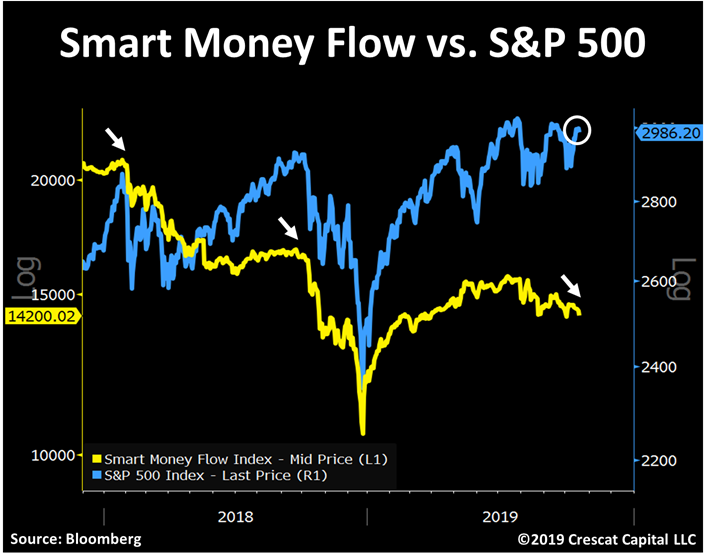

El flujo del dinero inteligente empieza a divergir claramente con el precio desde hace unas semanas.

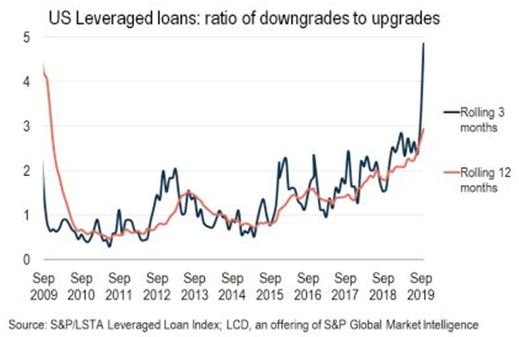

El ratio de leveraged loans degradados vs los ascendidos de categoría se ha disparado a niveles nos vistos de la crisis de 2008.

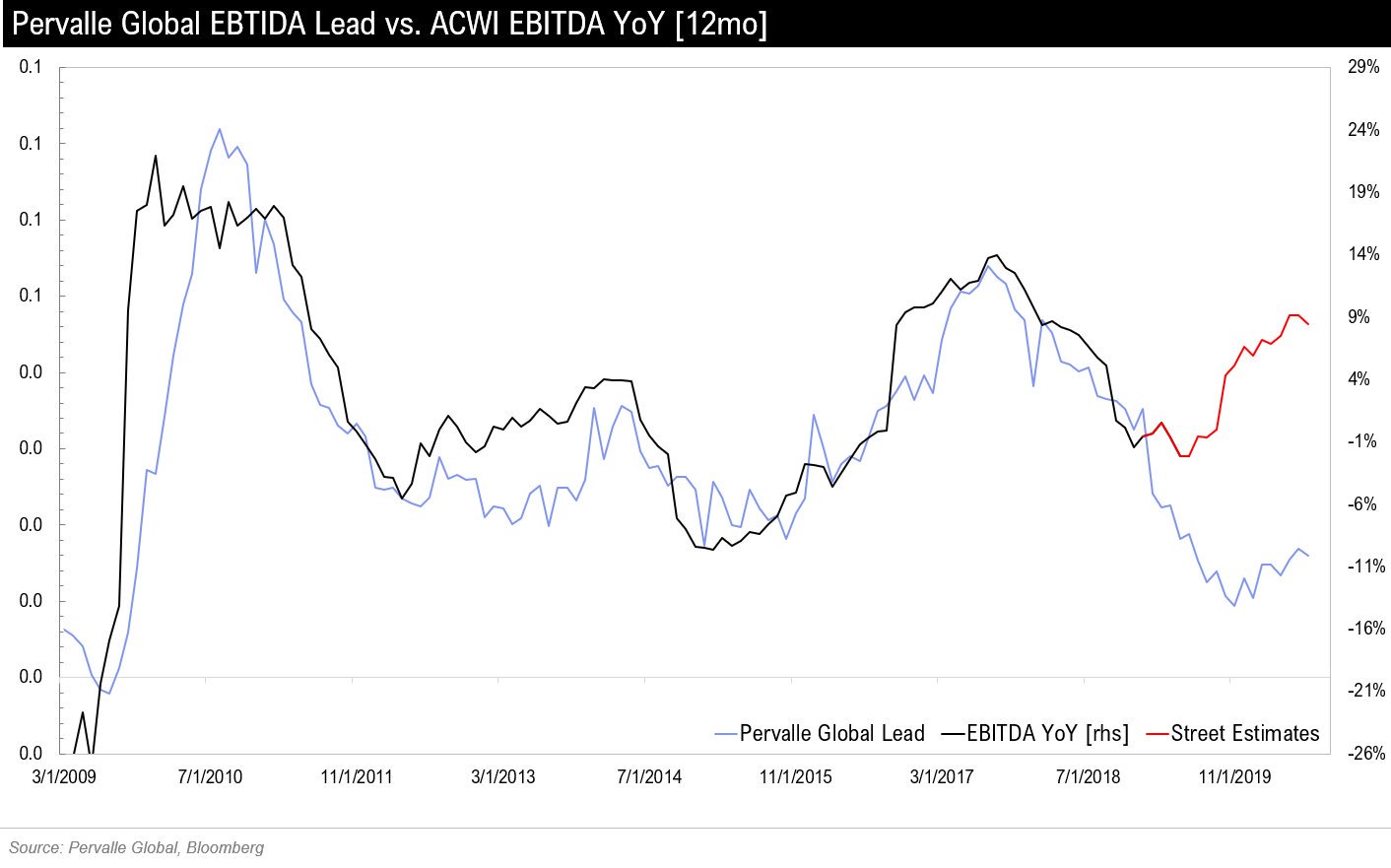

Según un indicador adelantado de Pervalle Global los beneficios empresariales mundiales estimados para los próximos 12 meses están muy lejos de lo que podrían ser.

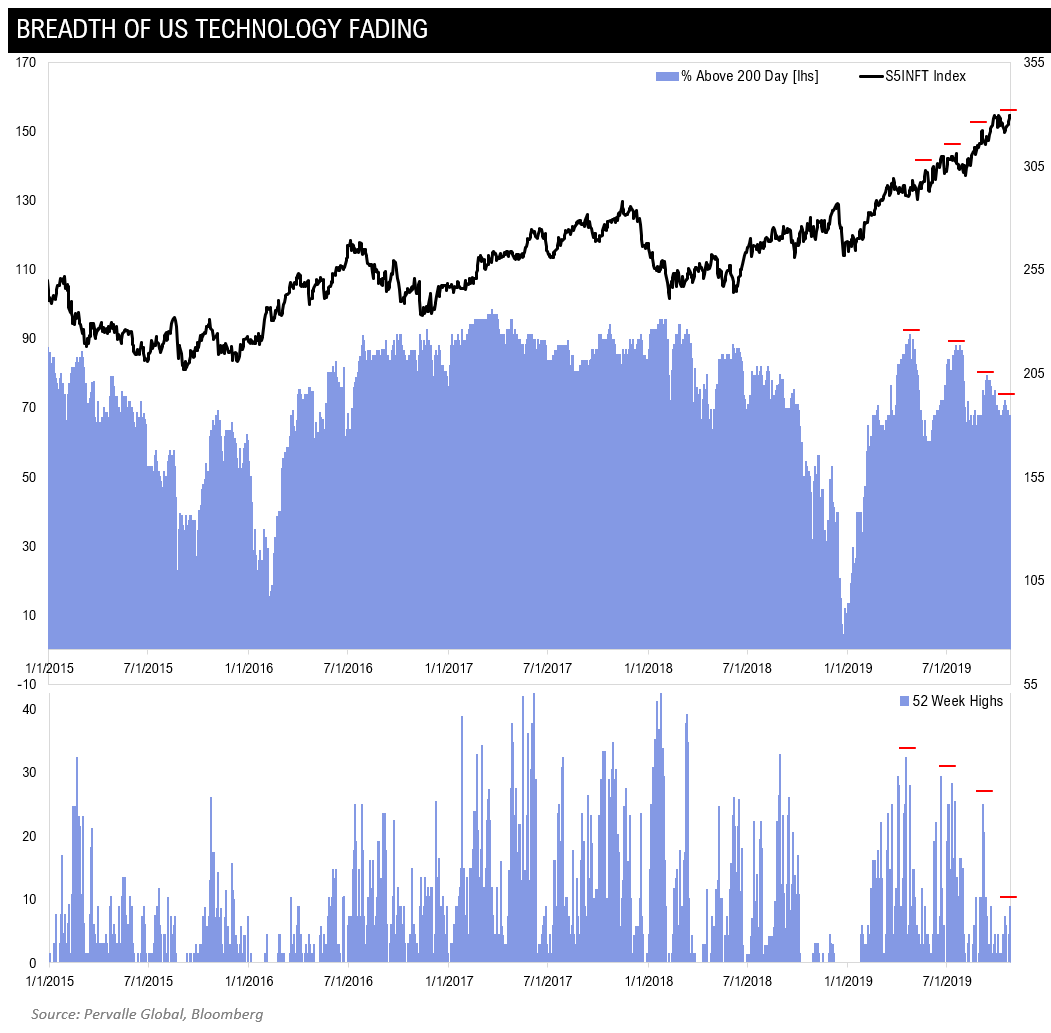

Pese a los nuevos máximos históricos en estos momentos, la amplitud de mercado de las tecnológicas deja mucho que desear.

Sentimiento

El fondo que apostó por un crash con los resultados de Microsoft ha cerrado la posición. Pero nótese que el Rydex no ha superado los niveles de septiembre. ¿Sexta divergencia seguida?

– El VIX cae con fuerza y se acerca a niveles de julio, al igual que el $VVIX

– Interesante será ver el sentimiento en los próximos días con el mercado haciendo máximos. Muchos osos claudicarán.

Análisis técnico

La visita que esperábamos en septiembre a la zona de la BB89 (línea naranja) y la extensión de fibonacci puede haberse activado a esta hora (a ver el cierre). Cabe recordar que casi todas las grandes correcciones vienen tras ir a tocar la BB. Sería la última zona donde llevar la contraria al mercado. Sobre todo si se llega antes de que hable la FED el miércoles.

Algo así puede llevar al DAX cerca de los 13000.

Seguimos con 3 ojos puestos en Microsoft $MSFT. Sus BB20 en semanal sólo habían estado tan estrechas una vez en la historia. En 2006, justo antes de una fuerte corrección del 22%. Sigo pensando que por donde rompa ese lateral será la dirección que tome el mercado. Y puede ser rotura traumática.

– Esta semana el mercado de forex se ha calmado. El $USD gana posiciones.

– La reaceleración de la inflación con las fuertes subidas de las materias primas es evidente. Los tipos de interés rebotan.