Hace unos dias comente la posibilidad de que el inteligente mercado de los bonos fueran los primeros en encender una pequeña luz roja dentro de las inmumerables señales naranjas del actual mercado bursátil, tanto en Estados unidos como en europa.(aquí). A cierre de ayer viernes no ha cambiado nada, es mas parece que las señales se han expandido a otras variables.

Partimos de la base de un impresionante rally alcista desde aquel lejano suelo del 9 de Marzo de 2009:

En efecto, 1000 puntos de subida en 1057 días, una media ligeramente superior al punto diario. Nuevos máximos históricos, la macroeconomía aparentemente bien pero quiero analizar este gráfico publicado en la web Zero Hedge y elaborado por Bloomberg, quizás algo cuestionable porque esta elaborado en base al sentimiento de sorpresas y no en ponderaciones como los indices líderes:

De momento hay un punto clave de inflexión de finales de Marzo en que comienza una divergencia inusual en la ya popular y conocida correlación bolsa-datos macro , ha pasado un mes y medio y no parece que ambas trayectorias quieran converger. ¿que suele sueceder en estos casos? veamos dos ejemplos:

Sin comentarios, son las consecuencias de cuando la divergencia se prolonga y el gráfico nos muestra repetición, asi que habria que estar preparado para una corrección sin entrar a valorar la cuantia de tal corrección, eso sería de otro estudio.Pero no solo están los datos macro americanos, si vamos a los europeos:

La misma situación.

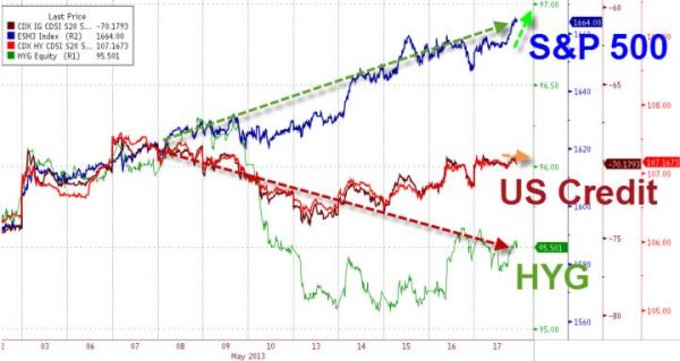

Si nos vamos a los bonos corporativos americanos:

Tanto los ETF's de los bonos corporativos como los de alto rendimiento desde el pasado 7 de Mayo parece que se quieren desligar del ETF del S&P500.En Europa, ni los bonos, ni el Vix estan siguiendo la trayectoria de nuevos máximos del Stoxx 50:

Y desde hace apenas tres dias tambien parecen cocerse divergencias entre ciertas divisas y ciertas comodities: Por ejemplo, el Cobre no ha seguido la caida del Oro, el dólar australiano y el americano van en direcciones distintas y no digamos el T-bond que no acompaña al SP500 no estos dias sino desde el año pasado.

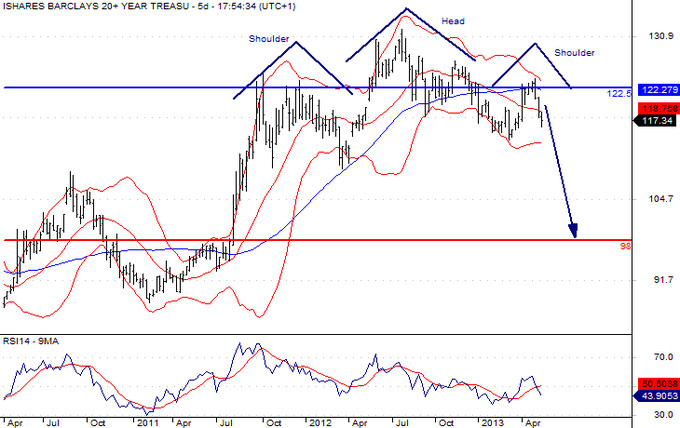

Los bonos del tesoro a 10, 20 y 30 años segun muestran sus ETF's parece que hicieron techo hace bastantes meses:

Incluso está el chartista de turno que ya va perfilando su hombro cabeza hombro en formación:

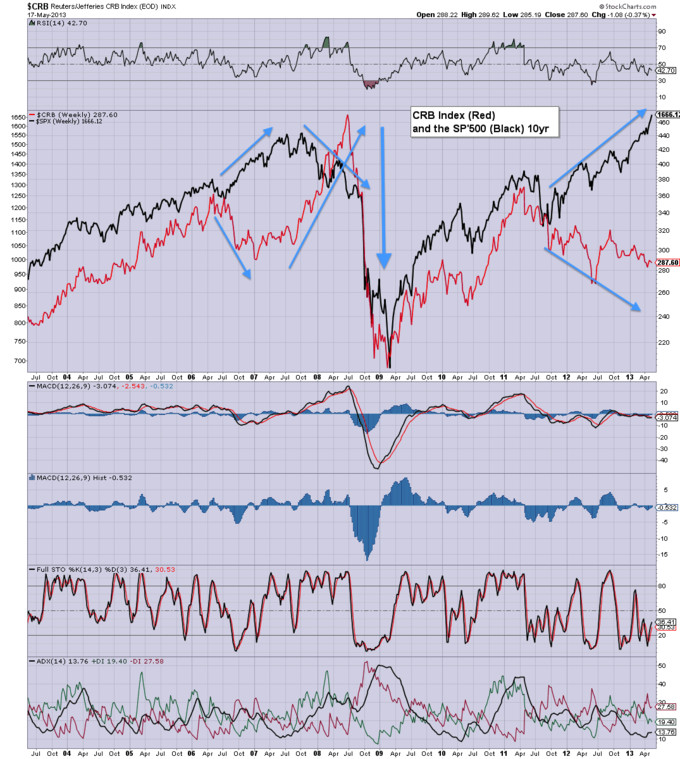

y si nos vamos a las comodities tengo una cierta sensacion de "déjà vu":

Solamente tenemos la referencia de la ultima etapa del rally 2002-2007 en el cual tras una inicial divergencia(2006) se vio una corrección del CRB index y una continuación alcista del S&P500 , despues de techo del S&P500(2007) se produjo la convergencia y posteriormente una segunda divergencia(2008) durante la burbuja del crudo del 2007 y del primer semestre de 2008. Finalmente volvio la correlacion pero ya para la caída libre sin paracaídas. Por supuesto que no tiene porque repetirse pero...

Analizandolo todo y teniendo en cuenta un cierto vértigo en la cotización americana en zonas de máximos, digo lo mismo que al principio, demasiada casualidad en todas estas divergencias.

yo esperaba una correccion cuando llego a maximos historicos , pero viendo la forma que ha roto esa resistencia, a mi me parece que puede entrar a en una subida parabolica el SP500.

Ademas mucha gente sigue creyendo que es una subida sin fundamentos (lo cual no se si sera cierto), cuando ellos compren creo que estara cerca el final de la tendencia

Tambien hay que ver los otro metales(zinc, estaño, aluminio, etc) que parecen esta formando un piso junto al cobre

Dejo este comentario de opinión que acabo de leer:

La Confianza del Consumidor subió en mayo de acuerdo con la encuesta realizada mensualmente por la Universidad de Michigan. El índice saltó desde 76.4 a 83.7 logrando el más alto nivel en casi 6 años. El registro establecido por el desempeño de las acciones EEUU y la mejoría en el mercado laboral ha hecho que los estadounidenses se sientan más optimistas acerca de la perspectiva económica de su país. Incluso con los decepcionantes datos vistos la semana ante pasada, el crecimiento persistente en los rendimientos de los bonos EEUU y el gran rendimiento de las acciones han hecho del dólar algo extremadamente atractivo para los inversionistas del mundo. Cuando la Reserva Federal pensando en reducir su compra de activos al tiempo que los funcionarios europeos está considerando unas medidas más agresivas, tales como, tasas de depósito negativas, los inversionistas están comprando dólares porque no ven mejor oportunidad que esta. Las políticas monetarias tanto del ECB como del BoJ representan una amenaza para el valor del EURO y del Yen, mientras que el próximo movimiento de la Fed debe ser apoyar al dólar. La preservación capital es tan importante como la apreciación del mismo en estos días. Las actas del FOMC de la próxima semana nos permitirán tener una mejor perspectiva ya que tendremos más conocimiento sobre la compra de activos y si ésta ha tomado impulso.

¡Saludos!