Como he comentado en el artículo https://inbestia.com/analisis/... se nos presenta en ese indice una figura técnica similar a anteriores finalizaciones de tendencia alcista en mensual señalando que aún no se han cruzado las medias móviles pero que es de importancia superar niveles en cierres de los 2640 puntos aprox. En él hago referencia a techos pero a tenor de las posibles discrepancias voy a matizar en posibles cambios de sesgos tendenciales ya que el S&P vemos que en el muyyy largo plazo es alcista.

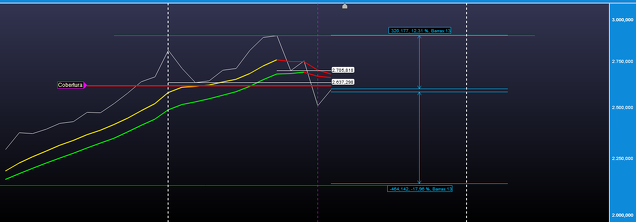

Copio gráfico dicho artículo:

Mi estrategia personal en la configuración de mi bloque del portafolio destinado a FI es la de sobreponderar en los sectores que considero fuertes tendenciales o por zonas que considero de potenciales giros incorporando, en estos momentos de riesgo bajista, una cobertura provisional sobre USA por mi sobreponderación en esa zona.

En este sentido y en el momento actual yo establezco una estrategia y potenciales escenarios a un año vista, no a veinte.

Por la presión mensual establezco una cobertura provisional parcial que puedo equivocarme y pensar va a caer y luego subir pero está para lo que está en este momento. Reconozco soy algo novel en la aplicación de coberturas enfocadas a mi balance global pero considero que si el precio se encuentra por debajo de la mm9 y ésta es descendente debo considerar aplicarlas si decido mantener FI aún modulando o ajustando exposición.

Planteo tanto un escenario de posibles caídas con cruce o no de medias, recuperación al alza del precio a máximos o una fase de lateralización.

No descarto ninguna porque, como ahora revisaremos, los sectoriales principales continúan estando fuertes.

Dicha estrategia considero es perfectamente compatible con una visión de largo plazo alcista en el S&P y también compatible con un potencial recorte del mercado americano cortando o no las medias móviles, y de mayor o menor calado, magnitud, o mantenerse en una franja lateral de un margen de un 20 % desde maximos hasta mínimos este año con mayor o menos volatilidad. Como digo, es mi estrategia de gestión en este momento y soy absolutamente flexible y activo, y no digo que sea la mejor o la peor, es como actualmente la enfoco.

Dicho esto reviso evolución ya no tanto del S&P si no de la tendencias de los sectores que me parecen fuertes o interesantes y donde sí estoy posicionado en FI y solo veo precio, mansfield sobre el S&P, y el corte de las medias móviles.

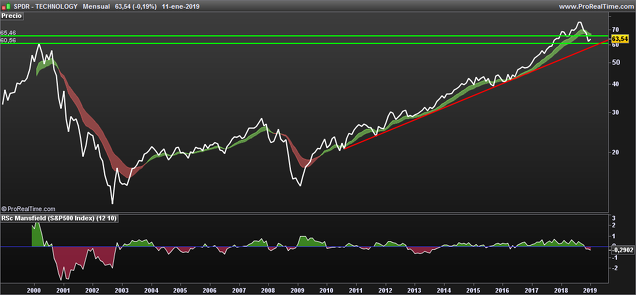

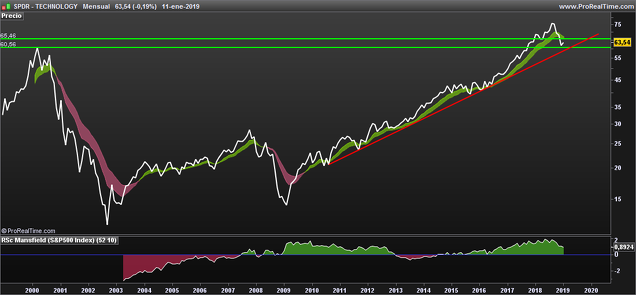

Tecnología: A pesar de la fuerza del sector, actualmente es de los sectores que voy a comentar el más alejado de su mm9 mensual. A diferencia del S&P, mantiene su directriz alcista.

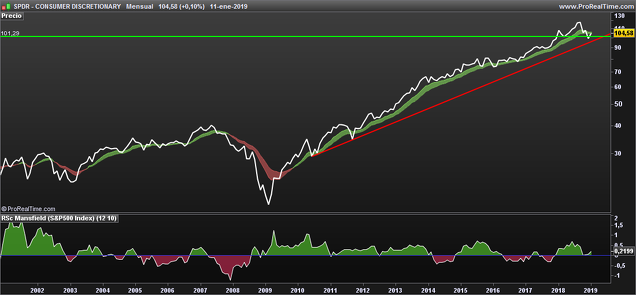

Consumo discrecional: Señalar aquí que el nivel equivalente al S&P de 2640 aquí está siendo superado a falta de cierre y un sector potente que puede tirar del mercado, esto es importante. Vemos como tenemos el precio cerca de la mm9 mensual que sería la franja superior de la zona de color.

Consumo discrecional: Señalar aquí que el nivel equivalente al S&P de 2640 aquí está siendo superado a falta de cierre y un sector potente que puede tirar del mercado, esto es importante. Vemos como tenemos el precio cerca de la mm9 mensual que sería la franja superior de la zona de color.

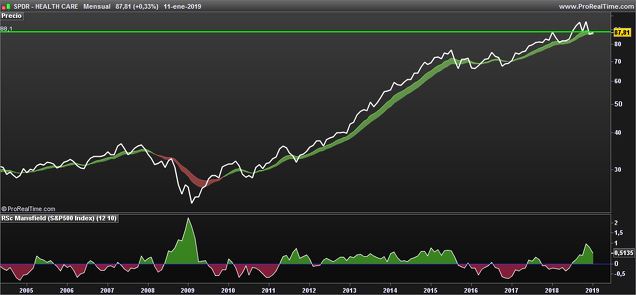

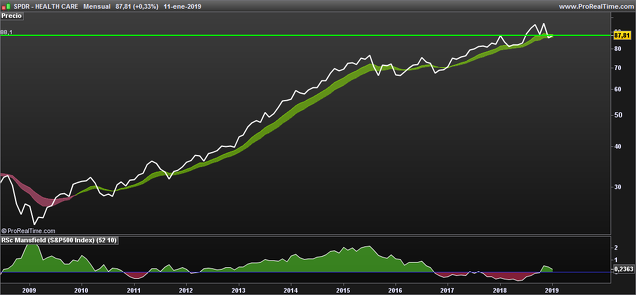

Salud: A pesar de su mansfield superior al S&P sería actualmente menos fuerte que los anteriores, según mi opinión sobre este indicador pero si nos fijamos sobre sus medias móviles, uno de los más fuertes.

Por último comento sector biotecnología que no lo considero que puede tener un peso similar a los anteriores pero es una posición personal sectorial de ver si despierta por arriba, se cae abajo o sigue en rango.

Sólo quería reflejar la fuerza que continúan teniendo los sectoriales de Consumo/Tecnología y Salud pero principalmente el de Consumo Discrecional. A pesar de la presión bajista actual y de tanto eventuales caídas como de subidas personalmente soy de la opinión que siempre podemos estar invertidos siendo selectivos y sobreponderando USA, teniendo una estrategia y vigilancia de los gráficos, modulando porcentajes de exposición/liquidez e incorporando como herramienta de gestión posicionamientos de cobertura o cortos en algunas fases con el fin de gestionar el año y en función de la fuerza o debilidad presente el S&P principalmente.

Independientemente de ello se pueden tener operativas de trading con stop en franjas temporales más cortas que pueden aportar ganancias a nuestro balance y que pienso no deberíamos mezclar o tratar de comparar, de hecho yo en mi balance lo separo. Todo el tema del artículo sería opinión dirigida a la gestión de una cartera de FI y que va un poco más allá de estructurar una cartera y mantener pase lo que pase o la de salirnos ante una caída y volver a entrar cuando vemos que sube, algo que es enormemente perjudicial también para el rendimiento.

Considero que podemos realizar nosotros mismos un trabajo de gestión siendo absolutamente normal las fluctuaciones del mercado pero debemos tratar de estar cómodos y no llegar a ver la inversión como un calvario .

Volviendo al tema que nos ocupa, si los tres sectores que considero de los más fuertes no doblan sus tendencias, lo normal es que eventuales caídas no signifiquen unas caídas sostenidas equiparables a fases de recesión y al final terminen tirando del carro pero no por ello no se debe dejar de ser prudentes o de considerar que puede caer el S&P.

Observación : Los gráficos mensuales tienen el mansfield semanal de 52, modifico a 12 en mensual. La única diferencia vendría del tecnológico que lo tendríamos que ha cruzado a negativo, disculpen, copio a continuación a 12.