Si ayer hicimos un repaso a la situación de los índices de renta variable hoy toca repasar la situación de los principales indicadores de renta fija. Tras la aprobación del tercer rescate a Grecia, hemos vivido fuertes caídas de las rentabilidades de los bonos periféricos y corrección de las bajadas de las primas de riesgo tanto de la deuda de los estados periféricos cómo de los bonos corporativos, especialmente los europeos. La pregunta obligada es si ya se ha recogido toda la mejoría o si por el contrario, las rentabilidades de los bonos (gobiernos y corporativos) pueden seguir corrigiendo.

Evidentemente, aunque han corregido bastante, las rentabilidades de hoy distan bastante de los niveles mínimos de este mismo año. El bono español a 10 años llegó a alcanzar niveles del 1.15% y el alemán cruzó el 0.05%. En las claves diarias, cuando veíamos estas rentabilidades tan bajas decíamos que era sostenible sólo por el carácter especulativo de los inversores que apostaban por estos activos y que no era sostenible ver rentabilidades tan bajas salvo que contemplásemos un escenario de deflación en Europa. Así pues, el principal indicador que debemos estudiar para ver el posible recorrido de los bonos es el de las expectativas de inflación. En este sentido, los últimos datos macro apuntan a que, aunque seguirá habiendo crecimiento global, será más débil de lo que se pronosticaba hace unas semanas. El precio del petróleo y de materias, así como la fortaleza del dólar son los primeros activos que están reflejando estas menores expectativas de crecimiento.

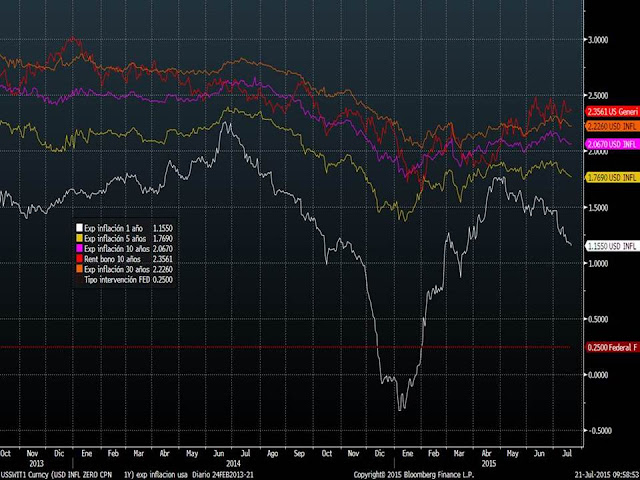

En el gráfico de las expectativas de inflación de Estados Unidos se aprecia cómo las de más corto plazo (expectativas a un año en línea blanca) son las que corrigen con más fuerza. Sin embargo las de 5 y 10 años aunque también han corregido, se mantienen bastante más estables. Los bancos centrales se fijan más en las expectativas a 5 años. No obstante se aprecia que la rentabilidad de los bonos a 10 años del tesoro americano (línea roja) se mantiene en la zona de máximos del año y por encima de las expectativas de inflación a 10 años, cuando vemos que desde principios del año pasado siempre ha estado por debajo. Sin duda el bono a 10 años ya está contemplando claramente que la FED subirá tipos este año, por lo que en el momento que se produzca ya no debería subir más por estar adelantado. Y si no se produce la subida de tipos o es menos agresiva aún de lo que se prevé, pues la rentabilidad del bono americano a 10 años volverá a situarse por debajo de las expectativas de inflación.

En definitiva, vemos poco riesgo de repunte de tir del bono a 10 años americano pero de corregir, sería complicado verlo cerca del 2%, salvo que las expectativas de inflación siguiesen corrigiendo. Habrá que seguir la evolución de las expectativas a medio plazo para ver los escenarios de los bonos americanos.

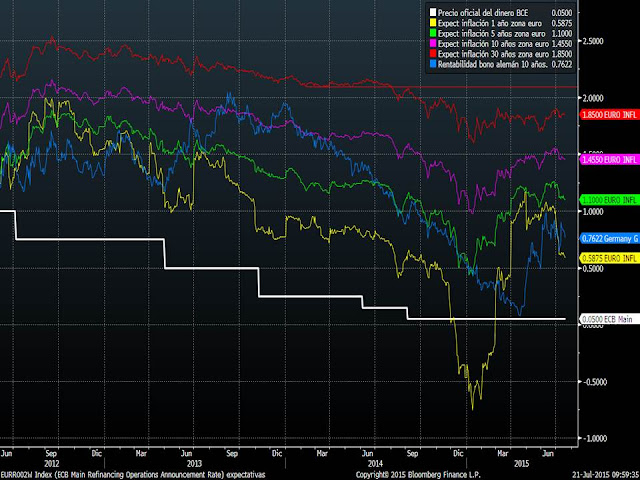

En Europa ocurre algo similar. Mayor corrección de las expectativas de inflación a 1 año y más estables (aunque también han corregido) las de plazos más largos. El bono alemán a 10 años (línea azul sigue estando bastante por debajo de las expectativas a 5 y 10 años, por lo que es complicado que la tir del bono alemán ahora que se estabiliza la situación de Grecia, siga corrigiendo a la baja. Debería estabilizarse entre 0.75% y 1%.

Viendo la evolución de la tir del bono alemán a 10 años se aprecia que desde el punto de vista técnico tendría sentido pensar en este lateral del bono entre el 0.70% y 1%.

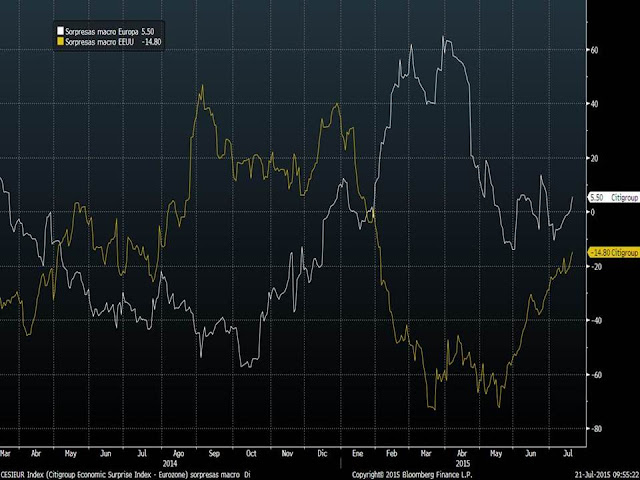

Todo depende pues, de la evolución que tengamos en las próximas semanas de las expectativas de inflación y de crecimiento. A corto plazo sí que se pueden estar reduciendo las expectativas de inflación y crecimiento pero a medio plazo no parece que el sufrimiento dure más de uno o de dos trimestres. Si vemos la evolución de los índices de sorpresas macro elaborado por Citigroup se aprecia que tanto en Europa como en Estados Unidos, los datos macro están sorprendiendo positivamente, lo cual apoya la teoría de un primer trimestre malo en Estados Unidos para acabar el año con crecimientos estables al igual que ocurrió el año pasado.

Evolución del índice de sorpresas macro en Estados Unidos y Europa.

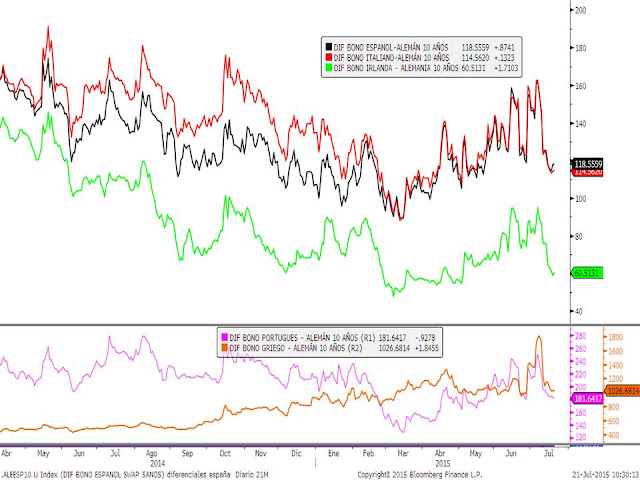

Las primas de riesgo también deberían estabilizarse en torno a los niveles alcanzados puesto que ya se acercan a los mínimos vistos en el año. En el gráfico de las primas de riesgo de los países periféricos vemos que España e Italia están cerca de los 100 p.b., Irlanda cerca de 50 p.b., Portugal aún lejos de 140 pero ha corregido bastante desde los 250 p.b. de este mismo mes y Grecia vuelve a los 1.000 p.b. que ha sido su zona de “confort” durante todo el año.

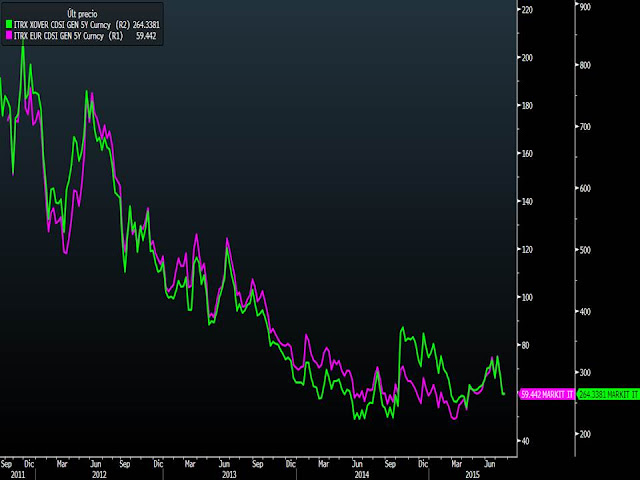

Conclusión para las primas de riesgo similar a las de la rentabilidad de los bonos. Pueden seguir mejorando pero el potencial empieza a ser limitado. En bonos corporativos vuelve a pasar algo similar. Las noticias de Grecia provocaron fuerte ampliación de los spreads de deuda tanto de los bonos senior como high yield europeos pero tras la aprobación del tercer rescate, están volviendo a sus niveles de partida, muy cerca de los mínimos de los últimos años. En el siguiente gráfico comparo los spreads medios que el mercado exige a los bonos senior grado de inversión (Itraxx genérico línea morada) y bonos high yield (línea verde) se aprecia que ambos cotizan muy cerca de los mínimos alcanzados el año pasado (50 p.b. para grado de inversión y 250 p.b. para high yield).

En definitiva, para la parte de renta fija de las carteras, volvemos a estar en una situación similar a la que nos enfrentábamos a mediados de abril ya que hay poco margen de mejoría de los precios a corto plazo, aunque el riesgo de una caída de los precios cómo la que hemos visto en estos últimos tres meses es muchísimo más bajo. Ahora las expectativas de inflación y de crecimiento a corto plazo vuelven a debilitarse, por lo que no se prevé un fuerte repunte de las rentabilidades. Es un entorno apropiado por tanto para adaptar las carteras y posicionarse en bonos más globales y en la zona media de la curva (entre 3 y 5 años).

Tal y como comentábamos ayer, hay muchísima liquidez en las carteras de los inversores particulares y profesionales, y cualquier repunte de rentabilidades se aprovechará para incrementar riesgos también en la parte de renta fija. Y el mejor sostén para mantener las rentabilidades en la zona de mínimos históricos vuelve a ser la actuación de los bancos centrales. Y estos siguen inyectando liquidez (BCE y BoJ) o no drenándola (FED) tal y como se aprecia en la evolución del saldo de estos tres bancos centrales (valorado en dólares).